Autoritățile și politicienii acuză ponderea ridicată a tranzacțiilor pe piețele spot de electricitate și gaze naturale, care ar conduce la o explozie a prețurilor pe piețele angro, însă tocmai măsurile adoptate de ei au eliminat tranzacțiile pe termen mediu și lung și le-au majorat pe cele cu livrare în ziua următoare.

În cazul gazului natural, doar în 2 zile din luna septembrie s-au efectuat tranzacții cu gaz cu livrare în luna următoare, pe 27 și pe 28, volumul fiind de 14 ori mai redus decât cel tranzacționat anul trecut cu livrare în luna octombrie.

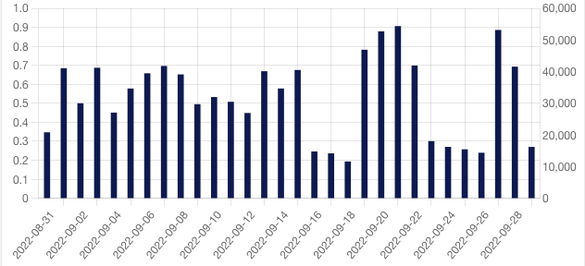

Pe piața pentru ziua următoare, în schimb, volumul tranzacțiilor s-a apropiat de un TWh, de aproape 4 ori mai ridicat decât cel realizat în septembrie 2021.

Contractele cu livrare în luna octombrie 2021 s-au ridicat la un volum de 1 TWh și au fost semnate prețuri medii cuprinse între 187 și 350 lei/MWh, în timp ce cele cu livrare în luna octombrie 2022 au fost în volum de 71,6 GWh, la un preț mediu de aproape 1.000 de lei/MWh (989 lei/MWh).

Contractele cu livrare în ziua următoare au avut o evoluție contrară, volumele din septembrie 2021 ridicându-se la 250 GWh, iar prețurile cuprinse între 245 și 431 lei/MWh, în timp ce cele din aceeași lună a acestui an au urcat la 958 GWh, fiind semnate la prețuri cuprinse între 797 și 950 lei/MWh.

Nicio tranzacție cu gaz cu termen de furnizare mai lung de o lună nu a fost realizată de mai mult de 2 luni și jumătate pe BRM. Ultima tranzacție de acest fel s-a semnat pe 13 iulie, 31 de GWh cu livrare în sezonul de iarnă fiind vânduți la un preț mediu de 935 lei/MWh.

Începând cu 1 aprilie, Guvernul a stabilit ca gazul din producția internă să fie alocat la preț plafonat furnizorilor în vederea alimentării consumatorilor casnici, dar și a CET-urilor, urmând a acoperi atât consumul curent, cât și înmagazinările efectuate pentru această iarnă. Drept urmare, pe piața angro există o penurie de gaz din producție internă, cantitățile tranzacționate pe BRM fiind de import, în urma unor rezervări de capacitate efectuate de traderi exclusiv zilnic, nici măcar lunar sau trimestrial.

Ca și cum nu era suficientă volatilitatea pieței, instabilitatea cadrului legislativ (în mai puțin de un an au fost adoptate 11 OUG-uri și legi în domeniul energetic) face riscantă nu numai pentru furnizori, ci chiar și pentru traderi, semnarea de contracte și rezervarea de capacitate de import pe termen mediu și lung.

În plus, prin OUG 119, recent adoptată, Guvernul a decis să penalizeze traderii prin OUG 119, aceștia fiind obligați să achite “contribuția de solidaritate” și descurajați să mai importe gaz ieftin.

Paradoxal, dispariția tranzacțiilor pe termen mediu și lung are loc în condițiile în care consumul intern a scăzut considerabil, cu 22,5% în prima lună și jumătate a trimestrului al treilea. E drept că în această perioadă s-a înmagazinat gaz, însă este puțin probabil ca volumul suplimentar de gaze depozitat în această perioadă, comparativ cu anii trecuți, să compenseze reducerea consumului intern.

Cererea redusă ar fi trebuit să conducă la o diminuare a prețurilor pe piața internă. În schimb, în urma adoptării OUG 119, de la un preț de 147 euro/MWh (cu 90 de euro/MWh mai redus față de prețul de pe CEGH) înregistrat la jumătatea lunii august, vineri, 30 septembrie, prețul spot de pe BRM a crescut la 192 euro/MWh (cu 20 euro/MWh peste decât cel de pe bursa austriacă, care în această perioadă a scăzut).

Și asta pentru că prevederile OUG 119 au “stimulat” traderii, pentru a nu achita contribuția de solidaritate impusă de guvernul român, să majoreze prețurile de import, pentru ca diferența dintre acestea și cele de BRM (în cazul livrărilor interne), și cel de export (în cazul gazului care tranzitează România) să fie minime, dacă nu chiar negative.

Cu alte cuvinte, și-au externalizat profitul prin realizarea de tranzacții înainte de intrarea gazului în România, pentru a nu le fi confiscat de statul român, care le recunoaște o marjă de doar 2% la tranzacțiile interne și de 0% la export.

Marii pierzători ai deciziei Guvernului de a impune și traderilor plata contribuției de solidaritate sunt însă furnizorii (și, implicit, companiile autohtone), care s-au văzut nevoite să achite prețuri mai mari decât cele de pe CEGH, după ce, în urmă cu numai o lună și jumătate, ele puteau cumpăra gaz la un discount de 90 de euro față de cel de pe piața austriacă.

Impactul lipsei de tranzacționare pe termen mediu și lung a gazelor este deja transferat și pe piața consumatorilor finali. Furnizorii nu au în portofoliu cantități importante de gaze contractate pe termene mai îndelungate (cu excepția celor alocate la preț plafonat de guvern pentru alimentarea consumatorilor casnici și CET-urilor), ceea ce face ca și ofertele pentru eventuali clienți noi sau de reînnoire a contractelor cu vechii clienți să fie efectuate la prețuri extrem de ridicate, pe care ei anticipează că le vor achita pe piața spot.