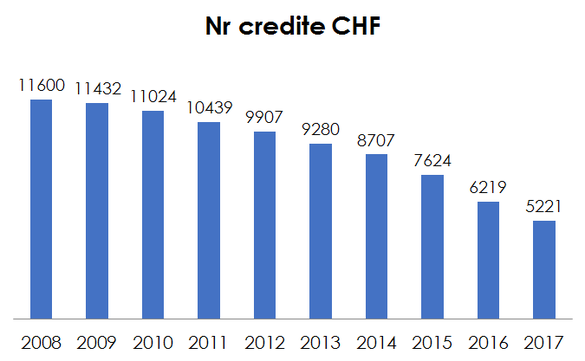

Raiffeisen Bank a convertit 663 de credite din franci elvețieni în lei în 2017 și a redus 5.221 numărul de împrumuturi în moneda elvețiană din portofoliu, la jumătate față de 2008.

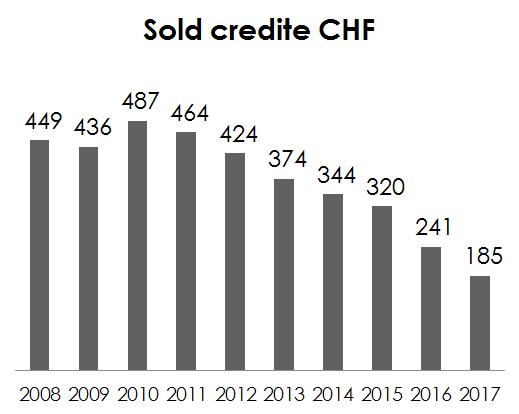

Banca cu capital austriac, numărul patru după active în piața din România, avea 11.600 de credite în franci elvețieni la finele lui 2008 și un sold echivalent a 449 de milioane de euro în împrumuturi.

Soldul total al creditelor în franci elvețieni a scăzut în 2017 la echivalentul a 185 de milioane de euro, de la 241 de milioane la finele lui 2016, au arătat oficialii băncii, în cadrul unui eveniment organizat la împlinirea a 20 de ani de activitate în România.

Kasparov vine în premieră în România. Detalii AICI

Mircea Busuioceanu, chief risk officer al Raiffeisen, spune că circa 55% din clienți au studii superioare, un procentaj mult superior mediei de portofoliu a Raiffeisen.

“60% din portofoliul rămas provine din portofoliul de credite de nevoi personale cu ipotecă, care presupune investiții pe baza proprietății existente”, spune Busuioceanu.

Începând cu 2015, banca a convertit aproape 2.000 de credite, cele mai multe ca urmare a unor restructurări. În ultimii trei ani, Raiffeisen a convertit credite în valoare totală de 85,8 milioane de franci (78,5 milioane de euro), dintre care 80% sunt rezultatul unor restructurări iar restul sunt conversii standard.

Creditele în franci elvețieni au fost populare înainte de criză, având costuri mai scăzute decât cele în lei sau euro. Situația s-a stricat rapid pentru debitori după ce leul s-a depreciat față de euro, iar francul s-a apreciat față de restul valutelor în perioada crizei financiare, când s-a comportat ca o monedă de refugiu. Față de 2007-2008, francul a atins o valoare de circa două ori mai mare față de leu, iar debitorii în monedă elvețiană au ajuns să aibă cel mai ridicat grad de îndatorare, cu cea mai mare rată de neperformanță.

“În cazul acestor credite există două componente de care trebuie ținut cont: perechea de factori valută/dobândă. Diferențialul de dobândă față de leu era enorm la momentul la care au fost acordate creditele și se transpunea, la vremea respectivă, în una-două camere în plus la activul ce putea fi achiziționat. Îți luai trei camere, în loc de garsonieră. Și mai erau și așteptări că oamenii își vor putea plăti anticipat creditele”, explică Busuioceanu.

Raiffeisen a lansat, în februarie, o ofertă de conversie cu discount de 25% din sold pentru clienții cu un grad de îndatorare a familiei de peste 60%. Oferta, valabilă până la 30 aprilie, a fost îmbunătățită față de cea lansată în decembrie 2015, când banca oferea un discount de 10% imediat și încă 5% în următorii doi ani, dar numai pentru clienții cu un grad de îndatorare de peste 65%.

Banca a intrat în piața creditelor în franci elvețieni în 2006 considerând produsul unul profitabil, în condițiile în care se baza pe stabilitatea cursului de schimb, potrivit unor documente scurse din interiorul băncii, despre care Profit.ro a scris aici. Dacă francul s-ar fi apreciat cu mai mult de 15% față de leu, banca ar fi urmat să propună clienților conversia în euro sau lei a creditelor ipotecare, în timp ce se considera acoperită pe riscul de finanțare prin clauza care îi permitea să crească dobânda plătită de clienți. Din evoluția soldului și a creditelor, rezultă că banca a aplicat principiile de conversie mult mai târziu.

Creditele rămase în portofoliu sunt scadente în 10-12 ani, explică oficialii băncii.