Consumul rămâne la putere în piața creditării și ajunge la cel mai ridicat ritm anual de creștere post-criză. Creditul pentru locuințe rămâne puternic, dar, conform datelor analizate de Profit.ro, dinamica se reduce la cel mai redus nivel din ultimele 14 luni, în timp ce finanțarea companiilor dă semne de viață, mai ales pe valută, însă la un nivel sub inflație sau creșterea economică.

Creșterea dobânzilor nu pare să fi marcat foarte mult apetitul românilor pentru credite. Deși rata la un credit standard pentru locuințe a crescut cu o treime față de anul anterior, românii iau încă astfel de împrumuturi, deși ritmul este în scădere.

Împrumuturile de consum, unde dobânzile efective au rămas în jurul a 10% pe an, merg în continuare bine, cu cel mai mare avans de după criză. Pe de altă parte, companiile se orientează tot mai mult către creditele în valută, încurajate de relativa stabilitate a leului și speriate de creșterea dobânzilor în moneda națională.

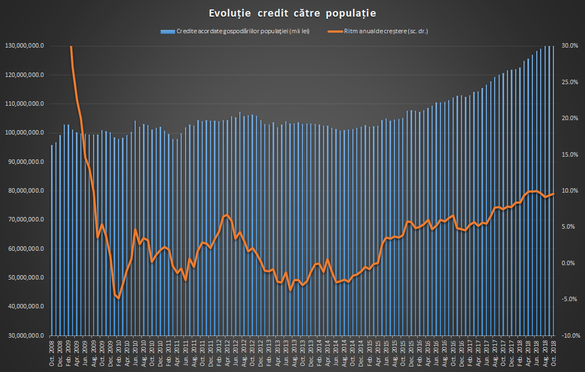

Creditul acordat populației a crescut, în termeni nominali, cu 9,6% (9,4% în septembrie în termeni anuali) în octombrie față de anul anterior la 132,3 miliarde de lei, adăugând peste 11,6 miliarde de lei la sold, potrivit calculelor Profit.ro pe baza datelor publicate de Banca Națională a României. Față de septembrie, băncile au crescut soldul finanțărilor cu 935 de milioane de lei (+0,7%), marcând o ușoară încetinire.

Sursă grafice: Date BNR, calcule Profit.ro.

Creditul în lei s-a menținut la un avans de 20% în termeni anuali, ajungând la 94,2 miliarde de lei, după ce a adăugat 15,7 miliarde de lei în ultimele 12 luni. Față de luna septembrie, finanțările în lei au crescut cu 1,3 miliarde de lei (+1,4%), fiind într-o ușoară accelerare, evoluție contrabalansată parțial de scăderile din creditele în valută, care se reduc în contextul în care acest tip de finanțare a devenit, practic, inaccesibil persoanelor fizice – rezultatul legislației prohibitive în domeniu, care a modelat și politicile băncilor.

O altă reglementare a BNR, de această dată menită să limiteze gradul de îndatorare a persoanelor fizice, intră în vigoare din ianuarie 2019. Consumatorii nu vor mai putea lua credite cu o rată de peste 40% din venituri pentru împrumuturile în lei și de peste 20% pentru cele în euro, dar băncile vor putea face excepții pentru 15% din soldul creditelor acordate în unele condiții.

„Din nou, datele despre creditare confirmă că întărirea politicii monetare nu pare să fi avut mare efect asupra finanțării, în timp ce a redus oarecum inflația. O năvală către creditele pentru consumatori este încă posibilă înainte de intrarea în vigoare a măsurilor macro-prudențiale”, notează analiștii ING Bank România.

Consumul e la putere

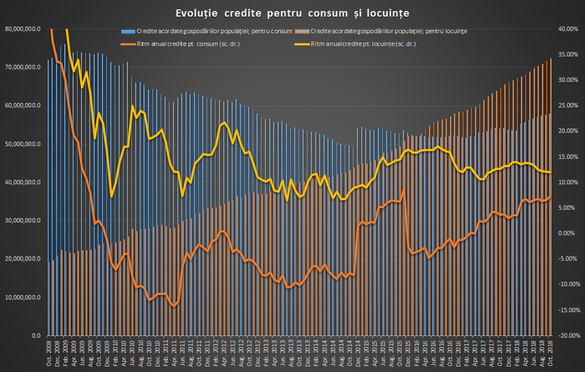

La avansul stocului de credite pentru populație a contribuit substanțial și creditul pentru consum, care a continuat să crească susținut, ajungând la cel mai ridicat nivel post-criză, cu o dinamică anuală de 7,2%. Soldul creditelor pentru consum a crescut cu 295 de milioane de lei față de septembrie (+0,5%) și cu 3,9 miliarde de lei față de octombrie 2017 la 58 de miliarde de lei.

Toată creșterea creditului pentru consum vine din avansul componentei în lei, care e cu peste 5,7 miliarde (+14,6%) mai sus decât anul trecut la 45,3 miliarde de lei, și cu 475 de milioane de lei peste nivelu din septembrie (+1%). În continuare creditul de consum în valută este rambursat accelerat, deși la finele lui 2014 era aproape la paritate cu cel în lei, acum a ajuns la 12,7 miliarde de lei echivalent.

Împrumuturile pentru locuințe pierd din dinamică

Ritmul anual de creștere a creditului pentru locuințe a continuat să se reducă la 12% (-0,2 pp față de septembrie), cel mai slab avans din ultimele 14 luni, la un sold total de 72,3 miliarde de lei. Față de septembrie creditul imobiliar acordat persoanelor fizice a crescut cu 665 de milioane de lei (puțin sub 1%), iar față de anul trecut creșterea e de aproape 7,8 miliarde de lei.

Componenta în lei a crescut cu aproape 27% față de anul trecut la 47,2 miliarde de lei. Deși ritmul pare în continuare amețitor, acesta este în scădere accelerată în termeni anuali, fiind cea mai slabă performanță după martie 2013. Pe de altă parte, efectul de bază este important, în condițiile în care creditul imobiliar în valută este o noutate, apărută în acest ciclu economic, cu ocazia modificărilor aduse programului Prima Casă, care din 2012 e exclusiv în lei, și a scăderilor relative ale dobânzilor în moneda națională. Totodată, octombrie n-a fost o lună chiar slabă pentru finanțările în lei, fiind peste media anului cu un avans de 861 de milioane de lei (+1,9% vs. +1,7% în luna anterioară).

Notă: Creșterea soldului creditelor de consum din decembrie 2014 este urmarea modificării unui regulament BNR prin care o parte substanțială din creditele pentru alte scopuri a fost reclasată ca împrumuturi de consum, ceea ce a mărit soldul la această categorie cu aproape 10%.

Soldul creditelor pentru locuințe în valută a scăzut cu aproape 200 de milioane de lei față de septembrie și peste 2,2 miliarde de lei față de octombrie 2017 la 25 de miliarde de lei.

În ianuarie 2017, componenta în lei pe această categorie era aproximativ egală cu cea în valută, la circa 29 de miliarde de lei fiecare. De atunci creditul în lei a crescut cu 18,1 miliarde de lei, în timp ce cel în valută a scăzut cu 4,3 miliarde de lei.

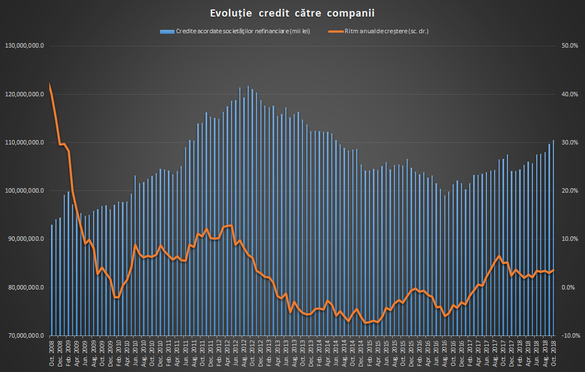

Revenire timidă la companii, dar în valută

Creditul acordat firmelor nefinanciare își continuă revenirea timidă, cu un avans de 3,7% în termeni anuali (+0,6 pp față de ritmul anual din septembrie). Soldul acestui tip de împrumuturi e cu 3,9 miliarde de lei peste nivelul de anul trecut și cu 746 de milioane de lei (+0,7%) peste cel din septembrie, la un nivel de 110,5 miliarde de lei, una dintre cele mai bune performanțe din ultimul an.

Pe de altă parte, soldul creditării companiilor rămâne la un nivel redus, egal cu cel din iunie 2014, doar dacă ne referim la nivelul nominal, fără a mai lua în calcul inflația. Piața nu a fost afectată doar de finanțarea mai redusă, ci și de creditele neperformante cumulate în criză și care au început să fie scoase din bilanțuri în ultimii patru ani.

Tendința companiilor de a împrumuta mai multă valută, începută în acest an, a continuat. Astfel, soldul acestor finanțări s-a majorat cu 617 milioane de lei față de septembrie și cu 2,1 miliarde de lei față de finele anului trecut.