Anul tocmai încheiat a fost, din nou, unul foarte bun pentru industria bancară, mai puțin chiar la final. Profitul băncilor a ajuns la un nou nivel record, lucru folosit de puterea politică pentru a justifica creșterea taxării. Creditarea a crescut, dar BNR a venit cu limitarea gradelor de îndatorare, iar în Parlament au fost scoase de la sertar și adoptate mai multe legi care ar putea duce la scăderea veniturilor și afacerilor băncilor. „Bombele” reglementării din trecut s-au dovedit doar „fumigene”, însă lucrurile chiar s-ar putea schimba în rău pentru bănci în 2019.

Acționarii băncilor din România, mare parte străini, au așteptat aproape un deceniu ca piața să arate potențialul pe care au mizat când au investit miliarde de euro în capital și achiziții. În ultimii trei ani au început să culeagă randamente – tot mai multe bănci au trecut pe profit și veniturile nete au devenit tot mai mari.

În octombrie, băncile aveau un profit net de aproape 6,4 miliarde de lei, ceea ce anualizat înseamnă o valoare de aproape 7,7 miliarde de lei, față de 5,4 miliarde de lei în 2017. Pe pierdere au mai rămas doar băncile mici (cu o cotă de piață cumulată de doar 2,4%). 23 din 35 de bănci prezente în România au avut rezultate pozitive. Randamentul mediu al capitalului a crescut de la 12,5% la peste 16%, ceea ce plasează sistemul bancar din România în topul profitabilității în Uniunea Europeană.

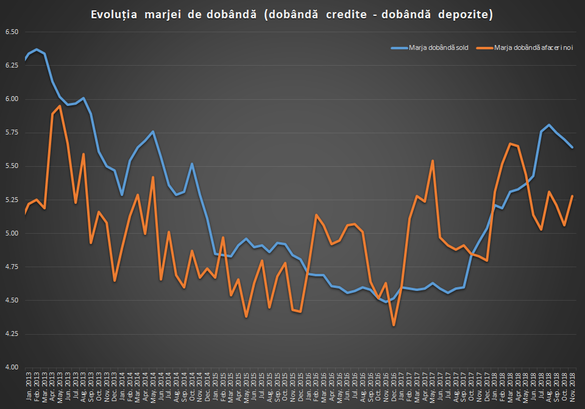

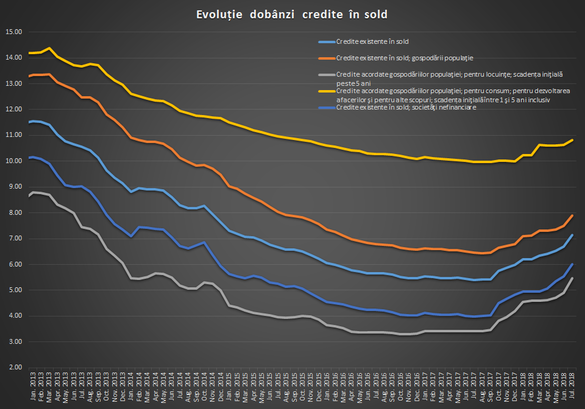

Creșterea profitabilității vine în principal din trei zone - scăderea costurilor cu riscul, reflectată în scăderea ratei creditelor neperformante, creșterea dobânzilor la credite și a marjei nete și creșterea afacerilor, adică a creditării.

Creditele cu probleme, în scădere

Scăderea ratei creditelor neperformante a continuat pentru cel de-al patrulea an consecutiv și a ajuns de la un maxim de circa 22% în 2014 la 5,4% în octombrie 2018, cu un punct procentual sub nivelul de la finele lui 2017. Mai puține credite neperformante înseamnă costuri mai mici cu provizioanele de risc. A crescut și baza la care se raportează împrumuturile cu probleme, ca urmare a unui sold mai mare de credite acordate.

Băncile au acordat credite noi în lei de 57,2 miliarde de lei în perioada ianuarie-noiembrie 2018, față de 54,2 miliarde de lei în perioada corespondentă din 2017.

Cele mai multe împrumuturi au fost orientate către populație, cu un volum de credite noi de 32,8 miliarde de lei, față de 29,7 miliarde de lei în 2017, în timp ce producția de credite noi pentru companii a rămas la 24,5 miliarde de lei.

Și împrumuturile în euro au fost în creștere, mai ales ca urmare a contractelor încheiate cu firmele (creditarea în valută pentru populație fiind sever restricționată legal), cu o creștere de la 2,2 miliarde de lei la 3 miliarde de lei a producției de împrumuturi noi.

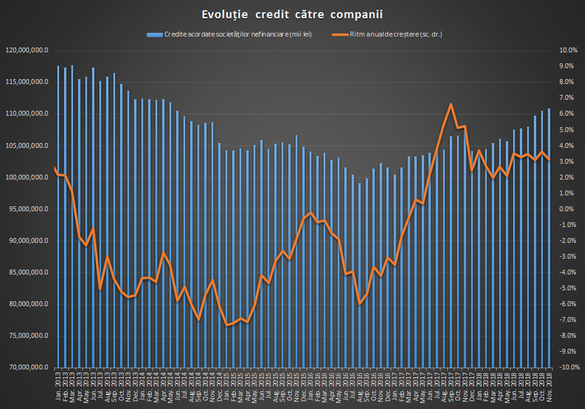

Creditul privat a crescut în noiembrie cu 6,3% față de noiembrie 2017, potrivit ultimelor date publicate de BNR, la un volum de 250,7 miliarde de lei. Avansul a venit exclusiv pe componenta în lei, unde creșterea este de 12,8%, fiind ridicată mai ales pe segmentul populației, cu un avans de 19,6%.

Creditul în valută a continuat să scadă (-4,3%), dar într-un ritm mai scăzut față de anii anteriori, în condițiile în care companiile au început chiar să crească expunerea pe împrumuturi în valută (+1,3%).

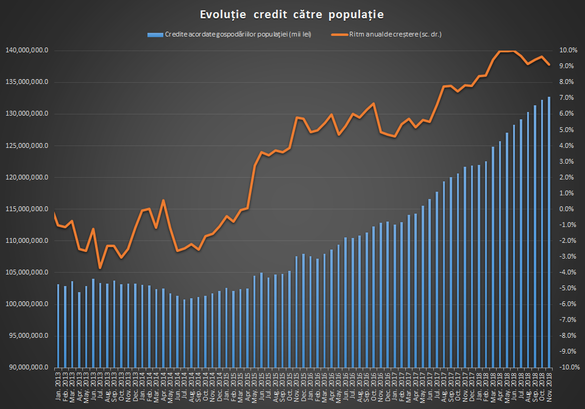

Creditul acordat populației și-a sporit volumul cu 9,1%. față de un ritm de 7,8% în noiembrie 2017, și a ajuns la un volum de 132,8 miliarde de lei, cu 11 miliarde peste cel din noiembrie 2017.

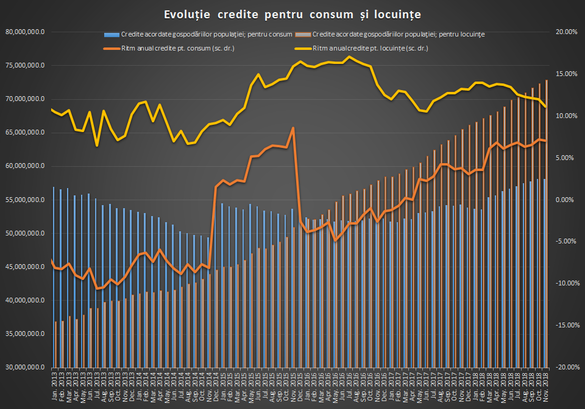

Creditul de consum și-a dublat rata de creștere la 7% anual, cu un avans de volum de 3,8 miliarde de lei, la 58,1 miliarde de lei. Dacă luăm în calcul și inflația ridicată din acest an, dar și faptul că o parte din creșterea de volum vine în luna martie, când Cetelem s-a transformat din IFN în bancă, atunci avansul pe creditarea de consum nu mai pare chiar atât de ridicat, iar în noiembrie s-a înregistrat o scădere importantă a avansului lunar al volumului de credite la doar 36 de milioane de lei, față de peste 295 de milioane de lei în octombrie.

Totodată, în ultimele luni se remarcă o diminuare a dinamicii creditului pentru locuințe. Dinamica anuală s-a temperat de la 13,2% la 11,2%, cu un volum în creștere cu 7,3 miliarde de lei la 72,8 miliarde de lei, față de o creștere de 7,6 miliarde de lei în intervalul noiembrie 2016 – noiembrie 2017. Creșterea mai mică a creditului ipotecar poate fi atribuită și epuizării fondurilor din programul guvernamental Prima Casă – mai puține în 2018 și chiar mai puține în 2019. Totodată, în piața imobiliară se remarcă o scădere cu aproape o treime a numărului de tranzacții – creditul bancar finanțează circa 11% din tranzacțiile imobiliare, potrivit BNR.

Datele BNR la luna septembrie arată o creștere cu 11% a valorii mediane a unui credit ipotecar și cu 13% în cazul împrumuturilor de consum. În același timp, numărul contractelor ipotecare noi a crescut cu 3%, iar cel al al împrumuturilor de consum cu 10%.

Dobânzile la credite, în creștere

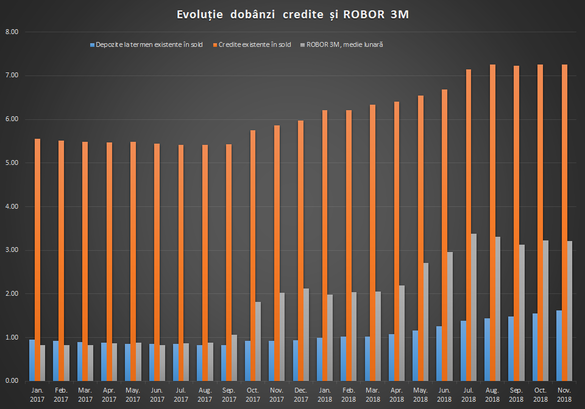

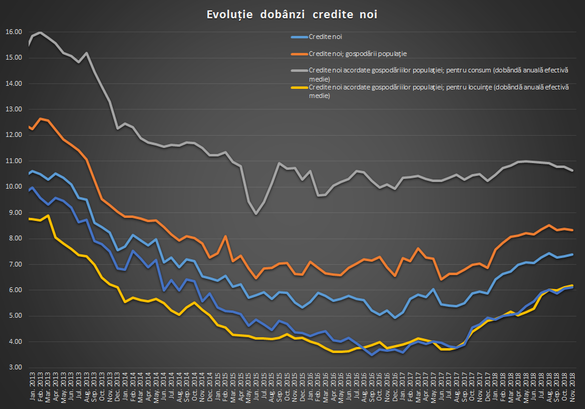

Inflația în creștere la niveluri de peste 5% a grăbit și întărirea politicii monetare a băncii centrale, după aproape un deceniu de relaxare, adică de scădere a dobânzilor post-2008. Dobânda cheie a crescut de la 1,75% la 2,5%, iar acest lucru s-a văzut și în creșterea ratelor interbancare.

Mai mult ca oricând, ROBOR a intrat la judecată publică. Indicatorul relevant pentru împrumuturile în lei a crescut de la circa 1% în septembrie 2017 la 3,4% în vara lui 2018, pentru ca mai apoi să se stabilizeze în jurul valorii de 3,2%, pe măsură ce BNR a băgat lichiditate în sistem. Creșterea ROBOR s-a văzut rapid în ratele românilor, care au avut de plătit cu aproape o treime mai mult decât în 2017 pentru împrumuturile ipotecare.

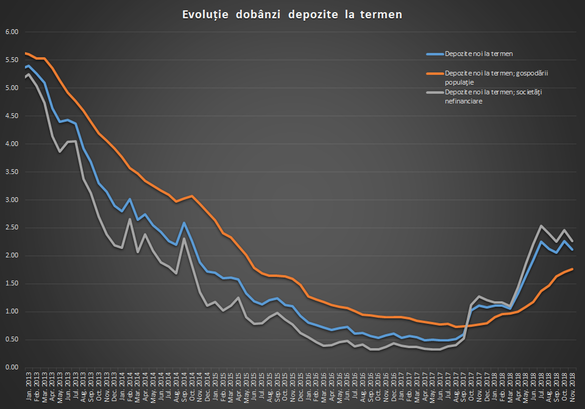

Nu aceeași viteză au înregistrat și dobânzile la depozite, care vin de la niveluri foarte scăzute, subunitare, și n-au atins încă 2% pe media pentru populație.

Pe de altă parte, marja netă (dobânda la credite – dobânda la depozite) a crescut în mare parte din parcursul acestui an, cea ce a dus la creșterea veniturilor băncilor. Se observă, însă, o temperare a marjei nete după vârful atins în luna august, de la 5,8% la 5,6% pentru afacerile în sold.

Dobânda efectivă la creditele de consum noi a crescut doar cu 0,4 pp la 10,6% de la începutul anului, în timp ce DAE la creditele ipotecare noi a crescut cu 1,4 pp la 6,2%, avans similiar celui înregistrat în cazul creditelor pentru companii.

Fuziuni, achiziții, dispariții

Finele lui 2018 marchează și dispariția Bancpost din piața românească, unul dintre cele mai vechi brand-uri. Fosta bancă cu acționariat grecesc a fost absorbită de Banca Transilvania și a contribuit la ascensiunea băncii din Cluj pe primul loc în topul grupurilor financiare din Româna, în fața BCR.

O altă bancă cu acționariat grecesc a schimbat proprietarii și a dispărut ca brand. Piraeus Bank a devenit, din toamna lui 2018, First Bank, după achiziția de către fondul american J.C. Flowers.

De altfel, noii acționari au și lansat o campanie prin care încearcă să poziționeze First Bank drept o bancă americană.

Grecii de la National Bank of Greece n-au reușit să vândă în acest an Banca Românească, după ce BNR a respins, în premieră, o tranzacție, refuzând tentativa OTP Bank de a crește substanțial cota de piață în România.

ANPC și cesiunile de creanțe

Bancpost și OTP Bank au fost luate în colimator de Protecția Consumatorilor în acest an pe motiv că ar fi cesionat ilegal către firme din Olanda credite performante aferente persoanelor fizice.

Autoritatea Națională pentru Protecția Consumatorilor a dispus restituirea unor dobânzi și comisioane estimate la peste 300 de milioane de euro în cazul Bancpost și la peste 200 de milioane de euro în cazul OTP Bank, sume ce ar fi fost încasate ilegal de la debitori în perioada în care creditele au fost cesionate. Sancțiunile sunt atacate de bănci în instanță.

Guvernul salivează după profiturile băncilor

Puterea PSD/ALDE a luat la ochi veniturile băncilor. Dacă în 2017, pe vremea cabinetului Tudose, atacurile au fost mai mult retorice, în 2018 acestea s-au transformat în legislație fiscală.

Ministrul Finanțelor, Orlando Teodorovici, a acuzat băncile că sunt lacome și a prezentat un proiect care introduce taxarea băncilor la nivelul activelor, în funcție de valoarea ROBOR. Deși a fost îndulcit în forma finală, scenariile actuale arată că statul ar putea încasa de la bănci între 1 și 4,5 miliarde de lei, în funcție de cum va fi aplicată noua taxă.

Darius Vîlcov, consilier al premierului Dăncilă, și Liviu Dragnea, președintele PSD, au atacat și ei în mai multe rânduri băncile, la pachet cu multinanționalele nefinanciare.

Guvernul are o mare nevoie de venituri suplimentare la buget și a introdus mai multe taxe, inclusiv în energie și telecom. Taxarea băncilor și a firmelor de comunicații pare copiată după modelul Fidesz/Viktor Orban din Ungaria, doar că la un nivel mai ridicat.

Legile lui Zamfir, adoptate

În paralel cu taxa bancară, în Parlament au fost scoase de la sertar și adoptate rapid mai multe inițiative ale senatorului Daniel Zamfir (ALDE) care vizează sectorul bancar.

Dacă taxele sunt „pe lăcomie” (denumire chiar pusă pe foaie în proiectul inițial, dar abandonată în forma finală adoptată), legile lui Zamfir, votate de majoritatea PSD/ALDE, sunt „împotriva cămătăriei”.

Dobânda (DAE) la creditele ipotecare a fost plafonată la dobânda de referință a BNR (2,5% în prezent) + maximum 3 puncte procentuale, iar cea la creditele de consum la 18% pentru împrumuturile de peste 3.000 de euro, respectiv DAE de maximum 50% sub această valoare.

Legea ar urma să se aplice și creditelor în derulare, însă doar sub condiția impreviziunii.

O altă inițiativă votată limitează sumele ce pot fi pretinse de recuperatori de la debitori la maximum dublul sumei plătite pentru achiziția de creanță. Totodată, debitorii vor putea răscumpăra datoria direct de la cesionari dacă achită valoarea procentuală de mai sus.

În fine, cel de-al treilea proiect adoptat vizează eliminarea caracterului de titlu executoriu al contractelor de credit

Senatul a adoptat, ca primă cameră, un alt proiect al senatorului Zamfir, unde sunt redefinite condițiile în care judecătorii vor evalua situația de impreviziune în care ajung debitorii, ceea ce ar face, teoretic, mult mai ușor de admis cererile de dare în plată.

Cele trei proiecte adoptate sunt contestate la Curtea Consituțională și mai au de așteptat până la o eventuală intrare în vigoare – președintele Klaus Iohannis le poate trimite, de asemenea, la reexaminare.

Alte legi ale lui Zamfir au fost amendate sau eliminate de CCR. În legea privind darea în plată a fost introdusă condiția impreviziunii de către Curte – lucru ce nu se regăsea în cuprinsul legii adoptate de Parlament -, în timp ce legea care viza conversia creditelor în franci elvețieni la cursul de la data adoptării a fost declarată integral neconstituțională.

BNR a pus limite pentru creditarea persoanelor fizice

Înainte ca puterea politică să umble la reglementarea băncilor, BNR a venit, în premieră după 2007, cu limite explicite ale gradului de îndatorare pentru creditele acordate persoanelor fizice.

Astfel, ponderea ratei lunare în veniturile nete ale debitorului nu poate fi mai mare de 40% pentru creditele în lei și de 20% pentru cele în valută. Creditorii – bănci și instituții financiare nebancare – au dreptul să nu aplice pragurile pentru 15% din portofoliul de credite noi. Noile reguli au intrat în vigoare de la 1 ianuarie 2019.

Taxele noi, limitarea îndatorării și posibilele limitări de dobândă, combinate cu o încetinire a creșterii economice și a consumului ar putea săpa adânc la profitabilitatea băncilor în acest an. BNR are scenarii foarte pesimiste privind profitabilitatea băncilor și fără a lua în calcul noile taxe. În studiul de impact preliminar al taxei pe active, trimis la finele anului trecut Ministerului Finanțelor, BNR a dezvăluit rezultatele testelor de stres efectuate asupra băncilor comerciale anul trecut, înainte de a fi discutată introducerea taxei pe active.

Astfel, chiar fără nicio taxă pe active, în scenariul de bază, BNR a dezvăluit, în premieră, că se așteaptă la o scădere de aproape 72% a profitului sistemului bancar în 2019, de la o valoare anualizată record de aproape 7,7 miliarde de lei (pe baza datelor din octombrie) la 2,2 miliarde de lei în acest an și 1,6 miliarde de lei în 2020. Mai mult, din 23 de bănci profitabile în 2018, ar mai rămâne pe plus doar 9 bănci în 2019 și 2020 (din 35 existente la finele lui 2018), ceea ce arată o înrăutățire drastică a rezultatelor sistemului financiar, chiar și fără ca statul să vină cu taxarea suplimentară. Profitul estimat de BNR ar fi la mai puțin de jumătate decât cel înregistrat în oricare dintre ultimii patru ani.

Scenariul de bază din testele de stres nu presupune vreo deteriorare gravă a indicatorilor macroeconomici ai României, ci doar o încetinire a creșterii economice. Astfel, estimările BNR pornesc de la un scenariu de creștere economică de 10,9% în perioada 2018-2020 (4,4% în 2018 și 2,7% în 2020), o inflație în țintă, adică sub 3,5%, o rată a șomajului constantă la 5,2% și o creștere a prețului proprietăților rezidențiale de 20,4% - o evoluție mai degrabă favorabilă sectorului bancar, ce are mari expuneri pe partea de garanții pe activele imobiliare. Aoplicarea unei taxe bancare ar aduce probleme și mai mari pentru bănci.

Rămâne de văzut cum vor reacționa bancherii. Ca răspuns la mișcările fiscale, ei au avertizat că vor crește costurile de finanțare. O soluție la îndemână pare a fi externalizarea creditelor către băncile-mamă, astfel încât să scadă baza de active impozabile. Băncile aveau, deja, circa 6 miliarde de euro în credite acordate companiilor din România externalizate, împrumuturi de calitate foarte bună pe care BNR spera să le vadă întoarse în bilanțurile din țară, lucru ce pare acum puțin probabil.