Menținerea unei rețele vaste de unități bancare este un gest de incluziune socială, în contextul în care nu toată lumea are competențe digitale, spune Sergiu Mircea, directorul de comunicare și marketing al Băncii Transilvania. Creșterea digitalizării a generat și dificultăți noi pentru sistemul bancar, cum ar fi creșterea explozivă a tentativelor de a păcălii clienții băncilor, și este nevoie de educație financiară pentru ca aceștia să nu cadă în capcanele online.

Ultimii trei ani au dovedit că și clienții își doresc să păstreze interacțiunile fizice cu banca, mai ales când e vorba despre probleme mai importante, cum este contractarea unui credit, sau când au nevoie de un sfat, arată Sergiu Mircea, la Maratonul Educației Financiare la Profit News TV.

Evenimentul a fost susținut de Asociația Administratorilor de Fonduri din Romania (AAF), Autoritatea de Supraveghere Financiară (ASF), Banca Transilvania, Bursa de Valori București, Cornerstone Communications, Centrul de Soluționare Alternativă a Litigiilor în Domeniul Bancar (CSALB), Depozitarul Central, Garanti BBVA, SIF Muntenia, Uniunea Națională a Societăților de Asigurare și Reasigurare din România (UNSAR), Revolut, XTB

”Din perspectiva societății, o rețea fizică puternică e și un gest de incluziune socială a tuturor categoriilor de populație. Va fi foarte greu să ne așteptăm ca toate categoriile de populație să fie dispuse sau disponibile și au acces să facă totul de la distanță”, spune Mircea.

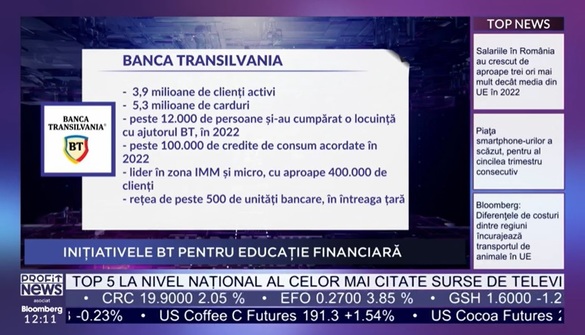

Banca Transilvania, care are 3,9 milioane de clienți activi, a investit puternic în digitalizare, dar păstrează și cea mai mare rețea din țară, de peste 500 de unități bancare, arată directorul de comunicare al Băncii.

”Au crescut extrem de mult infracțiunile sau tentativele de a lua banii clienților în online. Sunt foarte multe tentative de phishing, de scam. Clienții trebuie să fie educați, să fie la curent cu ce trebuie să facă”, spune Sergiu Mircea.

”Băncile au început să insiste în ultima perioadă, pentru că și numărul practicilor a crescut destul de mult. Și din păcate cad pradă clienții mai puțin informați, oamenii care sunt foarte bine educați și care au experiență bancară nu cad pradă în astfel de capcane”, adaugă Sergiu Mircea.

El mai explică că nivelul de sofisticare a tentativelor crește tot mai mult.

”Partea bună este că toate băncile au pe site-uri 4-5 reguli pe care dacă clienții reușesc să le urmeze, atunci se pot proteja destul de bine. Cred că prima regulă e că dacă ceva pare prea frumos, probabil că nu este adevărat”, spune oficialul BT.

În ceea ce privește proiectele de educație financiară ale Băncii Transilvania, Sergiu Mircea amintește de cele mai recente, precum deschiderea hub-ul Stup anul trecut, într-o clădire din Calea Șerban Vodă, lângă intrarea în Parcul Tineretului din București.

”Se poate înființa o firmă, poți să pui pe picioare o campanie de promovare acolo. În Stup sunt sute de antreprenori care participă zilnic, de la evenimente de educație financiară la evenimente de fiscalitate, fonduri europene, și în felul acesta creștem atât accesul la informație și facilităm să fie rezolvate nevoi reale”, arată Mircea.

Pentru publicul larg, BT a lansat în format video discuții scurte de 10-15 minute cu diverse personalități, ”în care încercăm să spargem diverse mituri despre bani”.

”Credem că este un demers important care se înscrie în pilonii din ultimii ani, acela că băncile vorbesc mult mai uman cu oamenii și discută lucrurile mult mai real. Am depășit momentul discuțiilor mult mai formale, al discuțiilor într-un limbaj mai degrabă de lemn, în discuții directe și informale despre bani. Și asta ajută să coborâm în acele categorii ale populației care au nevoie ce mai mult de educație financiară”, spune Mircea.

”Dacă vorbim de un ambasador, o persoană publică, care discută în 10-15 minute părerea și percepțiile lui despre bani, el se adresează comunității lui, pe care și-a construit-o pentru că rezonează cu oamenii respectivi. Și prin urmare ducem educația financiară și incluziunea financiară la un nivel mult mai la firul ierbii”, adaugă directorul.

Banca a lansat recent și aplicația BT Pay adresată copiilor între 14 și 18 ani, prin care încearcă să le formeze o relație cu banii într-un mod transparent și controlabil.