Măsurile fiscale pregătite de Guvern pot aduce autorităților un plus de venituri de peste 12 miliarde de lei, potrivit unui document de lucru al Guvernului, obținut de Profit.ro, cu estimări pentru majoritatea măsurilor propuse. O parte însemnată a banilor colectați în plus ar ajunge direct la autoritățile locale, care ar încasa cu 4 miliarde de lei în plus din impozitul pe clădiri și terenuri. Peste 1 miliard de lei ar ieși în plus din buzunarele celor care câștigă la jocuri de noroc, alte 2,5 miliarde lei ar ajunge la buget în plus din restricțiile puse la microîntreprinderi, impozitul pe dividende ar genera un plus de 2 miliarde de lei pentru stat, în timp ce extinderea sistemului de deduceri personale ar costa circa 3 miliarde de lei.

Nu toate măsurile au un impact bugetar estimat, în contextul în care încă mai intervin schimbări de pe o zi pe alta la unele dintre ele, iar pentru unele statul nu poate estima impactul pozitiv. Impactul bugetar final ar putea fi mai ridicat de 12,5 miliarde lei.

Majorare accize - +cca 1,2 miliarde lei

Un nou calendar de accize pentru perioada 2023-2026, construit astfel:

- accizele se indexează cu indicele preturilor de consum, cu excepția accizelor pentru combustibil exclusiv pentru anul 2023, care rămân neschimbate, sub condiția ca din paritatea cursului euro-leu să nu ajunga sub acciza minima stabilita prin Directivă. Accizele la alcool se majoreaza cu 20%

- accizele la țigarete se modifica cu o crestere lineara de 31 lei pe an, iar la tutun incalzit are loc o schimbare mai amplă, respectiv o creștere graduală a ponderii accizei la tutun încalzit in acciza la tigarete care ajunge la 50% în anul 2024.

- accizele la tutun astfel majorate pot intra în vigoare din 2022, avand acordul industriei în acest sens si tinând cont de faptul că în anul 2022 nu s-a operat nici o majorare a acestor accize.

TVA de la 5% la 9% la HoReCa +580 milioane lei pt restaurante, catering și servicii de cazare turistică

Majorarea cotei de TVA pentru servicii de restaurant și servicii de catering, cu excepția băuturilor alcoolice, altele decât berea, ar avea un impact pozitiv de 515 milioane lei. Dacă se majorează TVA și la servicii de cazare, impactul bugetar pozitiv ar ajunge la 581 milioane lei.

TVA majorat de la 9% la 19% pentru băuturi cu conținut ridicat de zahăr și pentru bere fără alcool +830 milioane lei

Trecerea de la cota redusă de 9% la cota generală de 19% pentru băuturi cu conținut de zahăr și pentru berea fără alcool ar aduce la buget 831 milioane lei.

Eliminarea scutirii de impozit pentru persoane fizice la tranzacții imobiliare pentru suma de 450.000 de lei +până la 800 milioane de lei

La transferul dreptului de proprietate, clădiri și terenuri, contribuabilii datorează un impozit care se calculează prin aplicarea cotei de 3% asupra venitului impozabil. Venitul impozabil se stabilește prin deducerea din valoarea tranzacției a sumei neimpozabile de 450.000 lei.

Acum se va elimina scutirea pe suma de 450.000 lei și se va trece la impozitarea acestor tranzacții cu 1% dacă sunt deținute pe o perioadă mai mare de 3 ani, și cu 3% dacă sunt deținute pe o perioadă mai scurtă.

Eliminarea cotei forfetare pentru venituri din chirii +200 milioane lei

În prezent veniturile din chirii beneficază de o cotă reală de impozitare mult mai redusă, de 6%, deorece beneficiază de o deducere forfetară din venituri la calculul impozitului. Eliminarea acestei facilități ar aduce un plus la buget de circa 200 de milioane de lei.

Creștere impozite pe clădiri și terenuri +4 miliarde lei

Impozitarea proprietăților ar urma să se facă la valoarea reală, urmând ca până la realizarea unui sistem de evaluare să fie folosite grilele notarilor. Impozitarea va fi pe categorii rezidențial/nerezidențial (se renunță la impozitarea pe persoana fizică versus persoană juridică).

Până la realizarea unui sistem digital și actualizat de evaluare în timp real a valorii proprietăților, se va folosi grila notarială.

Acest principiu va fi aplicat atât la clădiri cât și la terenuri.

- impozit intre (0,1% și 0,2%) în rezidential și de (intre 1% si 1,3% în nerezidențial), cu păstrarea deducerilor.

Trebuie punctat că acești bani vor fi încasați, la fel ca până acum, de către autoritățile locale. Cum, în prezent, cam toate primăriile, inclusiv în București, au stabilite cotele de impozitare aproape de nivelul minim prevăzut de legislație, autoritățile locale nu vor avea cum să atenueze majorarea impozitelor, dar vor putea crește cotele astfel încât acolo unde s-ar ajunge la scăderi, acestea să nu aibă loc și să nu le fie afectate veniturile primăriei. Noul tip de impozitare va avea însă în vedere valoarea din grila de la notar. În București, Cluj-Napoca și alte orașe cu piață imobiliară puternică, impozitele cel mai probabil vor crește, în timp ce în orașele cu evoluție mai slabă sau la sate, impozitul pote să scadă.

La București, de exemplu, cota de impozitare pentru persoane fizice este de 0,1%, aproape de nivelul minim de 0,08%. În prezent, impozitarea este identică în toată țara, baza impozabilă fiind stabilită, potrivit Codului Fiscal, în funcție de rangul localității în care se află proprietatea, de materialele din care este construită și de zona în care este amplasată în cadrul localității.

Calcule Profit.ro

Potrivit calculelor Profit.ro, pentru un apartament de trei camere din sectorul 3, cu o valoare de impozitare în prezent de 151.000 de lei, este plătit acum un impozit de 0,1%, reprezentând 151 lei. Cota minimă este de 0,08%, dar în București se aplică, de obicei, 0,1%. Pe grila notarială, apartamentul respectiv apare încadrat la o valoare minimă de 49.820 euro (246.240 lei), chiar și aceasta sub prețul pieței. O aplicare a cotei actuale de 0,1% la valoarea din grila notarială conduce la o valoare de 246,2 lei, ceea ce ar reprezenta un salt de 63% față de actualul impozit achitat. Dacă primăria ar opta să scadă cota de impozitare la minimul permis de Codul Fiscal, de 0,08%, impozitul ar fi, calculat pe grila notarială, de 197 lei, cu 30% mai mult față de ce se plătește acum.

Microîntreprinderi - plafon scăzut la 500.000 de euro, impozit de 1%, restricționarea unor activități +2,5 miliarde lei la buget

Guvernul va reduce din 2023 plafonul de afaceri până la care se aplică regimul de impozitare pentru microîntreprinderi, de la 1 milion de euro la 500.000 de euro.

De asemenea, va fi limitată deținerea de către o persoană fizică de participații în mai multe microintreprinderi (maxim 3).

Pentru a aplica impozit micro, firma va trebui să aibă cel puțin un angajat. Astfel, dispare regimul de micro fără angajați și cu impozit de 3%.

Urmează și restricționarea activităților de consultanță, management, intermediere, brokeraj.

Autoritățile estimează că efectul acestei măsuri va fi creșterea numărului de salariați, de PFA, dar și a numărului de societăți care aplică impozit pe profit.

Facilități din construcții - reducerea de la 30.000 lei la 10.000 lei a plafonului până la care se acordă scutiri de impozit și contribuții +cca 800 milioane lei

Intrarea în vigoare de anul acesta a diminuării plafonului ar aduce la buget circa 800 de milioane de lei, potrivit estimărilor autorităților.

Măsura nu va avea un impact foarte puternic asupra companiilor din domeniile respective, întrucât o bună parte a salariilor nu depășesc, probabil, 10.000 de lei brut (din care netul, cu facilitățile de impozitare, se poate situa la circa 8.000 de lei). Coaliția ar urma să scadă plafonul până la care salariile angajaților din sectorul contrucțiilor, agriculturii și industriei alimentare sunt scutite de impozit și contribuții, de la 30.000 de lei, în prezent, la 10.000 de lei.

În prezent, angajații companiilor din construcții sunt scutiți de impozitul de 10%, de contribuția la sănătate de 10% și de contribuția la Pilonul II, de 3,75% în prezent.

Angajații din agricultură și sectorul alimentar au primit recent aceeași facilitate ca cei din construcții, cu prevederea că pot opta pentru a contribui la Pilonul II, dacă doresc.

Facilitățile au fost prevăzute de autorități să țină până în 2028. În PNRR este prevăzută eliminarea graduală a facilității pentru angajații din construcții, dar autoritățile au replicat-o și în agricultură/industria alimentară. Chiar dacă în PNRR este asumată eliminarea facilităților din 2025 până în 2028, apetitul PSD pentru astfel de măsuri este unul redus.

Reducere plafon pentru încadrarea la norma de venit de la 100.000 de euro la 25.000 de euro +90 milioane lei la buget

Plafonul foarte mare de acum stimulează plata de salarii mascate sub această formă și reprezintă o formă de concurență neloială cu alte activități independente, consideră guvernanții.

Măsura, care vizează persoanele cu activități independente, este diminuarea plafonului maxim pentru încadrarea la norma de venit, de la 100.000 de euro la 25.000 de euro.

În prezent, venitul net anual din activități independente se poate determina în sistem real, pe baza datelor din contabilitate, sau pe normă de venit. În cazul normei de venit, la stabilirea acestuia se utilizează normele de venit de la locul desfășurării activității. Impozitul se calculează prin aplicarea cotei de 10% asupra normei de venit.

Normele anuale de venit sunt disponibile pe site-ul ANAF. Măsura ar avea ca scop să aducă mai mulți bani la buget de la persoane care folosesc acest sistem și obțin venituri ridicate. 82% dintre PFA au venituri sub 25.000 de euro pe an.

Potrivit consultantului fiscal Cornel Grama, această măsură ar viza, în principal, veniturile obținute de IT-iști și de dezvoltatori imobiliari.

Impozitarea cu 40% a câștigurilor din jocuri de noroc +1,2 miliarde lei la buget

Creșterea la 40% a cotei de impozitare a câștigurilor, indiferent de valoarea acestora, ar aduce la buget 1,2 miliarde lei, față de 145 milioane lei anul trecut.

Cota de impozitare a câștigurilor din jocuri de noroc va fi urcată la 40%.

Acest nivel ar viza toate câștigurile obținute și ar putea fi unul care să reducă interesul în rândul persoanelor care practică jocuri de noroc.

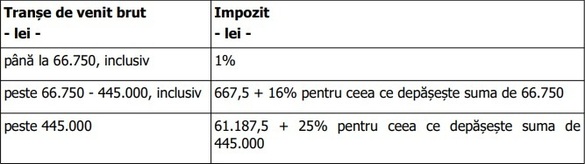

În prezent, cotele de impozitare sunt de 1%, 16% și 25%. La un premiu de 500.000 de lei, se va plăti 1% pentru partea de până la 66.750 lei inclusiv, 16% pentru segmentul din premiu aflat între 66.750 lei și 445.000 lei, precum și 25% pentru partea din premiu care trece de 445.000 de lei.

Impozitul pe dividende crește de la 5% la 8% +2 miliarde lei

Coaliția de guvernare a decis majorarea impozitului de dividende de la 5% în prezent la 8%.

Odată cu majorarea cotei de impozitare, vor fi eliminate și o serie de excepții. Astfel, se va renunța la scutirea de impozit pe dividende în cazul veniturilor statului, dar această măsură este una formală, fără impact pe veniturile statului (banii ajungeau, oricum, la buget).

O altă măsură, cu impact mai puternic, este eliminarea actualei exceptări a fondurilor de pensii de la impozitul pe veniturile din dividende. Fondurile de pensii au portofolii importante de acțiuni, pentru care încasează dividende.

Plafoane noi pentru contribuții la venituri din alte surse. Plata după 6, 12 și 24 de salarii minime +146 milioane lei

Plata de contribuții la sănătate și sistemul de pensii se face acum la 12 salarii minime, începând cu veniturile obținute în 2023, deci abia în 2024.

În prezent, pentru veniturile din alte surse decât salariile, sunt datorate, în general, impozitul pe venit de 10% și contribuții de asigurări dacă venitul pe an depășește pragul de 12 salarii minime brute pe economie (12X2.550 lei pentru 2022, dar măsura se va aplica pentru 2023, când salariul minim ar putea fi altul). Contribuțiile obligatorii se achită la nivelul salariului minim.

Coaliția a pregătit introducerea a două noi plafoane, de 6 salarii minime și de 24 de salarii minime Noul sistem va funcționa în modul următor:

- Persoanele cu venituri anuale sub 6 salarii minime nu vor datora contribuții

- Cei cu venituri cuprinse între 6 și 12 salarii minime brute vor datora contribuții calculate la nivelul a 6 salarii minime brute

- Persoanele cu venituri cuprinse între 12 și 24 de salarii minime brute vor datora contribuții la nivelul a 12 salarii minime

- Persoanele cu venituri care depășesc 24 de salarii brute vor datora contribuții la nivelul a 24 de salarii brute pe economie.

Sistemul va permite statului să încaseze mai mulți bani. Astfel, va lua bani de la cei cu venituri între 6 și 12 salarii, de la care acum nu ia contribuții în mod obligatoriu, iar de la cei cu venituri de peste 24 salarii va încasa mai mult, întrucât aceștia vor achita contribuții la nivelul de 24 de salarii brute pe an, nu la 12 salarii, cum plătesc în prezent.

Nou sistem de deduceri personale - minus 3 miliarde lei la buget

Orice alte variante ar mai fi discutate în privința deducerilor personale, autoritățile intenționează să se încadreze într-un cost de 3 miliarde de lei.

Modificări importante sunt corelarea sistemului de deduceri personale cu salariul minim, astfel încât deducerile să crească atunci când salariul minim este majorat, și creșterea pragului maxim de venit pentru acordarea de deduceri la 4.500 de lei.

În prezent, pentru contribuabilii care realizează venituri brute lunare din salarii de până la 1.950 de lei brut, se acordă deduceri în funcție de numărul persoanelor în întreținere. Pentru venituri din salarii cuprinse între 1.951 lei și 3.600 lei, inclusiv, deducerile personale sunt degresive.

Coaliția a decis și introducerea unei măsuri care să susțină angajarea tinerilor. Astfel, persoanele până la 26 de ani vor beneficia de deduceri de 15% din impozitul pe venit cu valoare maximă de 383 de lei.

Apare deducerea de 100 de lei pentru fiecare copil care urmează o formă de învățământ, urmând ca de la 4 copii în sus, impozitul pe venit să fie zero.

Măsuri pentru care nu avem încă estimat impactul bugetar

Beneficiile extrasalariale să nu treacă de 33% din salariu - sunt incluse tichetele de masă și tichetele cadou

La beneficiile extrasalariale autoritățile intenționează să includă și valoarea tichetelor de masă, a tichetelor cadou, cum ar fi cele de Crăciun, și contravaloarea sumelor acordate pentru vacanțe de unii angajatori.

Consultantul fiscal Cornel Grama a declarat anterior pentru Profit.ro că luarea în caclul a tichetelor de masă este esențială în ce privește această măsură. "Sigur că trebuie să vedem detaliile măsurii, dar, ca principiu, dacă nu ar include și tichetele de masă între beneficiile extrasalariale pe care vor să le limiteze, pare să fie rezonabil. O treime din salariu pentru beneficii cum sunt abonament la sala, transport, cheltuieli în scop turistic, telefon, etc, ar putea fi rezonabil", a spus Grama.

Dacă în prezent beneficiile extrasalariale nu sunt limitate, măsura pregătită acum prevede plafonarea acestora la cel mult 33% din salariul lunar al unui angajat. Autoritățile vor să combată, astfel, practica utilizată de unii angajatori de a oferi un salariu mai mic în cadrul unui pachet salarial care conține diverse alte beneficii.

Printre beneficiile vizate sunt și telefonul și mașina pe care le pune la dispoziție angajatorul, abonamente precum cele la sală și clinici medicale private, eventuale cheltuieli pe care angajatorul le suportă pentru angajat.

Important: Diurnele nu vor fi luate în calcul la procentajul de 33%, pentru a nu afecta sectorul transportului internațional de mărfuri, unul de importanță strategică pentru economia României.

Locuințe - se va aplica un TVA de 5% doar pentru o locuință până la plafonul de 600.000 de lei dar și până în 80 mp utili

Până la 1 ianuarie 2022, cota TVA redusă de 5% se aplica doar pentru acele locuințe cu o suprafață utilă de maximum 120 mp, exclusiv anexele gospodărești, a căror valoare, inclusiv a terenului pe care sunt construite, nu depășea suma de 450.000 lei, exclusiv TVA. De la 1 ianaurie, pragul până la care se aplică TVA de 5% a fost urcat la 700.000 de lei, exclusiv TVA.

Coaliția a stabilit acum că se va aplica un TVA de 5% doar pentru o locuință până la un plafon de 600.000 de lei dar și până în 80 mp utili.

Anterior, varianta decisă de aceștia a fost revenirea la 450.000 de lei, așa cum a fost până la modificarea Codului Fiscal din decembrie.

Revenirea la TVA de 5% pentru locuințe de până la 450.000 de lei ar fi adus la buget circa 1 miliard de lei. Nu este clar ce impact bugetar are noua variantă, cu limitarea la 600.000 de lei dar și până în 80 mp utili.

Locuințele cu prețuri peste nivelul stabilit vor avea TVA de 19%, cota standard.

Persoanele cu un singur contract part-time vor plăti contribuții la salariul minim pe economie

Contractele part-time vor plăti contribuții ca salariu minim pe economie, dacă există doar un singur contract.

Excepții vor face elevii/studenții până în 26 de ani, persoana care urmează o formă de ucenicie, pensionarul care beneficiază de pensie din sistemul public, persoanele fizice care realizează venituri din salarii avand mai multe contracte de muncă cu timp parțial sau intreg si valoarea cumulata din salarii depașeste salariul minim pe economie, persoanele cu dizabilități.