Băncile și clienții lor se îndreaptă tot mai mult spre creditele ipotecare standard, după un deceniu în care programul guvernamental Prima Casă a fost factorul major nu numai în creditarea populației, ci și în ansamblul pieței. Scăderea în importanță a creditelor garantate de stat arată că există potențial de creditare și fără intervenția guvernamentală. Datele mai arată și că românii preferă să se acopere de riscul de dobândă prin plata unor rate mai mari pentru dobânzi fixe.

Creditul Prima Casă a fost cel mai important produs al băncilor în perioada post-criză. Pornit la inițiativa băncilor și a Băncii Naționale a României și preluat în legislație de Guvernul Boc, programul era menit să mențină fluxul de credite pentru locuințe într-o perioadă în care piața se ducea în cap după bula imobiliară din 2005-2008.

Aranjamentul Prima Casă este o situație de tip win-win pentru semnatarii contractelor. Băncile au un venit asigurat, concomitent cu acoperirea riscurilor de către stat, în timp ce debitorii beneficiază de marje fixe limitate și de un avans de doar 5% din valoarea achiziției, ceea ce înseamnă că oricine este hotărât să cumpere o casă poate să obțină banii de avans de la rude sau dintr-un împrumut. În cazul creditelor standard avansul este de trei ori mai mare – minimum 15%.

Singurii care n-au de câștigat din acest program sunt contribuabilii, care trebuie să plătească pentru creditele neperformante. Numărul beneficiarilor care au ajuns la executare silită rămâne redus, însă programul a fost lansat într-o perioadă de inflexiune a economiei și n-a trecut încă printr-o criză.

Prima Casă nu mai e așa de căutată

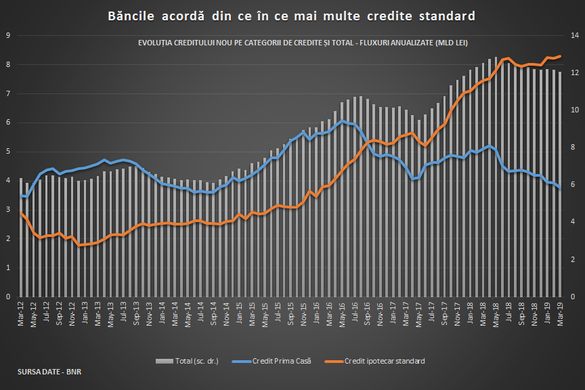

Programul Prima Casă nu mai este, însă, la fel de popular ca în perioada 2012-2015, când reprezenta circa două treimi din creditele noi. În 2015, Guvernul Cioloș a decis scăderea plafoanelor anuale de garanții acordate. Totodată, prețurile locuințelor pe care programul era menit să le protejeze au luat-o rapid în sus, peste creșterea economică, și s-au dus în marele orașe peste plafonul de 57.000 de euro.

Ponderea creditelor standard în total credite ipotecare a crescut cu 10 puncte procentuale în martie 2019 față de anul anterior la 69%, potrivit datelor publicate de Banca Națională a României în cea mai recentă ediției a raportului privind stabilitatea financiară.

Ponderea Prima Casă a scăzut cu aceleași procente – la 31% -, însă creditele cu garanții de stat rămân foarte importante în totalul creditului ipotecar, cu o pondere de 34 de miliarde de lei sau 45%.

BNR arată că în primul trimestru din 2019 s-a atins maximul ecartului între cele două tipuri de credit, „indicând revenirea puternică a creditelor ipotecare standard”, pe fondul reducerii plafoanelor de la stat, „tendință conturată și pe baza reorientării debitorilor către credite cu dobânzi fixe”.

Dobânda fixă - primă pentru siguranța față de stat

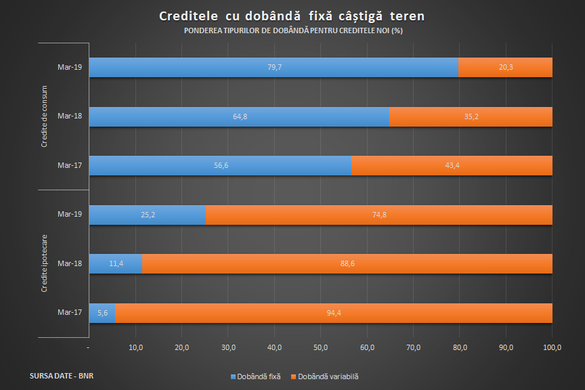

Dincolo de sumele mai mici acordate în garanții, limitele programului privind garanțiile maxime și modul de calcul al dobânzii – variabil prin definiție, în funție de ROBOR la 3 luni plus o marjă de 2,5 puncte procentuale, redusă ulterior la 2 pp – ar putea fi cheia pentru care românii s-au îndreptat spre creditele standard.

Băncile au lansat produse de creditare cu dobândă fixă pe termene lungi. Alpha Bank are dobânzi fixe în primii 5 ani, BCR are dobânzi fixe până la 10 ani, BRD până la 30 de ani. Băncile au mai avut oferte promoționale cu dobânzi fixe și înainte de 2009, dar cele mai multe erau limitate la un an din viața creditului și menite să amăgească clienții în privința ratelor viitoare, care au crescut substanțial după trecerea perioadei de promoție, și/sau să reducă artificial gradul de îndatorare pentru a putea acorda sume mai mari într-o perioadă de bulă imobiliară.

Creditele cu dobânzi fixe au ajuns la o pondere de 25% din fluxul de credit nou ipotecar, față de sub 6% în urmă cu doi ani, potrivit datelor BNR. Dacă luăm în calcul faptul că Prima Casă este cu dobândă variabilă fără opțiune, înseamnă că creditele standard cu dobândă fixă merg spre 40% din fluxul nou.

Creditele cu dobândă fixă nu vin gratis – dobânzile sunt mai mari cu până la două puncte procentuale față de cele cu rată variabilă, lucru ce înseamnă foarte mult la o scadență de 25-30 de ani (oferta BRD vine cu o dobândă anuală de circa 8%, spre exemplu). Însă faptul că debitorii acceptă să plătească această asigurare de preț înseamnă că nu au foarte multă încredere în modul în care statul gestionează inflația și dobânzile.

Între 2015 și toamna lui 2017 inflația s-a dus la minime istorice post-comunism și la fel au mers și dobânzile. După creșterea accizei la TVA și creșterea consumului, după care au venit și alte creșteri de prețuri ale cotațiilor internaționale și alte presiuni din cererea internă, inflația a sărit de la aproape 0% la peste 5% și se menține la circa 4% în prezent, ceea ce a dus la o creștere a ratelor interbancare (implicit a ROBOR), apoi a dobânzii cheie a BNR, după care au urmate alte creșteri de rate ale dobânzilor interbancare.

Debitorii din România încă beneficiază de un mediu financiar relaxat, cu dobânzi la depozite sub inflație, ca urmare a politicilor monetare din zona euro, la care BNR s-a aliniat. În mod normal, dobânzile la pasive și active ar trebuie să fie și mai ridicate decât cele prezente, dacă băncile ar plăti economisirile peste inflație și ar urmări aceeași profitabilitate ridicată din ultimii ani.

Dacă românilor nu le mai place Prima Casă, Guvernul le dă cozonac cu subvenții

Chiar pe ultima sută de metri a campaniei pentru alegerile europene, Guvernul PSD/ALDE a ieșit cu o nouă propunere de subvenție (printre altele) – un nou program Prima Casă, redenumit „O familie, o casă”, deși nu este clar dacă cele două se exclud.

La capitolul de redistribuție din banii contribuabililor, noua propunere este pe steroizi. Se dau subvenții de dobândă pentru beneficiarii de credite, subvenții la prețul de achiziție pentru dezvoltatorii imobiliari și limite de 120.000 de euro pentru creditele garantate.

După ce alianța de la guvernare a ieșit șifonată din alegeri, noul program a intrat la sertar și nu s-a mai discutat despre el dinspre Palatul Victoria, deși fusese lansat în dezbare publică.

Momentan, singurul lucru care s-a schimbat este modul de calcul al dobânzilor la Prima Casă: rata ROBOR la 3 luni a fost înlocuită cu noua referință pentru creditele populației.