Traderii internaționali de gaze nu percep România, spre deosebire de politicienii autohtoni, drept un viitor mare hub “exportator de securitate energetică” în zonă, ci, dimpotrivă, drept un viitor importator de gaze din alte state membre ale Uniunii Europene (UE), care nici măcar nu au un statut de producător. Dovadă: în timp ce capacitatea de export gaze din România în Ungaria este disponibilă în totalitate, capacitatea de import este deja rezervată aproape în totalitate până în 2030, ceea ce arată că, cel puțin deocamdată, traderii nu cred într-o demarare a producției în Marea Neagră în viitorul apropiat și chiar îndepărtat.

Este drept că rezervarea de capacitate nu garantează realizarea fluxului fizic aferent, însă există companii care au plătit pentru această rezervare, ceea ce arată că, în opinia lor, șansele ca România să importe gaz în următorii 10 ani sunt considerabil mai mari decât cele de a exporta.

Este însă aproape sigur faptul că actualele importuri din state membre UE (Ungaria și Bulgaria), care se situează în prezent la nivelul tehnic maxim disponibil, vor continua până în luna octombrie a anului viitor. Asta în condițiile în care cele două state (Bulgaria și Ungaria) vor dispune de gaz rusesc, adică în ipoteza unei eventuale prelungiri a acordului de tranzit dintre Gazprom și Ucraina, acord care expiră la finalul acestui an.

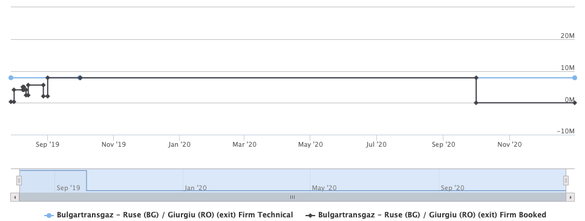

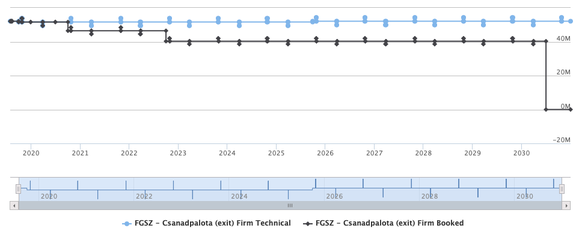

Astfel, până în luna noiembrie 2020, întreaga capacitate de tranzit dinspre UE spre România este rezervată 100%: și cea de 52 GWh/zi dintre Ungaria, și cea de 7,85 GWh/zi dinspre Bulgaria.

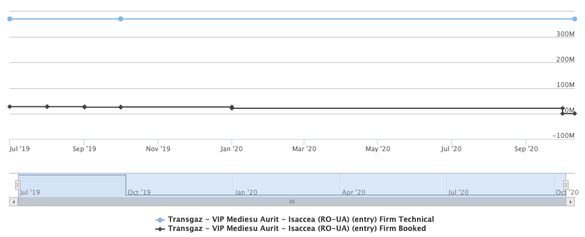

În plus, în pofida prețului mai ridicat (din cauza faptului că România încă semnează contracte de import cu Gazprom indexate cu prețul petrolului și nu la preț de hub, ca celelalte state europene), sunt rezervate capacități și pe ruta uzuală de import a gazului rusec, pe cea ucraineană Isaccea-Medieșul Aurit (de 27 Gwh/zi sau 9% din capacitatea disponibilă de 300 GWh/zi până în octombrie 2019, de 25 GWh/zi sau 8,33% până pe 1 ianuarie 2020 și 20 GWh/zi sau 6,66% până în octombrie 2020).

Capacitatea de import fermă rezervată și capacitatea tehnică disponibilă din Ungaria (Sursa: ENTSOG)

Faptul că traderii nu cred că România va deveni în următorii 10 ani exportator de gaze este demonstrat de nivelul ridicat de rezervare a capacității de import din Ungaria, de 100% până în octombrie 2020 (52 GWh/zi), de 86,5% din octombrie 2020 până la finalul anului 2022 (45 GWh/zi) și de 76,9% până în 2030 (40 GWh/zi). Iar Ungaria ar fi trebuit să fie, potrivit planurilor companiilor producătoare din România, dar și temerilor politicienilor români, în frunte cu președintele Comisiei de Industrii a Camerei Deputațiilor, Iulian Iancu, principala piață de desfacere a gazului din Marea Neagră.

În ceea ce privește capacitățile de export rezervate, acestea sunt practic de 0%. Nici măcar capacitatea actuală de 1,26 GWh de la Ungheni cu destinație Republica Moldova, țară cu foame de gaze, nu este rezervată.

Similar în cazul Ungariei. Deși de la 1 noiembrie Transgaz și compania sa omologă din Ungaria, FGSZ, vor majora capacitatea tehnică de transport la 21,5 GWh, de la 2,5 GWh, cât este în prezent, nu a fost încă rezervată nicio capacitate de 1 MWh/zi.

O explicație poate consta în scepticismul traderilor internaționali cu privire la ritmul în care Transgaz va finaliza lucrările de extindere a interconectărilor (inclusiv BRUA faza a doua, care este incertă). Și asta, pentru că România s-a remarcat în ultimele decenii printr-un izolaționism, insularizându-și sistemele de transport, ca urmare a fricii politicienilor că le vor fura străinii, în special maghiarii, gazele și curentul electric.

Însă foarte probabil situația rezervărilor capacităților de import și export au legătură cu posibilitatea demarăriii producției de gaze din Marea Neagră. Dacă aceasta ar începe, companiile autohtone vor produce considerabil mai mult gaz decât consumul intern, ceea ce ar conduce la transformarea României în exportator net.

Numai că, în prezent, prețul spot al gazelor pe bursa austriacă CEGH se situează la un nivel de 11 euro/MWh. Prețul extrem de mic face, foarte probabil, neprofitabilă producția offshore de mare adâncime din Marea Neagră, de unde și anunțul Exxon că intenționează să vândă participația de 50% pe care o are în Neptun Deep.

Partenerul său în proiect, OMV Petrom, de exemplu, raportează un cost de producție (pentru întreaga sa producție, majoritar onshore și nu offshore) de peste 11 dolari/baril echivalent petrol, echivalentul a aproximativ 7 dolari/MWh. Și asta în condițiile în care acesta nu cuprinde decât cheltuieli curente și nu și cheltuielile de capital.

Capacitatea de import fermă rezervată și capacitatea tehnică disponibilă din Ucraina (Sursa: ENTSOG)

Lăsând la o parte faptul că până și costurile de producție sunt mai ridicate în cazul operării unui zăcământ offshore de mare adâncime, dacă la acestea sunt adăugate investițiile necesare dezvoltării zăcământului, mai multe miliarde de dolari, este posibil ca nivelul costurilor totale de producție să depășească deja prețul de pe CEGH.

România a ratat o ocazie aproape unică anul trecut, când prețul unui MWh pe bursa vieneză s-a situat la 21-22 euro în cursul verii. La acest preț, probabil că atât OMV Petrom, cât și Exxon ar fi luat o decizie de investiție favorabilă. Numai că, Parlamentul, la inițiativa șefului Comisiei de Industriii a Camerei Deputaților, Iulian Iancu, a decis să adopte cu întârziere legea offshore și, în plus, a adoptat-o cu o majorare a nivelului impozitării care făcea ca până și prețul de 22 euro/MWh să nu garanteze profitabilitatea zăcământului Neptun Deep.

În prezent, la un preț de vară de 11 euro/MWh și unul de iarnă de 17 euro/MWh (cât sunt cotațiile futures în prezent), o companie responsabilă precum Exxon n-ar adopta o decizie favorabilă de investiție nici măcar în eventualitatea abrogării prevederilor fiscale din legea offshore. De altfel, la aceste prețuri, chiar și dacă statul român ar renunța total la impozitul suplimentar, s-ar putea ca Neptun Deep să se dovedească neexploatabil comercial.

Prețul gazului este însă unul volatil și politicienii autohtoni speră ca acesta să revină la un nivel mai “prietenos” efectuării de investiții în Marea Neagră. Numai că traderii internaționali știu că perspectivele sunt unele de reducere a prețului în zonă și nu de majorare a sa.

Motivul: începând cu anul viitor ar putea deveni funcționale două gazoducte, Nord Stream 2 și Turkstream, care vor aduce în Europa zeci de miliarde de metri cubi de gaz rusesc anual. Comparativ, producția anuală din Neptun Deep este extimată la 6 miliarde. În plus, se află aproape de finalizare și conducta TAP-TANAP, care vor introduce alte miliarde de metri cubi de gaz azer în Balcani.

De asemenea, Exxon a făcut o descoperire a unui zăcământ de trei ori mai mare decât Neptun Deep în Cipru, iar cât de curând Israelul va începe producția în cele două zăcăminte gigant pe care le deține în Marea Mediterană.

Cu alte cuvinte, Europa și în special Balcanii vor fi inundați de gaze, ceea ce nu face decât să pună o presiune pe prețul gazelor.

Traderii știu aceste lucruri, dovadă rezervările de capacități de import, politicienii autohtoni nu, dovadă pozele cu tăieri de panglică.