După ce au rămas fără deductibilitatea integrală a pierderilor din vânzarea creditelor neperformante, prin modificările aduse anul trecut Codului fiscal, băncile se trezesc că reglementările sunt schimbate din nou, după nici 1 an. Potrivit modificărilor adoptate acum de deputați, deductibilitatea va fi și mai mult limitată, la un nivel care, în cazul portofoliilor vândute în pierdere substanțială, poate însemna un impozit mai mare de câteva ori decât prețul încasat la cesiunea creanțelor. Consultanții și reprezentanții băncilor consideră că aceasta, împreună cu noile limitări care ar putea fi impuse la recuperarea creanțelor, după votul senatorilor din comisii, va duce la dispariția pieței locale a cesiunilor de creanțe bancare.

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Articolul din Codul Fiscal care modificase anul trecut regula de deductibilitate a pierderilor a fost acum abrogat și înlocuit cu noi prevederi.

Astfel, Ordonanța 25 din 30 august 2017 pentru modificarea și completarea Codului fiscal stipula, la articolul 25 alineatul (3) litera n) că sunt deductibile "cheltuielile reprezentând valoarea creanțelor înstrăinate, potrivit legii, în limita unui plafon de 30% din valoarea creanțelor înstrăinate." Abrogarea acestor prevederi s-a făcut concomitent cu introducerea unui nou alineat cu următorul cuprins: “(10)În cazul creanțelor cesionate, pierderea netă reprezentând diferența dintre prețul de cesiune și valoarea creanței cesionate este deductibilă în limita unui plafon de 30% din valoarea acestei pierderi. În cazul în care cesionarul cedează creanța, pierderea netă se determină ca diferență între prețul de cesiune și costul de achiziție al creanței.

În cazul instituțiilor de credit, în situația în care creanțele cesionate sunt acoperite parțial sau integral cu ajustări pentru pierderi așteptate, precum și în situația în care creanțele sunt scoase din evidență în conturi în afara bilanțului și apoi sunt cesionate, 70% din diferența între valoarea creanței înstrăinate și prețul de cesiune reprezintă elemente similare veniturilor.”

Autorul amendamentului votat acum în Camera Deputaților, în calitate de cameră decizională, a fost deputatul liberal Bogdan Huțucă, fost director general în Ministerul Finanțelor Publice, unde s-a ocupat de legislație, și cu mai multe funcții deținute în timp în cadrul ANAF.

În expunerea de motive, acesta susține că modificarea vizează remedierea unor situații care pot apărea în practică, în care s-ar ajunge să se impoziteze un profit fiscal, deși cesionarea creanțelor nu a generat profit contabil, atunci când cesionarea se face la un preț apropiat sau egal cu valoarea creanței înstrăinate.

“Amendamentul vizează limitarea cheltuielilor reprezentând valoarea creanțelor înstrăinate, potrivit legii, în sensul limitării pierderii nete reprezentând diferența dintre prețul de cesiune și valoarea creanței cesionate ca fiind deductibilă la nivelul unui plafon de 30% din valoarea acestei pierderi și nu a cheltuielilor înregistrate ca urmare a scoaterii din evidență a creanțelor înstrăinate la nivelul valoarii nominale, astfel cum este reglementat în prezent. În practică au fost semnalate situații în care creanțele sunt cesionate la un preț de cesiune egal sau apropiat de valoarea creanței înstrăinate. În aceste cazuri, deducerea limitată a cheltuielilor reprezentând valoarea creanțelor înstrăinate a condus la impozitarea unui profit fiscal, în condițiile în care operațiunea de cesionare a creanței nu a generat profit contabil. Astfel, propunerea de limitare a pierderii nete reprezentând diferența dintre prețul de cesiune și valoarea creanței cesionate permite crearea unui cadru fiscal unitar care să conducă la limitarea cheltuielilor numai în situația înregistrării unor pierderi reale”, se arată în motivarea aferentă amendamentului.

Formularea prin care amendamentul încearcă să “remedieze” aceste probleme, în realitate create nu prin Ordonanța modificată acum, ci printr-un proiect de norme de aplicare care ar fi adăugat la lege, pus în dezbatere publică de Ministerul Finanțelor la începutul acestui an, dar neaprobat până acum, înăsprește, în fapt, și mai mult modul de impozitare a acestor tranzacții.

Înlocuirea limitei de deductibilitate de 30% din valoarea întregii creanțe înstrăinate cu cea de 30% din pierderea înregistrată la înstrăinare și adăugarea că 70% din diferența între valoarea creanței înstrăinate și prețul de cesiune reprezintă elemente similare veniturilor implică o impozitare cu 16% atât a venitului obținut de bănci din prețul de vânzare a creanței, cât și a sumei reprezentând pierderea înregistrată la vânzare.

Simplificând, la o creanță de 100 de lei vândută cu 10 de lei, ar exista un impact fiscal de 16% (impozit profit) pentru venitul de 10 de lei (1,6 lei) plus încă 16% pentru 70% din pierderea de 90 de lei (10,08 lei). Deci un total al impozitului datorat statului de 11,68 lei, mai mare decât suma pe care banca a încasat-o efectiv din vânzarea creanței, de doar 10 lei. De altfel, la orice vânzare la preț mai mic de 12% din valoarea creanțelor se plătește impozit mai mare decât sumele recuperate.

Portofoliile de credite neperformante s-au vândut însă și la discounturi mult mai mari, cu doar 5-6% din valoare, și cu cât pierderea asumată de bancă la înstrăinare este mai mare, cu atât impactul fiscal al noilor reglementări este mai puternic, impozitul putând depăși chiar de câteva ori sumele încasate.

Sancționarea fiscală este mai aspră decât cea aprobată anul trecut, când se permitea deducerea a 30% din valoarea întregii creanțe prin modificările care au eliminat atunci deducerea integrală a pierderilor din înstrăinarea de creanțe de care se bucurau băncile, obligate, de altfel de reglementările de prudențialitate să provizioneze pierderi și încurajate de BNR să-și curețe bilanțurile de neperformante. La rândul ei, și această prevedere, acum abrogată, a fost la vremea ei mai dură decât cea publicată inițial de Ministerul Finanțelor în dezbatere publică, prin care la deducere s-ar fi adăugat și sumele recuperate, ceea ce ar fi fost un imbold în plus pentru bănci să vândă creanțele la sume cât mai mari (n) cheltuielile reprezentând valoarea creanțelor înstrăinate, potrivit legii, în limita unui plafon de 30% din valoarea creanțelor înstrăinate la care se adaugă valoarea venitului realizat din înstrăinarea acestora”, se arăta în forma pusă în dezbatere pe site-ul Finanțelor. Pe această variantă, băncile ar fi ieșit pe pierdere dacă ar fi încasat mai puțin de 9,6% din valoarea creanței.)

Acum, băncile sunt descurajate și mai mult de stat să vândă creanțe și încurajate să execute direct debitorii.

"Pe aceste reglementări, este mai rentabil să nu vinzi credite neperformante și să nu faci curățenie în bilanț. Vom ajunge, astfel, să avem, ca țară, un nivel mai mare al provizioanelor în sistemul bancar, ceea ce se reflectă în rating și mai departe în costurile de finanțare, atât ale băncilor, cât și, apoi, ale statului și clienților. Nu ne mai dau voie, de fapt, să curățăm, ne vom împrumuta mai prost pe piețele globale, dacă, spre exemplu, vrem să ieșim cu emisiuni de obligațiuni", au declarat la aprobarea Codului fiscal, pentru Profit.ro, surse din conducerea bancilor. Potrivit acestora, măsurile fiscale noi obligă băncile să meargă la executarea directă a clienților după scoaterea creanțelor din bilanț, în loc să le vândă la pachet. Consecințele ar putea să nu fie nici pentru bugetul de stat atât de bune pe cât mizează Guvernul. Nemaivânzând creanțe cu grad mic de recuperare, băncile nu vor mai obține nici veniturile reduse din valorificarea acestora din care, reversând provizioane din anii anteriori, statul ar putea încasa ceva.

Noua reglementare va afecta și tranzacțiile de cesiune semnate și nefinalizate, prin creșterea sarcinii fiscale aferente cedentului.

Cu două săptămâni înainte ca deputații să voteze un nou amendament care înăsprește și mai mult, pentru a treia oară, regimul fiscal al înstrăinărilor de creanțe, Consiliul Patronatelor Bancare din România (CPBR) trimisese comisiilor parlamentare de specialitate și ministrului Finanțelor, Orlando Teodorovici, o scrisoare cu propunerea unor soluții de compromis, care să mențină regula generală de limitare a deductibilității, dar la un nivel care să nu blocheze total piața tranzacțiilor de credite neperformante. Propunerile bancherilor nu au fost luate în discuție în comisii, fiind votat în schimb un amendament care crește și mai mult impozitarea și pentru care nu a putut avea loc nicio dezbatere, fiind introdus cu doar o săptămână înainte de votul în plen de deputatul PNL Bogdan Huțucă, fost director general în Finanțe și angajat al ANAF.

Concret, bancherii au propus amendarea prevederilor art. 25 alineatul (3) litera n) din Codul Fiscal, astfel încât să se stabilească o regulă generală de deductibilitate a sumelor reprezentând valoarea creanțelor înstrăinate prin raportare la un plafon de 50% din valoarea respectivelor creanțe la care să se adauge venitul realizat din înstrăinarea acestora până la nivelul valorii nominale a creanței înstrăinate. O astfel de modificare ar fi îndulcit regimul fiscal actual, valabil de la 1 ianuarie, de când deductibilitatea nelimitată a pierderilor de care beneficiau în trecut băncile a fost limitată la 30% din valoarea creanțelor înstrăinate.

CPBR a arătat în scrisoare autorităților cărora le-a fost adresată că un asemenea mecanism ar evita blocarea totală a tranzacțiilor de cesiune de creanță, cu toate efectele nefaste asupra companiilor, clientilor și a economiei, în general; ar stimula obținerea unui preț de vânzare cât mai ridicat de către cedent și ar asigura neutralitate fiscală pentru tranzacțiile de cesiune de creanță efectuate la un nivel apropiat de valoarea nominală a creanței. În plus, alături de alte propuneri, ar elimina și posibilitatea vânzarii de creanțe performante la prețuri mult subevaluate, acuzate în trecut de autoritățile fiscale.

Ca situații particulare, bancherii au propus să fie deductibile integral cheltuielile privind valoarea creanțelor înstrăinate dacă prețul obținut reprezintă valoarea de piață a respectivelor creanțe, valoare dovedita, de exemplu, fie printr-un raport de evaluare, întrocmit de evaluatori autorizați, fie printr-un proces competitiv de selecție a cumpărătorului/cesionarului, în care a existat un număr suficient de ofertanți.

Pentru cazurile în care prețul obținut în schimbul creanțelor înstrăinate ar fi mai mic decât valoarea lor de piață, CPBR a propus ca diferența între valoarea de piață minimală și prețul obținut ca urmare a cesiunii de creanțe să fie tratată drept cheltuială nedeductibilă la stabilirea profitului impozabil. Aceasta ar permite să se consemneze autorizat și independent valoarea reală de piață a creanței, amendându-se deductibilitatea fiscală doar în cazul tranzacțiilor care au loc sub o asemenea valoare. Consiliul Patronatelor Bancare susține că astfel se elimină posibilitatea vânzarii de creanțe performante la prețuri mult subevaluate, practică acuzată de autorități și adusă ca argument pentru înăsprirea legislației fiscale în domeniu.

Exceptare totală de la limitele de deductibilitate prevăzute în Codul Fiscal a fost cerută de bancheri pentru creanțele întrăinate în baza contractelor de factoring precum și a creanțelor înstrăinate care sunt înregistrate în afara bilanțului.

Modificările exacte propuse de CPBR la articolul 25 alineatul (3) litera n) din Codul fiscal, care limitează în prezent deductibilitatea cheltuielilor reprezentând valoarea creanțelor înstrăinate la 30% din valoarea creanțelor înstrăinate sunt:

“(1) Cheltuielile reprezentând valoarea creanțelor înstrăinate, potrivit legii, în limita unui plafon de 50% din valoarea creanțelor înstrăinate, la care se adaugă venitul realizat din înstrăinarea acestora, dar nu mai mult decât valoarea creanțelor înstrăinate.

(2) Prin excepție de la prevederile alineatului (1), cheltuielile reprezentând valoarea creanțelor înstrăinate, potirivit legii, sunt integral deductible la calculul impozitului pe profit, în situația în care prețul obținut în schimbul creanțelor înstrăinate este justificat în baza unui raport de evaluare emis de către un evalutator indepedent. În situația în care prețul obținut în schimbul creanțelor înstrăinate este mai mic decât valoarea minimă stabilită în raportul de evaluare, diferența dintre cele două valori va fi tratată drept cheltuială nedeductibilă la stabilirea profitului impozabil.

(3) Fac excepție de la prevederile prezentei litere cheltuielile reprezentând valoarea creanțelor înstrăinate în baza contractelor de factoring de orice fel, cheltuielile reprezentând valoarea creanțelor înstrăinate în baza unui proces competitiv de selecție a cumpărătorului/cesionarului care a implicat un număr suficient de ofertanți pentru a se asigura obținerea unui preț al pieței, precum și cheltuielile reprezentând valoarea creanțelor ce fac obiectul înstrăinarii, care sunt înregistrate în afara bilanțului."

Propunerea nu a fost discutată de deputați, care au votat, în schimb, amendamentul cu prevederi chiar mai dure decât cele actuale introdus de liberalul Bogdan Huțucă

La dispariția tranzacțiilor de înstrăinare a creanțelor va contribui și restrângerea dreptului cesionarilor de creanțe de a recupera de la debitorii consumatori mai mult decât dublul sumei plătite pentru creanță, o altă măsură aprobată săptămâna aceasta, de senatorii din comisiile de specialitate. Totodată, debitorii vor avea drept de a plăti cesionarului dublul sumei cu care creanța a fost cumpărată și să se elibereze astfel de datorie, potrivit proiectului votat de Comisiile reunite economică, juridică și de buget. Acest proiect de lege, care modifică OUG 50/2010, trebuie aprobat și de plenul Senatului și, mai departe, de Camera Deputaților. Termenul de adoptare tacită în Senat este 27 februarie. Un amendament al inițiatorului Daniel Zamfir, adoptat de senatori, face ca prevederile să se aplice și creditelor în derulare. "Debitorul cedat care are calitatea de consumator se va putea elibera de datorie plătind cesionarului dublul prețului pe care acesta l-a plătit pentru a dobândi creanța, fără costuri suplimentare", arată unul dintre articolele votate. Deși unii senatori au obiectat că prevederile votate ridică riscul de neplată și hazardul moral, încurajând și debitorii de rea-credință, Daniel Zamfir a replicat că această problemă nu există.

Epopeea schimbărilor fiscale pentru vânzarea de neperformante a mai avut un episod, la începutul acestui an, când a fost pus în dezbatere publică un proiect de hotărâre de guvern pentru modificarea normelor metodologice la Codul fiscal, care ar fi adăugat la lege. Acestea ar fi băgat în blocaj industria de factoring, cu impact major pentru toate companiile mici și mijlocii care depind de acest serviciu pentru încasarea mai rapidă a contravalorii facturilor de la clienți, avertiza atunci Alex Milcev, partener EY și lider al departamentului de asistență fiscală și juridică.

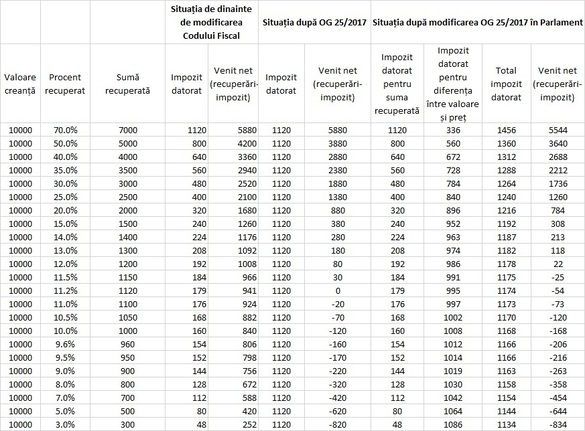

Situația simplificată a tratamentului contabil al creanțelor cesionate în forma Codului fiscal de dinaintea introducerii modificărilor, forma curentă și forma adoptată de Parlament.