Inițiatorul legii dării în plată a solicitat Băncii Naționale un studiu de impact privind incidența creditelor neperformante în cazul în care indicele de dobândă ROBOR ar ajunge la 5% sau peste acest reper. Viceguvernatorul BNR Liviu Voinea a răspuns ce se întâmplă în cazul unei majorări cu două puncte procentuale. Pentru eventualitatea atingerii pragului menționat, deputatul Daniel Zamfir așteaptă cifre din partea băncii centrale la reîntrunirea Comisiei juridice a Camerei de marți.

Să fie exceptată sau nu Prima Casă de la aplicarea legii dării în plată? Pentru ca deputații să răspundă corect la această problemă, inițiatorul actului normativ Daniel Zamfir a solicitat astăzi în ședința Comisiei juridice a Camerei Băncii Naționale a României un studiu de impact asupra nivelului de neperformanță a împrumuturilor acordate prin programul Prima Casă în cazul unei majorări semnificative a dobânzilor până la un nivel de 5% sau peste respectivul reper.

Solicitarea are sens prin prisma utilității cuantificării numărului de debitori care riscă să fie urmăriți de creditor (în cazul acesta Fiscul) inclusiv după executarea garanției, ceea ce face obiectul principal al legii dării în plată care se află în acest început de primăvară în Camera Deputaților, cameră decizională.

Cea mai mare parte a creditelor acordate sunt cu maturități între 15 și 30 de ani, răstimp în care fluctuații deloc extreme în ciclul de credit pot aduce dobânzile peste 5%, caz în care unele credite devin neperformante.

Zamfir a insistat pentru întrebarea sa, având în vedere că tinerii care accesează programul Prima Casă și nu mai pot face față plăților vor risca să fie urmăriți - chiar și după pierderea imobilului garantat - de ANAF.

Deputatul liberal așteaptă un răspuns la reîntrunirea Comisiei juridice marțea viitoare, când va fi dezbaterea pe articole. Prezent la ședința de astăzi, viceguvernatorul BNR Liviu Voinea a afirmat că instituția pe care o reprezintă are o simulare cu o majorare cu două puncte procentuale a ROBOR și impactul pe Prima Casă ar fi minor. "Eu am întrebat la 5% sau peste...", a revenit Zamfir, insistând că așteaptă estimări din partea băncii centrale în vederea pregătirii dezbaterii de marți.

Rată de neperformantă mai mică de 1% pe Prima Casă. Și, totuși, unde e problema

În cursul dezbaterii în comisiile de specialitate din Senat, în luna februarie, reprezentanții BNR au susținut exceptarea Primei Casă de la aplicarea legii invocând rata mică de neperformanță a împrumuturilor contractate prin acest program. "Creditele neperformante sunt sub 1%. Nu văd unde este problema", declara atunci viceguvernatorul BNR Bogdan Olteanu.

Un nivel mai mic de 1% al neperformantelor pe total credite era argumentul solidității sistemului bancar, din partea reprezentanților acestuia, și în anii 2007-2009. Ulterior, pe fondul deprecierii monedei naționale și raport cu principalele valute și a deteriorării condițiilor economice, neperformantele au sărit de 20%, iar în cazul unor bănci - între care și prima bancă din sistem - a sărit chiar și de 30%.

Un stoc de credit de aproximativ 10 miliarde lei a fost contractat la o rată ROBOR mai mică de 3%

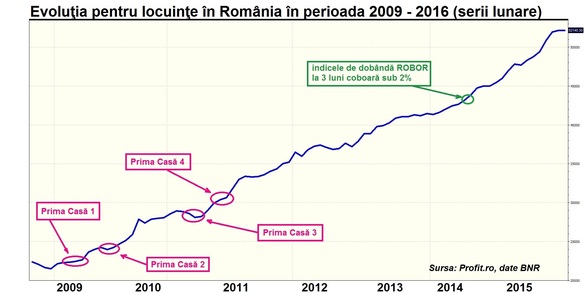

Solicitarea lui Zamfir de astăzi vine în contextul în care o mare parte a creditelor prin programul Prima Casă a fost contractată cu dobânzile în zona minimelor istorice. Volumele, așa cum se văd din graficul atașat, indică un stoc mare de credit aflat sub incidența riscului de dobândă în ceea ce privește creditul pentru locuințe.

La acest început de an, indicele de dobândă ROBOR la 3 luni a coborât chiar și sub reperul de 1%, iar debitorii care s-au împrumutat la acest cost riscă să aibă un alt comportament (sau o diminuare a capacității de plată) în cazul majorării dobânzilor și implicit a ratelor.

Viceguvernatorul Voinea a afirmat în ședința de astăzi că, dobânzile fiind la minime istorice, o parte din clienții bancari care s-au împrumutat prin Prima Casă au făcut-o la dobânzi mai mari, așa încât o eventuală ridicare a ratelor de dobândă nu i-ar supraexpune dincolo de niveluri pe care le-au anticipat.

Totuși, conform datelor BNR, de când indicele de dobândă ROBOR la 3 luni a coborât sub reperul de 2%, la începutul lui noiembrie 2014, volumul creditelor pentru locuință a urcat cu aproape 9 miliarde lei, la 52,14 miliarde lei în februarie 2016, de la 43,17 miliarde lei în octombrie 2014, proporția covârșitoare a acestui stoc de credit suplimentar fiind în lei și prin Prima Casă.

Este un volum expus riscului și asupra cărora deputatul Zamfir vrea lămuriri pentru a vedea care este riscul de incidență al intrării în incapacitate de plată. Răspunsul cu privire la numărul de români care ar urma să sucombe într-un scenariu advers ar urma să fie important în luarea unei decizii în ceea ce privește exceptarea programului Prima Casă de la legea care pune debitorii sub protecția oricărei urmăriri odată cu predarea garanției.