Băncile din România au trecut de la deficit la excedent de lichiditate în raport cu banca centrală, în noiembrie, pentru prima oară după februarie, lună în care Rusia a invadat Ucraina și a generat o undă de șoc pe piețele financiare regionale. Dobânzile interbancare au scăzut luna trecută în pofida faptului că rata cheie a fost majorată din nou, dinamică ce reconfirmă importanța poziției lichidității în nivelul costului finanțării.

Profit.ro va organiza, pe 12 decembrie, conferința Profit Financial.forum - Piețele financiare și provocările noilor crize - Ediția a V-a, la care vor participa cei mai mari jucători din piața financiar-bancară.

Conferința, programată la Grand Hotel Marriott București, va fi organizată cu sprijinul Agista, Alpha Bank, Banca Transilvania, CEC Bank, ING Bank, NNDKP, UniCredit Bank, Fondul Român de Contragarantare, Philip Morris România și First Bank, urmând să fie transmisă în direct și la PROFIT NEWS TV

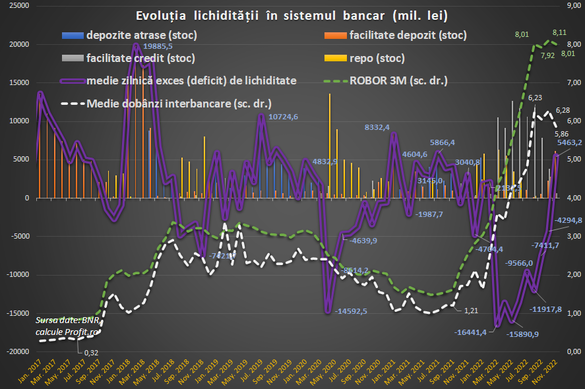

Sistemul bancar a încheiat luna noiembrie cu un excedent mediu zilnic al lichidității în raport cu Banca Națională a României de 5,46 miliarde de lei, față de un deficit de 4,29 miliarde de lei în octombrie. Imediat după ce Rusia a invadat Ucraina la începutul anului, lichiditatea a trecut de la un excedent de 2,13 miliarde de lei, în februarie, la un deficit record de 16,44 miliarde de lei.

Poziția lichidității influențează puternic nivelul ratelor de dobândă din piața monetară interbancară, care la rândul lor au un impact major asupra costului creditelor – atât a celor în derulare, cât și a celor noi.

Rata medie la tranzacțiile interbancare, care reprezintă dobânda la care băncile se împrumută efectiv între ele, a scăzut în noiembrie la 5,86% pe an, față de o medie de 6,28% în luna precedentă. Pe baza acestei dobânzi se calculează indicele de referință pentru creditele acordate consumatorilor (IRCC), care se actualizează trimestrial.

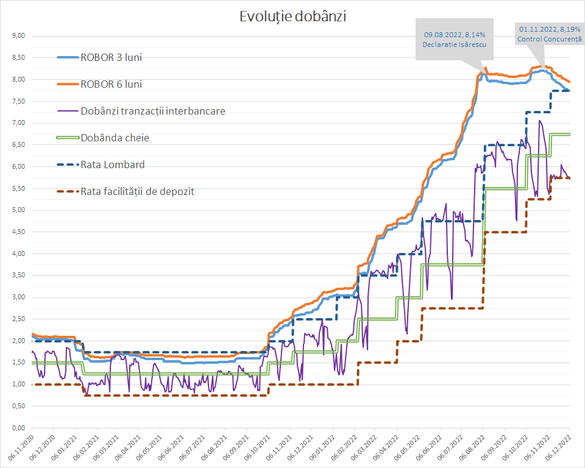

Totodată, rata medie a cotației ROBOR la 3 luni a scăzut cu 0,1 puncte procentuale, la 8,01%, nivel egal cu cel din august.

BNR a majorat rata cheie cu 0,5 puncte procentuale la începutul lunii noiembrie la 6,75% pe an, același pas fiind aplicat și pentru ratele facilităților permanente – rata la depozite a crescut la 5,75%, iar cea la credite (Lombard) la 7,75%. În octombrie, BNR majorase dobânzile cu 0,75 puncte procentuale.

În condiții de lichiditate foarte strânsă, rata interbancară are tendința de a merge către nivelul ratei Lombard – dincolo de acest punct devine mai ieftin pentru bănci să acceseze finanțare direct de la BNR pe termen scurt prin gajarea titlurilor de stat. Invers, când lichiditate este mai scăzută, ratele interbancare vin spre cea a facilității de depozit, sub acest nivel pierderea pentru bănci este mai mică dacă banii sunt plasați la BNR și nu în piață – diferența dintre cele două este de 2 puncte procentuale, astfel că există un spațiu amplu ca dobânzile să varieze.

Banca centrală mai poate corecta nivelul dobânzilor și prin furnizarea de lichiditate prin operațiuni repo (cu scadența la o săptămână), care se fac la un nivel egal cu cel al ratei cheie. Însă acest lucru are sens doar în perioadele de deficit de lichiditate. În noiembrie BNR nu a ținut nicio operațiune (în octombrie acordaseră împrumuturi de 2,8 miliarde de lei pe zi).

Băncile au luat luna trecută 694 de milioane de lei, medie zilnică, de la facilitatea de credit (cea mai mică sumă de după februarie, în condițiile în care în vară luau și 10-11 miliarde de lei zilnic) și au plasat la BNR 6,16 miliarde de lei, cea mai mare sumă de după ianuarie 2021.

Guvernatorul Isărescu anticipa luna trecută că sistemul bancar va trece pe excedent ca urmare a cheltuielilor Ministerului de Finanțe, care a vândut valută din contul de la BNR și a generat, astfel, lichiditate în lei.

O lichiditate ridicată este benefică pentru cei cu împrumuturi, însă ar putea duce la încetinirea majorării ratelor la depozite, în condițiile în care acestea rămân la un nivel real mult sub cel al inflației. Prognoza BNR arată o rată a inflației la 16,3% la finele acestui an și la 11,2% la finele anului următor.

Totodată, mai mulți bani în piață înseamnă și finanțare mai ieftină pentru pariurile pe deprecierea leului - de altfel, un factor care ar putea să fi contribuit la ameliorarea lichidității este stabilitatea cursului (de regulă ținută prin vânzări de rezervă de către BNR) și chiar ușoara apreciere a leului în noiembrie.

Scăderea ROBOR se suprapune și cu investigația Consiliului Concurenței la cele 10 bănci din panel care cotează zilnic - după ce în august Isărescu declarase că băncile "au cam sărit calul" cu creșterea ROBOR. Concurența a mai anchetat băncile, fără să găsească ilegalități, și după episodul atacului pe leu din toamna lui 2008, de după falimentul Lehman Brothers, când BNR a retras lichiditatea din piață și a scumpit puternic finanțarea pozițiilor speculative pe creșterea cursului.