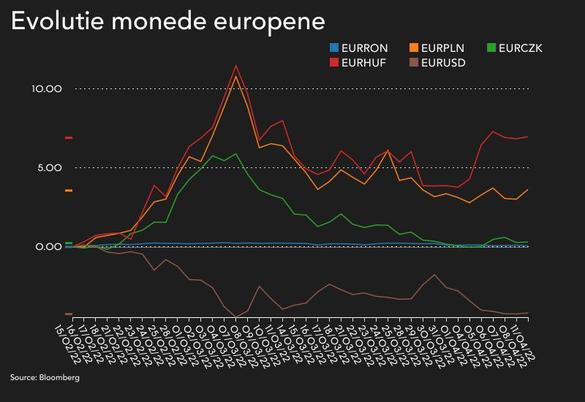

Sistemul bancar a înregistrat un șoc de lichiditate în prima lună plină de război în Ucraina chiar mai mare decât cel din prima lună de lockdown din timpul pandemiei COVID-19. Leul a fost cea mai stabilă monedă din regiune luna trecută, însă evoluția a fost plătită de intervențiile BNR și creșterea dobânzilor pe termen scurt.

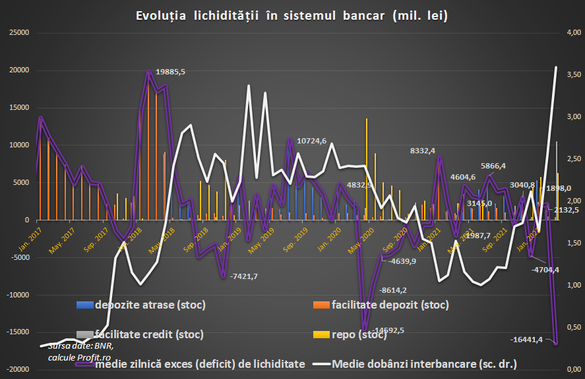

Sistemul bancar a trecut în martie la un deficit mediu net zilnic de lichiditate de 16,4 miliarde de lei, față de un excedent de 2,1 miliarde de lei în februarie. Deficitul de lichiditate al băncilor în raport cu Banca Națională a României este mai adânc decât cel de 14,6 miliarde de lei înregistrat în aprilie 2020, când economia era închisă parțial de guvern la începutul crizei COVID-19, și chiar decât cel de circa 15,3 miliarde de lei atins în prima jumătate a lui 2009, când băncile se confruntau cu presiunea ieșirilor de capitaluri în contextul crizei financiare internaționale – pe de altă parte, la acel moment deficitul reprezenta o cotă semnificativ mai ridicată în valoarea economiei sau a masei monetare - 2,9% din M3 acum față de 8,5% atunci.

Partea de deficit este reprezentată de finanțarea pe care băncile au trebuit să o ia de la BNR pentru a acoperi poziția bilanțieră. Luna trecută au luat un volum record de bani de la facilitatea de creditare (Lombard) de 10,5 miliarde de lei. Băncile comerciale pot împrumuta câți bani au nevoie zilnic de la banca centrală prin Lombard, câtă vreme au titluri de stat, însă costul este unul ridicat – dobânda este cu un punct peste rata cheie, adică la 3,5% luna trecută. Automat, ratele la care băncile se împrumută între ele pe piața interbancară, și în baza cărora se calculează indicele de referință pentru creditele acordate consumatorilor (IRCC), au sărit cu un punct procentual la 3,6%.

”Stabilitatea leului din luna martie în perioadele de stres ridicat pe piețe din cauza războiului din Ucraina a avut astfel un cost reprezentat de presiunea pe lichiditatea în lei și creșterea dobânzilor pe termen scurt”, arată analiștii BCR.

Rezervele valutare au scăzut luna trecută cu circa 4% sau 1,7 miliarde de euro. Potrivit Erste, BNR a intervenit puternic în piața valutară pentru a menține stabilitatea leului – de departe cea mai puțin volatilă monedă din Europa Centrală și de Est. Vânzările de valută de către banca centrală duc la scăderea lichidității în lei din piață – leii cumpărați de BNR dispar din sistemul bancar.

Deși dobânzile mai mari din piață au funcționat spre interesul băncii centrale de a face leul deopotrivă mai atractiv și mai scump de speculat, BNR a dorit să evite un șoc mai mare și a furnizat și prin operațiuni repo bilaterale un volum zilnic de 6,3 miliarde de lei în lichiditate – pentru acestea dobânda este egală cu cea cheie, la 2,5% luna trecută (în această lună a crescut la 3%). Mai mult, BNR a intervenit și în piața secundară de titluri de stat și a cumpărat datorie publică de 367 de milioane de lei, pentru prima oară în ultimul an, ceea ce a furnizat lichiditate suplimentară băncilor și a scăzut, cel puțin temporar, costurile de finanțare ale statului.

Băncile mari au adesea o poziție de lichiditate mai bună decât restul, astfel că și luna trecută au existat depuneri zilnice la facilitatea de depozit a BNR de 405 milioane de lei, în scădere însă de 1,4 miliarde de lei în luna precedentă. Față de majoritatea lunilor precedente nu a mai fost organizată licitație pentru atragerea de depozite.

La cea mai recentă ședință de politică monetară BNR a anunțat că va continua controlul ferm al lichidității în piața monetară. De altfel, analiștii se așteaptă ca BNR să încerce să reducă presiunile inflaționiste prin controlul lichidității, astfel încât rata Lombard să fie principalul instrument relevant pentru dobânzile din piață în perioada următoare.