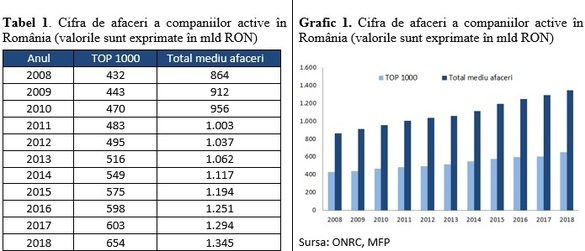

Jumătate din veniturile totale ale firmelor active în România este concentrată în cele mai mari 1.000 de companii, în condițiile în care sunt active aproximativ 500.000 de companii.

Numărul companiilor active din România este relativ constant în pofida creșterii cumulate a PIB-ului real în ultimul deceniu cu aproximativ 32%, potrivit unei analize realizată de președintele Asociației Analiștilor Financiar-Bancari din România (AAFBR), Iancu Guda.

"Subdezvoltarea antreprenoriatului românesc este vizibilă și prin prisma polarizării excesive a acestuia, în sensul concentrării veniturilor și profiturilor în rândul companiilor mari. Știați că cele mai mari 1.000 de firme active în România concentrează aproximativ jumătate din veniturile raportate de toate companiile active? Eu recunosc că nu. Și am aflat cu stupoare acest lucru când am analizat situațiile financiare ale celor mai mari companii pentru anul 2018. Pentru a înțelege trendul, am calculat concentrarea veniturilor companiilor pentru fiecare an din ultimul deceniu. Rezultatul este șocant: în fiecare an din ultimul deceniu se respectă aproape același rezultat! Jumătate din veniturilor totale ale firmelor active în România este concentrată în cele mai mari 1.000 de companii", spune Iancu Guda în analiză.

Potrivit lui Guda, supraconcentrarea veniturilor în rândul companiilor de top reflectă subdezvoltarea păturii de mijloc, ceea ce duce la o capacitate redusă a sistemului economic de a absorbi șocurile externe propagate în timpul unor schimbări majore (modificări de taxe, recesiune, fluctuația șomajului, volatilitatea dobânzilor etc.).

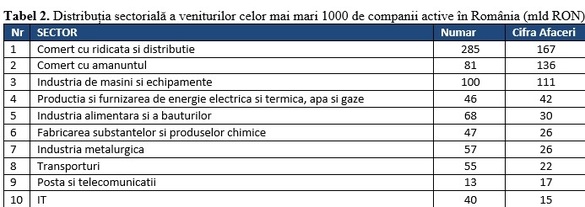

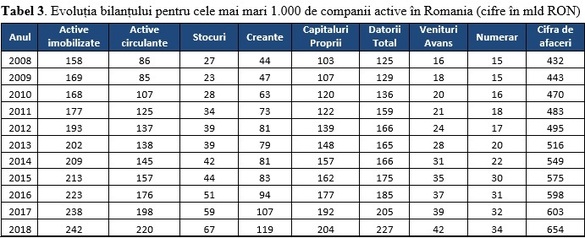

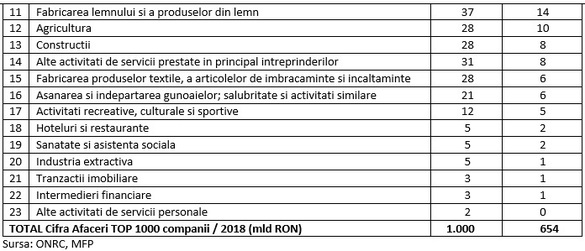

Vulnerabilitatea economiei noastre este alimentată și de un alt factor structural, respectiv dependența de consum a creșterii economice. Această dependență se observă și din distribuția celor mai mari 1.000 de companii active în România în funcție de sectorul de activitate.

El susține că cele mai mari 1.000 de companii active în România joacă un rol esențial în evoluția din dinamica mediului de afaceri local. De asemenea, aceste companii gigant au o vizibilitate mai mare asupra industriilor în care activează (prin pozițiile de lider de piață), sectoarelor de clienți pe care le deservesc (datorită portofoliului extins de parteneri) și maturității acestora (experiența individuală a persoanelor decidende cuplată cu know-how-ul organizației), având în vedere că vârstă medie a celor mai mari 1.000 de companii active în România este de 19 ani (comparativ cu durata medie de viață a unei firme în România de doar 10 ani).

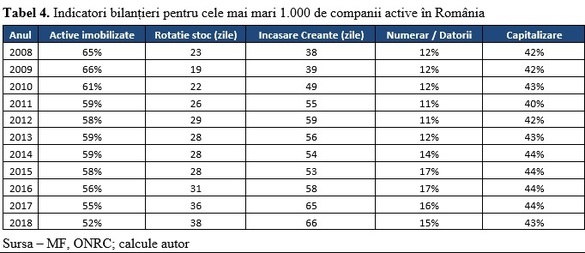

Plecând de la declarațiile financiare depuse de cele mai mari 1.000 de companii active în România, Iancu Guda a calculat o serie de indicatori importanți care sunt reflectați de bilanțul acestor companii.

Astfel, potrivit analistului citat, companiile mari au scăzut semnificativ investițiile în anul 2018. Ponderea activelor imobiliare (mașini, echipamente, construcții, utilaje, investiții financiare pe termen lung, licențe, brevente, aplicații software etc.) în total active a scăzut la doar 52%, minimul ultimului deceniu. Astfel, valoarea contabilă a activelor imobilizate a crescut doar cu 1,6% (cel mai slab ritm de creștere din ultimul deceniu), de la 238 miliarde de lei (2017) la 242 miliarde de lei (2018).

Companiile mari au produs semnificativ pe stoc, durata medie de rotație a stocurilor crescând la finalul anului 2018 la maximul ultimului deceniu, respectiv 38 de zile. Astfel, valoarea contabilă a stocurilor a crescut mult mai accelerat decât nivelul veniturilor. Companiile mari sunt mult mai bine poziționate din perspectiva riscului supradimensionării stocurilor comparativ cu restul companiilor active în România, în condițiile în care durata medie de rotație a stocurilor la nivel național a urcat aproape la 60 de zile (comparativ cu medie de 50 zile în urmă cu 10 ani). Modelul de creștere economică reflectă aceste dezechilibre. Practic, structura creșterii economice rămâne suboptimală pentru că variația stocului contribuie aproximativ două treimi la dinamica PIB din 2018, în timp ce investițiile (formarea brută de capital) contribuie doar 10% la formarea creșterii economice cumulată în 2012-2018 iar consumul final contribuie 82% în această perioadă.

Guda susține că este necesară o evoluție mai echilibrată a creșterii economice pe principalele componente, iar accentul să fie pus pe politici care să majoreze PIB potențial și să îmbunătățească utilizarea factorilor de producție (accent pe creșterea investițiilor, productivității și implicarea forței de muncă).

Companiile mari încearcă să-și ia banii din piață, prin depunerea tuturor eforturilor pentru eficientizarea politicilor de management al riscului de credit și îmbunătățirea colectării creanțelor. Astfel, chiar dacă durata medie de colectare a creanțelor a crescut în medie cu câteva zile în ultimii ani pentru cele mai mari 1000 de companii, ajungând la aproximativ 66 de zile pe parcursul anului 2018, performanța acestora este net superioară mediei naționale de aproape 115 zile.

Companiile mari se capitalizează prin reinvestirea profiturilor și rambursarea creditelor la bănci și furnizori, astfel, gradul mediu de capitalizare al celor mai mari 1000 de companii a rămas stabil în ultimii ani, fiind aproape de 44%. Nivelul capitalizării acestora este net superior mediei înregistrate la nivel național, respectiv doar 25%, companiile active în România fiind cele mai slab capitalizate din UE.

Companiile mari își conservă trezoreria, ceea ce se observă prin creșterea gradului de acoperire al datoriilor prin numerarul disponibil, acesta fiind stabil la 15%-17% în ultimii ani, mult peste media națională de 11%.

"Sintetizând comportamentul financiar al celor mai mari 1.000 de companii active în România în anul 2018, prin raportarea dinamicii acestora la evoluția din ultimul deceniu, constat o curățenie a bilanțului prin diminuarea datoriilor, păstrarea capitalizării la un nivel ridicat, amânarea investițiilor (și realizarea celor strict necesar sau care sunt time sensitive, respectiv nu o să mai apară în viitor), încasarea rapidă a creanțelor, vânzarea mai lentă a stocurilor și conservarea lichidității", susține Iancu Guda.