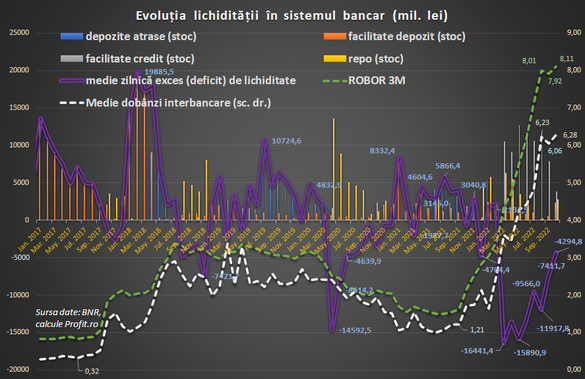

Deficitul de lichiditate din piața bancară s-a redus în octombrie pentru a doua lună consecutiv și a ajuns la cel mai redus nivel de după martie, când piața a trecut pe deficit inclusiv ca urmare a tensiunilor aduse de invazia rusească din Ucraina și de înăsprirea politicii monetare de către banca centrală. BNR a finanțat băncile prin operațiuni de piață la un volum semnificativ pentru prima dată de la începutul verii, în timp ce unele bănci au avut resurse suplimentare pe care au preferat să nu le plaseze în piață.

Sistemul bancar a înregistrat un deficit net zilnic de lichiditate în raport cu banca centrală de 4,29 miliarde de lei în octombrie, față de 7,41 miliarde de lei în septembrie și 11,91 miliarde de lei în august, arată calculele Profit.ro pe baza datelor de la Banca Națională a României.

Este al doilea cel mai redus nivel al deficitului de după martie anul curent, când piața a trecut la penurie de lichiditate de la excedent, în contextul șocul inițial al războiului din Ucraina. Banca centrală a menținut apoi un nivel relativ ridicat al deficitului de lichiditate ca parte a politicii de înăsprire a condițiilor de finanțare.

Mai puțini bani în piață înseamnă o competiție mai mare pentru resurse și, implicit, dobânzi mai mari. În plus, cu poziția de creditor net, BNR poate dicta suplimentar nivelul dobânzilor prin operațiunile de piață – dacă vrea dobânzi mai mari, atunci lasă băncile să utilizeze facilitățile permanente precum creditul Lombard și nu oferă sume semnificative prin repo – primul tip de credit are dobânda cu 1 punct procentual mai mare decât cel de-al doilea.

În octombrie, BNR a reluat după trei luni operațiunile repo, cu un volum zilnic de 2,79 miliarde de lei. Dobânda cheie a fost majorată în octombrie cu 0,75 pp la 6,25%, nivel la care este oferită și finanțarea repo.

Sumele plasate prin creditul Lombard au scăzut, pentru a doua lună consecutiv, la o medie zilnică de 3,83 miliarde de lei, de la 7,88 miliarde de lei în septembrie și 11,81 miliarde de lei în august. Rata de dobândă Lombard a fost majorată tot cu 0,75 pp la 7,25%.

Băncile au plasat 2,32 miliarde de lei zilnic la BNR, prin facilitatea de depozite, cea mai mare sumă de după ianuarie. Băncile cu exces de lichiditate au preferat să fie prudente și să nu plaseze acești bani în piață la o rată de dobândă mai mare – rata de dobândă la depozitele constituite la BNR overnight a fost majorată cu 0,75 pp la 5,25% în octombrie, în timp ce în piață rata medie de dobândă la plasamentele interbancare a fost de 6,28%, față de 6,06% în septembrie.

Faptul că în octombrie ratele de dobândă interbancare nu au crescut în același ritm cu rata cheie ar putea fi unul dintre efectele ameliorării poziției de lichiditate. Media ROBOR la 3 luni a crescut de la 7,92% la 8,11%.

Ultimele date disponibile, cele pe septembrie, arată o nouă creștere a dobânzilor plătite de bănci clientelei pentru depunerile la termen, până la 7%, însă ritmul de creștere este în încetinire față de lunile precedente.

Leul a crescut pe final de lună față de euro (de la 4,95 la final de septembrie la 4,91 la final de octombrie), ceea ce a redus, cel mai probabil, intervențiile BNR pentru protejarea leului. Atunci când BNR vine valută și cumpără lei pentru menținerea cursului, lichiditatea din piață scade automat. Invers, când banca centrală emite lei pentru a cumpăra valută, lichiditate crește (dacă nu sunt făcute operațiuni de sterilizare).

Având în vedere adâncimea redusă a pieței monetare de lei – spre exemplu în octombrie tranzacțiile interbancare au avut un volum mediu zilnic de circa 2 miliarde de lei – o intervenție de sute de milioane de euro a băncii centrale poate avea un impact important în nivelul lichidității.

Rata anuală a inflației a continuat să crească peste așteptările băncii centrale (dar și ale pieței) și a făcut un salt la 15,9% în septembrie, de la 15,3% în august. Nivelul ridicat al inflației ar putea fi un argument important pentru banca centrală să mențină presiunea pe lichiditate și dobânzi în perioada următoare.