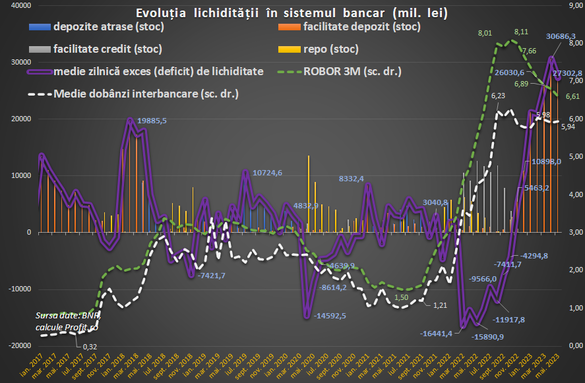

Excedentul de lichiditate al sistemului bancar în raport cu banca centrală a scăzut ușor în mai, dar rămâne la al doilea cel mai ridicat nivel istoric. Cotațiile ROBOR la 3 și 6 luni au continuat să scadă, în timp ce media la tranzacțiile interbancare a rămas înfiptă la nivelul dobânzii pentru facilitatea de depozit.

Excedentul mediu zilnic s-a redus cu 11% în mai față de aprilie la 27,3 miliarde de lei, al doilea cel mai mare nivel istoric, potrivit calculelor Profit.ro pe baza datelor de la BNR.

Băncile au plasat, în medie, 27,3 miliarde de lei în fiecare zi la facilitatea de depozit a BNR, de unde au primit o dobândă de 6% pe an, și nu au luat niciun leu de la facilitatea de credit.

De altfel, în ultimele 5 luni băncile nu au luat niciun leu de la Lombard (unde dobânda este de 8% începând cu ianuarie) și BNR nu a oferit niciun leu prin repo (la rata cheie de 7%).

Din februarie 2022, BNR nu a mai ținut nicio licitație de atragere depozite (la un nivel de dobândă egal cu cel al ratei cheie), aceasta fiind una dintre metodele de sterilizare a lichidității, semn că banca centrală este mulțumită cu nivelul actual al dobânzilor și cu relaxarea de facto a politicii monetare din ultimele luni.

Potrivit BNR, excesul de lichiditate a fost generat de vânzările de valută ale Trezoreriei Statului – orice vânzare de valută către BNR generează emisiune de masă monetară în lei.

În condițiile în care guvernul și-a majorat peste așteptări deficitul la început de an, adică a avut cheltuieli mai mari și încasări mai mici, rezervele ce valută împrumutate din surse externe au reprezentat o sursă de lichiditate curentă, deși Trezoreria a luat foarte mulți bani și din piața internă.

Ratele ROBOR la 3 luni și 6 luni au scăzut față de aprilie cu câte 18, respectiv 20 de puncte de bază la 6,61%, respectiv 6,73%. Rata medie la tranzacțiile interbancare, pe baza căreia se calculează referința pentru creditele acordate consumatorilor (IRCC), a crescut cu 3 puncte de bază față de aprilie la 5,94% și a rămas, practic, în buza dobânzii pentru facilitatea de depozit. Teoretic, nu există niciun motiv pentru ca IRCC să scadă sub nivelul de circa 6% în perioada următoare, câtă vreme rata la facilitatea de depozit rămâne neschimbată. Ar putea, însă, să crească, în situația în care lichiditatea se va restrânge în piață.

Luna trecută, leul a trecut printr-un ușor episod de depreciere, în ton cu regiunea, și a ajuns până aproape de 4,98 unități/euro, însă de atunci evoluția s-a corectat până la circa 4,95/euro. Situația rezervelor valutare la final de lună nu pare să indice că banca centrală a vândut valută pentru a ține cursul – rezervele au scăzut cu 259 de milioane de euro, însă evoluție vine pe fondul unei scadențe de 272 de milioane de euro la datoria externă.

Excesul de lichiditate face leul mai vulnerabil la pozițiile scurte în piața valutară. Pe de altă parte, diferențialul de dobândă rămâne în favoarea leului în raport cu euro, precum și cu alte monede din regiune.

Totodată, vânzările de valută de către banca centrală au efect direct asupra lichidității din piață: leii achiziționați contra valutei dispar și lichiditatea se restrânge.