Economiștii din bănci cred că Banca Națională a României va menține nemodificată rata de politică monetară la 7% în ședința de joi, 9 februarie, nivel care ar putea fi menținut pe parcursul întregului an, deși inflația este în continuare ridicată și va rămâne mult peste țintă. Politica recentă a BNR e motiv de bucurie pentru debitori: pe fondul unui excedent record de lichiditate, cotațiile ROBOR au continuat să scadă de la începutul anului, în timp ce media de dobândă la tranzacțiile interbancare s-a așezat în jurul ratei pentru facilitatea de depozit.

Cum conlucrează autoritățile de management cu băncile, consultanții și clienții, măsurile care pot îmbunătăți relația între partenerii implicați în proiecte, greșelile de evitat în relația bănci-clienți, soluțiile pentru a crește sumele cheltuite efectiv în proiecte din sumele deja alocate din PNRR, care stau în conturi, vor fi anunțate la conferința Profit.ro & First Bank, programată pentru 14 februarie și care va fi transmisă în direct și la PROFIT NEWS TV

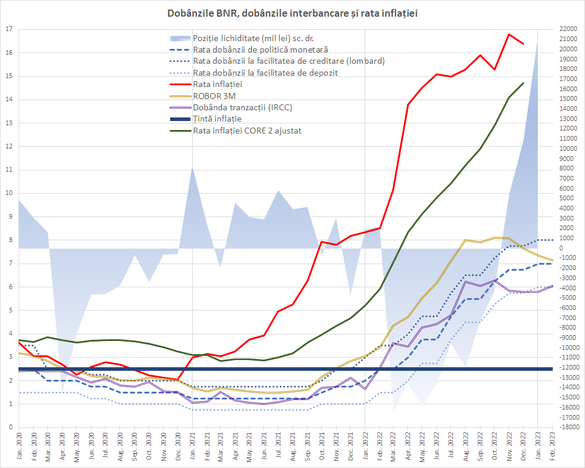

BNR a majorat în ianuarie dobânzile cu 0,25 puncte procentuale, astfel că rata cheie a ajuns la 7%, cea Lombard la 8% și dobânda la depozitele overnight ale băncilor la 6%. Analiștii așteaptă ca BNR să păstreze nivelul actual al dobânzilor la ședința din februarie și, mai mult, pe parcursul întregului an curent.

”Dacă te uiți doar la datele din piață, e greu să-ți dai seama că în ședința din 10 ianuarie a fost crescută rata cheie. Aproape toate evoluțiile de atunci au indicat o relaxare a condițiilor monetare”, scriu economistul șef al ING România Valentin Tătaru și strategistul ING pentru regiune Frantisek Taborsky.

Pe medie, ROBOR la 3 luni a scăzut în ianuarie față de decembrie cu 30 de puncte de bază la 7,36% și în prima săptămână din februarie a mai scăzut cu încă 20 de puncte de bază la 7,16%. O evoluție similară a fost și în cazul ROBOR la 6 luni. Cele două cotații sunt importante pentru că reprezintă referințele după care se calculează ratele variabile de dobândă pentru creditele acordate companiilor, precum și pentru cele acordate populației înainte de primăvara lui 2019.

Rata medie la tranzacțiile interbancare, pe baza cărora se calculează indicele de referință pentru creditele acordate consumatorilor (care se aplică în contractele cu dobândă variabilă semnate în ultimii 4 ani), a rămas în ianuarie la 5,79%, sub rata facilității de depozit, însă a crescut ușor în februarie la 6,06%, posibil ca urmare a faptului că băncile au început o nouă perioadă de constituire a rezervelor minime obligatorii. În ansamblu, nivelul preliminar al IRCC este în scădere față de trimestrul al patrulea al anului trecut cu 14 puncte de bază la 5,84% (mai este însă peste o lună și jumătate până când poate fi calculată valoarea finală a indicelui din T1, ce urmează să fie aplicată din iulie).

Referințele au crescut abrupt, de la niveluri de sub 2% în 2021, pe măsură ce inflația a crescut și BNR a majorat rata cheie, după cum se poate observa din grafic, ceea ce a pus presiune pe finanțele debitorilor cu împrumuturi în monedă națională.

Dobânda la titlurile de stat a scăzut și ele pe toate scadențele cu câte 25-30 de puncte de bază. Această evoluție vine în pofida faptului că în ianuarie Ministerul Finanțelor a împrumutat o sumă record din piața internă, de 26,6 miliarde de lei, care reprezintă circa o treime din ținta pentru întreg anul.

”Fără îndoială că scăderea dobânzilor din piață are legătură surplusul masiv de lichiditate”, arată analiștii ING.

Băncile au înregistrat un excedent mediu zilnic de lichiditate record de 21,3 miliarde de lei în ianuarie, dublu față de cel din decembrie și față de estimările anterioare ale ING.

Excesul de bani din sistemul bancar a apărut ca urmare a cheltuielilor foarte ridicate ale Ministerului Finanțelor din decembrie, când deficitul bugetar a crescut cu 22,3 miliarde de lei într-o singură lună, arată analiștii BCR.

Banca centrală nu a intervenit pentru a steriliza surplusul de lichiditate, semn că este mulțumită cu scăderea dobânzilor din piață.

ING se așteaptă, însă, la un ton precaut al BNR, ”care ar putea fi temătoare că piața s-ar putea complace prea mult în aceste evoluții recente”.

Ciprian Dascălu, economist șef al BCR, se așteaptă ca BNR să mențină rata cheie nemodificată pe tot parcursul anului curent și să se folosească de controlul lichidității ca instrument principal de politică monetară în următoarele trimestre, în funcție de evoluția cursului de schimb și de cea a inflației, astfel că estimează ca ratele din piață să rămână în coridorul de 6-8% în acest an.

Actualizarea prognozei de inflație – noul raport urmează să fie aprobat tot joi – de către banca centrală este considerată de analiști drept principalul eveniment al ședinței.

BCR și-a revizuit în jos, de la 8,7% la 8% prognoza de inflație pentru acest an, ca urmare a anticipațiilor de ieftinire a materiilor prime agricole și a energiei. ”Presiunile inflaționiste se vor tempera după primul trimestru din 2023 datorită unui efect statistic de bază favorabil din componenta prețurilor la energie”.

Inflația a încheiat anul trecut la un nivel de 16,4%, neobișnuit de ridicat chiar și pentru o țară ca România, unde experiența inflației galopante din anii ’90 și a celei încă ridicate de la începutul anilor 2000 nu este încă atât de departe.

BNR a ratat ținta de inflație, de 2,5%, plus sau minus 1 punct procentual, pentru al doilea an consecutiv în 2022 și 2023 va fi cel mai probabil al treilea, iar BCR estimează că inflația va fi de 5% la finele lui 2024, din nou peste țintă.

Inflația de bază, din calculul căreia sunt eliminate, printre altele, prețurile volatile și administrate și care ar exprima astfel mai bine poziția cererii în economie, ar urma să rămână foarte ridicată și pe parcursul acestui an, cu un vârf de 15,4% în ianuarie și un nivel de 9,2% la finele anului, arată prognoza BCR.

ING Bank estimează că inflația va fi de 7,4% la finele acestui an și se așteaptă la o revizuire a prognozei BNR mai aproape de acest nivel.

Banca olandeză vede în continuare titlurile de stat în lei ca atractive, chiar dacă randamentele au scăzut, și consideră că pre-finanțarea deficitului de către Finanțe a redus riscul de vânzare necontrolată în piață într-un scenariu în care sentimentul din piață se deteriorează.

Intrările de bani în titlurile de stat românești a făcut ca leul să se aprecieze, fiind testat nivelul de 4,9 lei/euro în mai multe rânduri. ING consideră că potențialul de depreciere a leului rămâne limitat, având în vedere politica BNR.

BCR se așteaptă la o flexibilitate mai mare a cursului de schimb pe termen mediu, pe măsură ce inflația scade, și arată că BNR și-a manifestat deja disconfortul cu privire la tendința de apreciere a leului prin relaxarea condițiilor de lichiditate.