Fondul Proprietatea propune distribuirea unui dividend brut de 0,0642 lei/acțiune într-un răstimp în care încă în piața secundară cotația are și susținerea ofertei de răscumpărare. ASF a avizat amendarea prospectului operațiunii derulată de Fond, iar, potrivit modificării, perioada de subscriere a fost prelungită cu 9 calendaristice, până pe 13 martie. O scăpare fără consecințe în denumirea documentului electronic care a ajuns în piață trădează codul intern al operațiunii de buy-back, denumit „Project Snowman” („Proiectul Omului de Zăpadă”). Ironia este că numele nu numai că a venit într-o iarnă fără zăpadă, dar și că oferta s-a prelungit până la jumătatea primei luni a primăverii. Oricum, oferta a ajutat la „dezghețarea” cotației, titlurile Fondului atingând noi maxime în piață și supraperformând indicelui principal de la BVB cu aproape 15%.

Fondul Proprietatea (FP) a convocat pentru data de 28 aprilie Adunările Generale ale Acționarilor care au pe ordinea de zi modificarea Actului Constitutiv în acord cu legislația votată de Parlament la sfârșitul anului trecut pentru fondurile de investiții alternative, dar și reducerea capitalului social prin anularea a 403,81 milioane de acțiuni proprii dobândite prin răscumpărări din piață. Cea mai așteptată știre din piață era aceea a propunerii de dividend în contul proofitului net afișat la peste 3 miliarde lei, iar aceasta a venit la un nivel brut de 0,0642 lei/acțiune.

Dividendul cu dată a plății la 1 iulie, raportat la prețul de închidere de ieri de la BVB de 1,3200 lei/acțiune conferă investitorilor un randament net de 4,62%, o susținere suplimentară într-o etapă de turbulențe financiare internațonale, alături de programul de răscumpărare derulat de societate.

În februarie 2016, într-un climat de maxim stres pe piața de energie, cu minime locale ale cotației petrolului, care a antrenat turbulențe în piețele financiare internaționale, Fondul Proprietatea (FP) retrăgea o ofertă publică de răscumpărare pentru care depusese deja documentația de avizare la Autoritatea de Supraveghere Financiară (ASF).

"Trebuie să fim cu mare băgare de seamă față de condițiile de piață", declara atunci pentru Profit.ro Greg Konieczny, la acel moment manager al FP, decizia. Volatilitatea de piață crescuse, iar în piețele emergente sau de frontieră (precum cea românească), cotațiile pot urca sau coborî cu 5% într-o singură zi. Nu este mediul propice pentru derularea unei oferte. Când aceasta se anunță, piața ar trebui să fie stabilă pentru mai mult de o lună; altminteri, decizia investitorilor este mult mai dificilă dacă să participe sau nu și cum să interpreteze prețul licitației, explica decizia polonezul care atunci se afla la conducerea executivă a FP.

La 4 ani de atunci se nimerește că perioada de subscriere pentru o ofertă de răscumpărare similară se suprapune cu o etapă de vânzări agresive pe bursele lumii pe fondul știrilor contradictorii și al necunoscutelor legate de epidemia cu coronavirus și impactul acesteia asupra economiei. De data aceasta, Fondul este deja prins cu un preț comunicat în piață și cu derularea în plin a ofertei pentru un număr de 200 milioane de acțiuni proprii, reprezentând 2,62% din capitalul social și un sfert din ținta de 800 milioane de titluri a programului de răscumpărare aprobat de acționari pentru anul în curs.

Mutarea este în sensul prelungirii perioadei de subscriere a operațiunii intermediate de Swiss Capital, răgaz suplimentar pentru investitori să-și dozeze strategiile într-un context de piață marcată de fluctuații majore la nivel mondial și care a contaminat și bursa românească în această săptămână. Astfel, prospectul amendat a prelungit perioada ofertei până pe data de 13 martie, față de 4 martie stabiltă inițial.

Ironie în demersul de comunicare, o scăpare a lăsat documentul electronic privind oferta nemodificat, astfel încât acesta a ajuns în piață cu denumirea „Project Snowman” („Proiectul Omului de Zăpadă”). Profit.ro a aflat că acesta a fost codul intern dat la admnistratorii de la Franklin Templeton în tot răstimpul cât au pregătit și urmărit derularea actualei operațiuni de piață.

„Omul de zăpadă” este purtat, așadar, prin prospectul amendat, de cei de la Fondul Proprietatea până în primăvară, strajă pentru robustețea cotației. Existența ofertei la un preț de 1,3900 lei/acțiune, superior prețzului din piață este de natură să dea o ancoră cotației într-un moment de vrie al pieței, când indicii au avut deprecieri zilnice și de 3%, iar cea mai lichidă acțiune a bursei, cea a Băncii Transilvania (TLV) a suferit la un moment dat și un recul intraday de peste 5%.

Oferta a tractat titlurile Fondul Proprietatea către un maxim în piața reglementată de 1,3800 lei/acțiune, atins în sesiunile din 14 și 17 februarie. Ulterior, cotația s-a corectat, pe fondul știrilor privind coronavirus și în reacție la unda de șoc propagată din plan extern, dar cotația tot a fost robustă la impulsul negativ existent și la BVB.

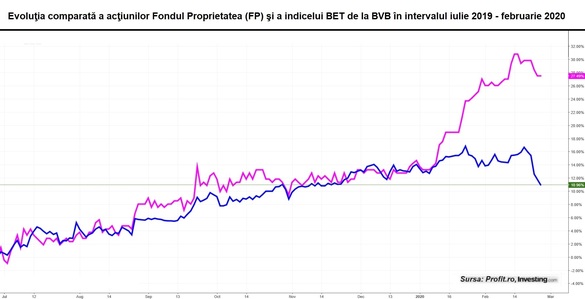

De altfel, oferta a avut capacitatea de a decupla titlurile Fondul Proprietatea față de restul pieței. Atsfel, dacă indicele BET, al celor mai lichide acțiuni românești, a intrat în teritoriu negativ față de valorile de la începutul anului, cu un declin de 2,18%, în schimb, titlurile cu simbolul FP consemnează un avans de 12,08%. Graficul realizat de Profit.ro pentru o perioadă extinsă la 8 luni, surprinde foarte bine desprinderea celor 2 cotații la începutul de an, în contextul promovării ofertei de buy-back.

Amendarea în piață a prospectului și nivelul dividendului pot aduce, însă, și dezamăgire în rândul unor brokeri și investitori care și-au făcut calcule diferite. Cum înainte de turbulențele externe antrenate de coronavirus cotația în piață a tins să urce agresiv către prețul de ofertă, iar documentele depuse la ASF lăsau deschisă perspectiva modificării conținutului, o interpretare a fost aceea că emitentul ar fi putut umbla chiar la preț.

Dragoș Mesaroș, broker la Târgu Mureș pentru SSIF Goldring, a adus în atenția Profit.ro această perspectivă încă de la începutul acestei luni. El vedea o conjunctură favorabilă dată de secvența din calendar. Oferta era programată să se încheie pe 4 martie, iar acesteia i se interpune raportarea anuală preliminară de astăzi și anunțul privind distribuția de dividend.

Având în vedere profitul net cum apare în raportarea bilanțului la 12 luni ce indica un rezultat net de 3,13 miliarde lei Mesaroș se aștepta ca repartizarea de câștig să aibă un randament de 15%. „Din punctul de vedere al siguranței, altceva mai bun nu este”, spunea atunci brokerul de la Târgu Mureș. „Nu există companie în România care să dea dividend cât o să dea Fondul Proprietatea.” Astfel, ar fi fost condițiile atât pentru ridicarea cotației pe piața reglementată care să ceară o mutare în consecință a prețului ofertei.

Dividendul a venit însă la un nivel mult mai redus. De asemenea, panica generată de coronavirus a schimbat, însă, parametrii de evoluție pe segmentul regular, iar amendarea de prospect a fost realizată de emitent doar în sensul prelungirii perioadei de subscriere. Omul de zăpadă înaintează curajos în primăvară.