Majoritatea profesioniștilor pieței de capital care au răspuns într-un sondaj realizat de Profit.ro au indicat acțiunile energetice listate la Bursa de Valori București ca posibile investiții ale anului 2018.

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Tabloul mai degrabă sărăcăcios de la BVB, cu puține acțiuni lichide și trendul lung de creștere pe activele de risc din piețele internaționale care a adus cotațiile în zone unde sunt mai vulnerabile din punct de vedere fundamental, nu reprezintă la început de an 2018 neapărat o piață foarte ofertantă din punctul de vedere al ideilor de trading.

Profit.ro a solicitat brokerilor și analiștilor cu care colaborează în mod constant să expună câteva idei de investiții și să prezinte câteva argumente în favoarea opțiunilor lor. Fără a fi recomandări de investiții, enunțurile profesioniștilor pieței pot fi pretexte pentru ca investitorii să se gândească asupra unor evenimente, fenomene sau data fundamentale care să miște piața în 2018.

Remarcabil, majoritatea respondenților văd în sectorul energetic o oportunitate de investiții, acesta având șanse să ofere instrumente bune, fie prin plasamente în instrumentele derivate din cotația petrolului, fie prin achiziții de pachete de acțiuni la companiile din domeniu listate la Bursa de Valori București.

Dragoș Mesaroș, broker la SSIF Goldring din Târgu Mureș, a indicat ca idee de investiție pentru 2018 la BVB „societățile care vor avea rezultate în creștere față de 2017 și în continuare societățile din energie, deoarece cred că vor face invesiții mai mari comparativ cu anul precedent ceea ce ar putea aduce profituri mai ridicate în viitor.”

Marcel Murgoci, director de operațiuni la SSIF Estinvest Focșani, indică acțiunile cu randamente superioare ale dividendelor și indică aici, în afară de bănci, companiile deținute majoritar de stat. El mizează că acestea ar urma să promoveze o politică a dividendelor similară anului anterior, cu distribuire de 90% din câștig, și eventual chiar și distribuire de dividende suplimentare din rezervele constituite în anii anteriori.

De la acest capitol, Ovidiu Șerdean, broker la agenția din Deva a IFB Finwest, a indicat ca oportunități de achiziție acțiunile Electrica (EL) – sub presiune la vânzare anul trecut în contextul unor raportări cu pierdere la T1 și cu cea mai mică profitabilitate de la listare în celelalte trimestre – și pe cele ale Nuclearelectrica (SNN).

Ochii ațintiți către OMV Petrom

Acțiunile producătorului de energie nucleară sunt indicate ca investiție cu potențial de a oferi randamente consistente și de către Răzvan Raț, director operațiuni la BRK Financial Group, care mai pune pe lista sa și titlurile celei mai mari companii petroliere românești, OMV Petrom (SNP). De altfel, această acțiune, reapare în ideile de trading pe 2018 ale mai multor respondenți. Debutul de an pare a confirma aceste așteptări, acțiunile societății urcând cu 7,34%, la prețul de 0,3070 lei/acțiune, față de ultima valoare de tranzacționare a anului trecut de 0,2860 lei/acțiune.

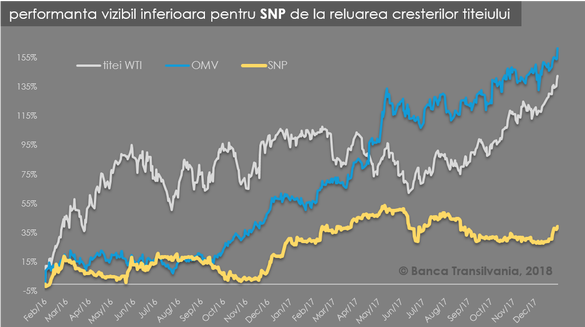

Cu prețul țițeiului Brent la un maxim al ultimilor la 3 ani la acest început de 2018, în care a fost depășit chiar și reperul de 70,00 dolari/baril, aspectul subperformării acestor acțiuni față de piața petrolului este luat în calcul de cei activi la BVB. Grațiana Ordean, Senior Financial Analyst la Banca Transilvania, arată că titlurile OMV Petrom nu au avut o performanță mai slabă față de cotațiile internaționale ale țițieiului, dar și față de cele ale companiei-mamă, OMV.

Astfel, titlurile companiei austriece au oferit acționarilor un randament de 150% față de ferbruarie 2016, în timp ce în același interval titlurile OMV Petrom au crescut cu numai 40%. „Considerăm, însă, că situația generează un potențial de apreciere semnificativ pentru emitent în anul acesta, în condițiile în care ne așteptăm la o reflectare mai fidelă a mișcărilor de pe piața petrolului”, spune Ordean de la Banca Transilvania.

Același raționament este invocat și de către Simion Tihon, broker la Prime Transaction. „Titlurile OMV Petrom s-au abătut complet de la trendul de creștere din ultimii ani”, a declarat acesta, amintind că nu a existat o mișcare de recuperare pe măsură după scăderile de prețuri din anul 2015. „Cotația barilului a crescut, iar OMV Petrom și-a îmbunătățit rezultatele financiare și este de așteptat ca acest trend să continue”, spune agentul de bursă.

El indică drept argument al creșterii acțiunii OMV Petrom și faptul că sunt perspective de ridicare a presiunii constante la vânzare puse de pachetele înstrăinate succesiv de Fondul Proprietatea. „Este posibil ca în 2018 să asistăm la lichidarea completă a pachetului de acțiuni SNP rămas în portofoliul FP. Din acel moment, acțiunile Petrom vor deveni mult mai atractive”, spune Tihon.

Acesta mai indică ca potențială investiție acțiunea Trangaz (TGN), care este de așteptat să ofere dividende cu un randament ridicat, echivalent de 10% la prețul de 384,00 lei/acțiune de la finalul anului trecut. „Transgaz este societatea care nu a acordat dividende speciale prea mari în 2017, deși ar fi avut de unde. Astfel, randamentul dividendului poate fi îmbunătățit în contextul în care statul își va menține politica de a solicita dividende suplimentare de la companiile din portofoliu”, afirmă brokerul de la Prime Transaction.

Petrolul e de bază

Nu numai acțiunile companiilor din domeniul energetic listate la BVB sunt avute în vedere de profesioniștii pieței contractați de Profit.ro. O oportunitate de investiție ar putea fi chiar petrolul, prin intermediul plasamentelor în instrumentele derivate care au activ suport țițeiul. Mihai Nichișoiu, senior broker la SSIF TradeVille, afirmă că aprecierile ar putea continua și în 2018 pe segmentul energiei tradiționale. El avertizează, însă, că piața nu pare recalibratăa complet la o creștere a cererii acompaniată de o scădere a producției și a stocurilor.

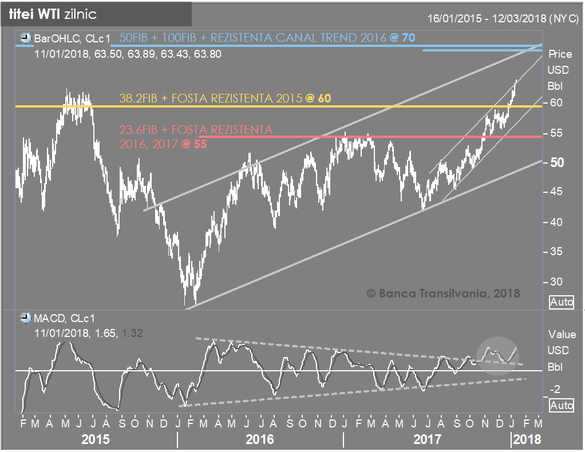

Așteptări pozitive față de prețul țițeiului are și Ordean de la Banca Transilvania, care folosește argumente de ordin tehnic pentru a avansa ipoteza continuării trendului ascendendent început în februarie 2016 pe cotația petrolului de tip West Texas. „Vedem încă potențial de apreciere ale cotațiilor la țițeiul american de cel puțin până la pragul psihologic de 70 dolari barilul”, a afirmat analistul financiar într-o analiză remisă Profit.ro.