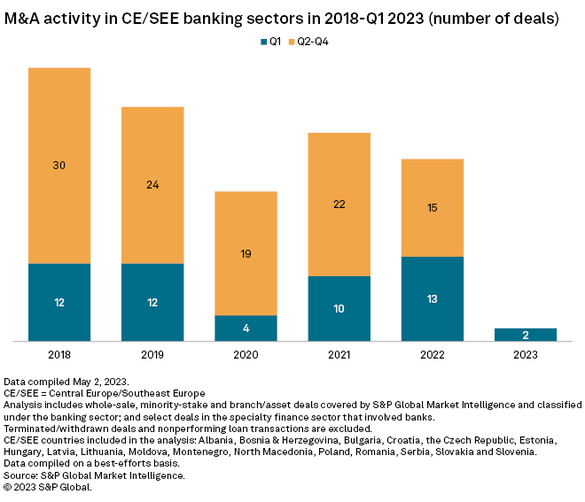

Doar două tranzacții bancare au fost anunțate în Europa Centrală și de Sud-Est în primul trimestru, cel mai mic număr începând cel puțin cu anul 2018. Banca Transilvania, unul dintre cei doi cumpărători prezenți pe piață în prima parte a anului, se numără și printre principalii cumpărători de active bancare din regiune în ultimii cinci ani.

Fuziunile și achizițiile din sectorul bancar în regiunea Europei Centrale și de Sud-Est au scăzut abrupt în primele trei luni, de la 13 tranzacții anunțate în perioada similară din 2022 și 10 tranzacții în primul trimestru din 2021, potrivit unei analize S&P Global Market Intelligence.

Preluarea filialei BCR din Chișinău de către Victoriabank, bancă moldovenească de Top 3 controlată de Banca Transilvania, și vânzarea de către Eurobank a filialei sale din Serbia au fost singurele tranzacții anunțate în primul trimestru.

Este cel mai mic număr începând cel puțin cu anul 2018, fiind chiar mai scăzut decât cel înregistrat în primul trimestru din 2020, după declanșarea pandemiei.

Notă: Numărul mai mare de tranzacții din primul trimestru din 2022 comparativ cu intervalul similar din anul precedent a fost determinat de retragerea mai multor creditori ruși din regiune, în urma invadării Ucrainei de către Rusia.

Între timp, invocând lipa unei dimensiuni adecvate, BNP Paribas Personal Finance a anunțat că se va retrage din România și Cehia. Potrivit relatărilor din mass-media, subsidiara cehă a Erste Group, Ceská sporitelna, este interesată să preia afacerile locale ale BNP Paribas Personal Finance.

Destinații M&A

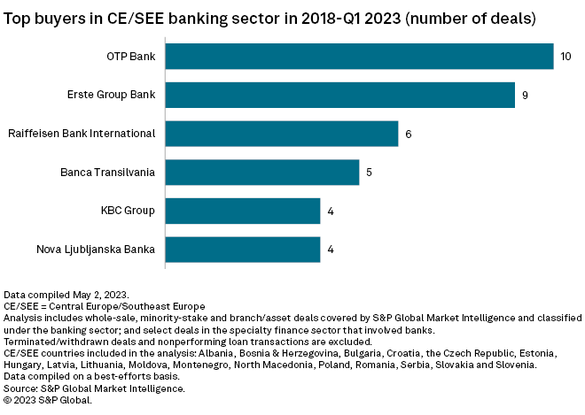

Banca ungară OTP Bank a fost cel mai activ cumpărător din regiune în ultimii cinci ani, cu 10 tranzacții semnate, potrivit datelor Market Intelligence. Creditorul maghiar a cumpărat recent Nova Kreditna Banka Maribor, cu sediul în Slovenia, iar acum este în curs de preluare a băncii din Uzbekistan Ipoteka Bank, deținută de stat.

Grupul bancar austriac Erste, proprietarul BCR, a fost al doilea cel mai activ cumpărător, cu 9 tranzacții încheiate din 2018. Erste a cumpărat portofolii de credite și noi linii de afaceri în mai multe piețe-cheie, inclusiv în Republica Cehă și Ungaria.

"Vom continua să explorăm oportunitățile de achiziții de tip bolt-on și să analizăm oportunitățile relevante de fuziuni și achiziții care pot apărea pe piețele [în care operăm]", potrivit Erste. Piețele sale principale includ Austria, Republica Cehă, Slovacia, Ungaria, România, Croația, Serbia și Muntenegru.

Pe locul trei în topul celor mai activi cumpărători de active bancare din regiune se află Raiffeisen Bank International, cu 6 tranzacții, urmată de Banca Transilvania, cu 5 tranzacții, creditorul belgian KBC Group și banca slovenă Nova Ljubljanska Banka (NLB), fiecare cu 4 tranzacții în ultimii cinci ani.

Cei mai activi vânzători din 2018 și până la finele primului trimestru din acest an au fost Societe Generale (11 tranzacții), Erste, Danske Bank și Sberbank (câte 6 tranzacții) și Raiffeisen Bank International (4 tranzacții).

Activitatea M&A este așteptată să își revină de anul viitor

Activitatea de tranzacționare va fi probabil limitată în următoarele două trimestre, deoarece evaluările băncilor rămân ridicate în contextul dobânzilor mari, iar riscul legat de taxele bancare din diverse țări descurajează cumpărătorii, potrivit analiștilor Raiffeisen Research. Dar ar putea avea loc mai multe fuziuni și achiziții, pe măsură ce inflația și ratele dobânzilor vor începe să se normalizeze, apreciază aceștia.

Consolidarea în rândul băncilor din Europa Centrală și de Sud-Est este probabilă pe termen mediu, în condițiile în care creditorii mai mici își evaluează opțiunile într-un mediu dificil.

Analiștii și băncile indică cerințele mai stricte de capital, digitalizarea și o încetinire economică așteptată ca fiind factori care vor determina mai multe fuziuni în următorul an sau doi.

Mai multe tranzacții bancare s-ar putea materializa în termen de 12 până la 24 de luni, au declarat, pentru Market Intelligence, analiștii Gunter Deuber și Jovan Sikimic de la Raiffeisen Research.

"Vedem unii jucători de bază dedicați să-și consolideze în continuare poziția pe piețele principale", au spus aceștia.

Cehia și România sunt cele mai atractive din perspectiva unor tranzacții mai mari de fuziuni și achiziții în sectorul bancar, în timp ce Ungaria este în prezent cea mai puțin atractivă piață din regiune, din cauza regimului fiscal bancar existent, a politicilor și a "volatilității masive la nivel macro", potrivit analiștilor de la Raiffeisen Research.