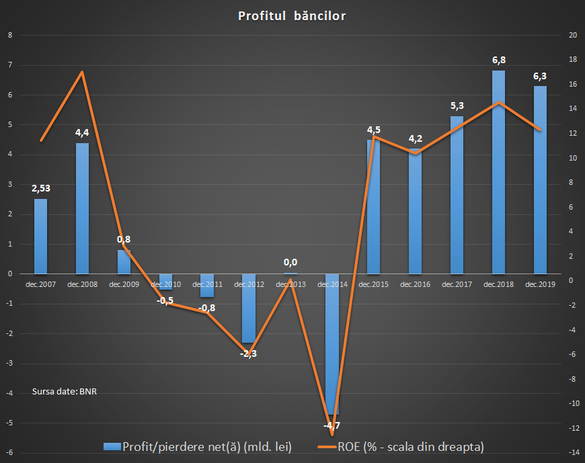

Băncile au încheiat anul trecut cu un profit net de 6,3 miliarde de lei, în scădere cu 7,4% față de 2018, arată calculele Profit.ro pe baza datelor preliminare publicate de Banca Națională a României. Profitabilitatea sistemului bancar a rămas la un nivel ridicat, dar a fost afectată de taxa pe activele bancare și provizioanele făcute de BCR și Raiffeisen ca urmare a litigiilor cu Curtea de Conturi, în timp ce profitul operațional a continuat, cel mai probabil, să crească.

Anul 2019 este al doilea cel mai bun din istorie, după 2018 (6,8 miliarde de lei), din punct de vedere al nivelului nominal al profiturilor.

Din punct de vedere al profitabilității, rezultatul net din 2019 este al patrulea cel mai bun din istorie, cu un randament al capitalurilor (ROE) de 12,3%, față de 14,6% în 2018, 12,5% în 2017 și 17% în 2008.

Activele nete ale băncilor au crescut la finele anului trecut cu 9,8%, la 495,3 miliarde de lei.

BNR arăta, în raportul privind stabilitatea financiară publicat în decembrie, că taxa pe active va afecta profitabilitatea băncilor la finele anului, fiind înregistrată la semestru ca o plată în avans. Banca centrală estima că băncile datorau o taxă de 430 de milioane de lei la finele primului semestru din 2019.

La jumătatea anului, 17 bănci, cu o cotă de piață cumulată de 42,3%, au depășit jumătate din nivelul-țintă de creștere a creditării (+4%) și au obținut o reducere a cuantumului de plată. Pe de altă parte, băncile nu s-au înghesuit să reducă marjele pentru a beneficia de o reducere suplimentară a taxei – doar patru bănci cu o cotă de piață totală de 0,5% au înregistrat o reducere a marjei la jumătate din nivelul țintei (-4%).

Băncile nu au publicat încă toate rapoartele anuale pentru 2019 pentru a vedea individual care a fost impactului taxei. Dintre cele care au publicat, BRD arată un impact de 75 de milioane de lei al taxei pe active.

Profitul pe anul trecut a fost redus și de provizioanele făcute de BCR și Raiffeisen Bank pentru cele două bănci pentru locuințe. BCR a pierdut procesul cu Curtea de Conturi la Înalta Curtea de Casație și Justiție privind prima de stat acordată în sistemul de economisire-creditare și a făcut un provizion de circa 721 de milioane de lei pentru posibilele despăgubiri pe care ar putea fi obligată să le plătească.

Raiffeisen Bank, care este într-o situație similară la ÎCCJ, a pus deoparte 110 milioane de lei.

Datele pentru cele două bănci sunt la 9 luni și e posibil să se fi modificat între timp. Erste și Raiffeisen nu au publicat încă rezultatele aferente trimestrului 4 2019.

Potrivit deciziei ÎCCJ, primele de stat ar trebui rambursate de către bănci, care mai apoi ar trebui să recupereze banii de la clienții beneficiari. Guvernul dorea exonerarea la plată a beneficiarilor, însă o ordonanță în acest sens a fost amânată și n-a mai putut fi discutată după ce Executivul PNL a fost demis de Parlament.

Astfel, în funcție de schimbarea legislației, rezultatul băncilor pentru anul trecut ar putea fi îmbunătățit.

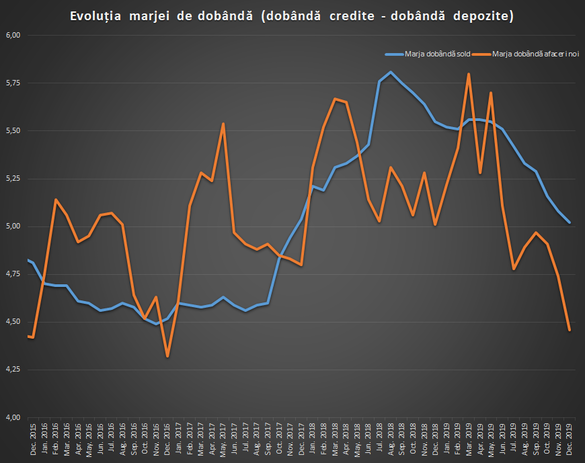

Marjele nete încep să se comprime

Veniturile nete din dobânzi reprezentau două treimi din veniturile operaționale ale băncilor la 9 luni, arată datele publicate de BNR. Acestea au rămas pe creștere, dar la un ritm mai temperat, ca urmare a creșterii cheltuielilor cu dobânzile din a doua parte a anului trecut.

Datele publicate de banca centrală arată o comprimare a marjei nete în 2019, după ce inflația aprinsă în toamna lui 2017 au adus un cadou pentru sistemul bancar sub forma unor dobânzi mult mai mari în piața interbancară (care s-au transpus în creșterea ratelor variabile la credite), comparativ cu un nivel foarte redus al dobânzilor la depozite.

O reducere a marjei nete în continuare ar putea afecta suplimentar profitul băncilor, mai ales dacă evoluția nu este suplinită de creșterea creditării. Deja în cazul titlurilor de stat vedem o scădere a randamentelor de la începutul acestui an ce ar putea oferi băncilor venturi mai reduse dintr-o zonă de unde obțin 15% din veniturile nete din dobânzi.

Cheltuielile operaționale și-au continuat tendința de creștere la 9 luni, pe fondul majorării cheltuielilor cu personalul (ca urmare a salariilor în creștere), în condițiile scăderii numărului de angajați și de sucursale, arată BNR.