8 săptămâni de deprecieri au depărtat principalele acțiuni bancare listate la Bursa de Valori București la 13% față de maximele acestui an. Scăderea în valoare a portofoliului de titluri de stat în contextul de majorare a dobânzilor și probabila sincopă a programului Prima Casă sunt principalele fenomene ce pot afecta rezultatele financiare ale instituțiilor financiare, avertizează analistul financiar Călin Rechea.

Se dezumflă un balon în care investitorii au suflat exagerat? Acțiunile principalelor bănci listate la Bursa de Valori București au avut 2 luni foarte slabe, în august-septembrie depărtându-se cu aproximativ 13% față de maximele acestui an, tendință descendentă acompaniată de măsuri și declarații guvernamentale împotriva sistemului bancar românesc.

Titlurile Băncii Transilvania (TLV) au coborât sub reperul de preț care să confere instituției de credit o capitalizare bursieră de peste 10 miliarde lei, niveluri la care s-a tranzacționat în cea mai mare parte a anului, iar titlurile BRD Groupe Societe Generale (BRD) au dat peste bord aproximativ 3 sferturi din avansul pe care îl înregistraseră de la sfârșitul anului 2016 și până la maximul local de la începutul lui august 2017, de 14,22 lei/acțiune.

Kasparov vine în premieră în România. Detalii AICI

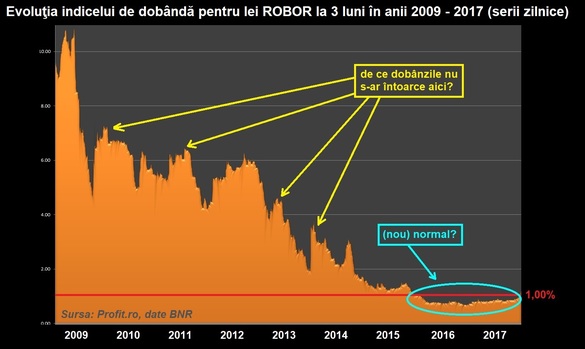

Tendința descendentă s-a păstrat și în ultimele 2 săptămâni, caracterizate de un climat de majorare a dobânzilor, indicele ROBOR la 3 luni crescând cu peste 50% în doar câteva sesiuni de tranzacționare în piața interbancară.

Contraintuitiv, deși vor putea percepe dobânzi mai mari debitorilor, băncile ar urma să fie afectate în rezultatele financiare de scumpirea costurilor de finanțare, ceea ce ar aduce cu picioarele pe pământ și acțiunile bancare listate la BVB. Deprecierea portofoliului de titluri de stat ar urma să erodeze profitul băncilor sau chiar să le aducă pe pierdere. Analistul financiar Călin Rechea caracterizează drept „artificială” capitalizarea bancară, aceasta luând în calcul rate de adecvare înșelătoare ale capitalului raportate la activele proprii.

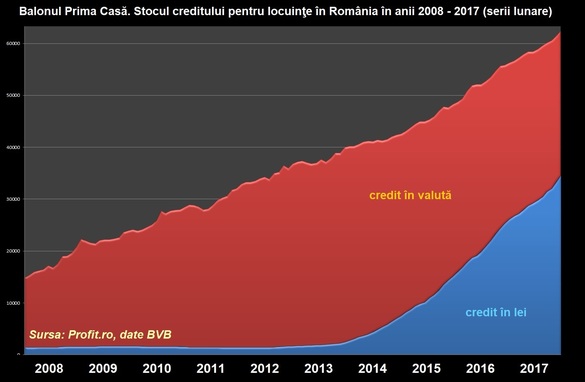

El spune că este atinsă o limită a deținerilor în portofolii de titluri de stat românești, iar Programul Prima Casă, pe lângă epuizarea bazinului de debitori solvabili, riscă să aducă primele credite neperformante odată cu cel dintâi val de majorări de dobânzi. Structura activității bancare axată pe plasamentele în titluri de stat și acordarea de împrumuturi girate de guvern în programul Prima Casă a intrat într-o fază a notorietății publice, iar însăși această activitate ar urma să fie pusă la îndoială.

„S-a terminat cu modelul ăsta de așa-zisă creștere a creditării”, a declarat Rechea pentru Profit.ro.

Semnale negative pe bursă

Angoasă există în rândul investitorilor legată de acțiunile bancare. Semnale tehnice indică o tendință negativă ce ar putea continua pe termen mediu și scurt. Titlurile Băncii Transilvania au închis ședința de tranzacționare de ieri la prețul de 2,2150 lei/acțiune, cu 13,14% mai jos decât ultimul maxim local de 2,55 lei/acțiune consemnat în august și în apropierea minimelor din martie, într-un grafic ajustat cu majorarea de capital social operat de bancă.

Conform chart-ului zilnic atașat, prețul a intrat într-o secvență a maximelor din ce în ce mai coborâte și a minimelor din ce în ce mai joase, specifică trendului descendent, alunecând inclusiv sub media mobilă exponențială pe 200 de zile (EMA200), care definește tendința pe termen lung. Mediile mobile de viteză în proporție Fibonacci semnalează, de asemenea, prin unghiul de separare bun în care s-au intesectat și evoluează, o slăbiciune pentru preț.

De ce se tem investitorii? În primul rând, de capacitatea băncilor de a susține pe mai departe un ritm de creștere a creditării, prea dependent până în prezent de Prima Casă, care a fost cel mai important ajutor de stat pentru bănci.

Majorarea de peste 20 de ori a stocului creditului în lei pentru locuințe în baza programului de garanții guvernamentale, la 34,59 miliarde lei în iulie 2017, de la valori apropiate de 1,6 miliarde lei cu 5 ani în urmă, a fost principala modalitate de susținere în trend ascendent a spiralei creditului.

„Aia nu e o creștere care să reflecte realitatea economică”, spune Rechea, completând că escaladarea acestei curbe a fost alimentată de dobânzile joase.

Banca Națională a României și instituția care procesează garanțiile, Fondul Național de Garantare a Creditelor pentru Intreprinderile Mici și Mijlocii (FNGCIMM), nu au publicat în ultimul timp date extinse asupra stadiului în care se află cu plățile la împrumuturile acordate prin Prima Casă, iar suprizele ar putea fi neplăcute în contextul majorării dobânzilor la lei. „O să crească foarte mult restanțele”, se așteaptă Rechea.

El vede și impactul direct asupra băncilor și capacității acestora de a susține expansiunea creditului în România: „Li se termină motorul. A început să intre nisip...”

Gripaj, slăbiciune, vânzări...

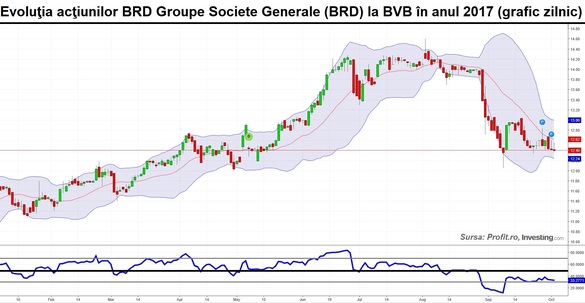

Investitorii de la BVB au o prudență și față de titlurile BRD Groupe Societe Generale, unde prețul a fost respins cu putere după o retestare a maximelor din zona de 14 lei/acțiune, atinse în această vară pentru prima dată din anul 2011 încoace. Față de vârful la închidere de 14,22 lei/acțiune din data de 2 august, cotația la închiderea de ieri de 12,40 lei/acțiune este cu 12,79%.

Declinul este chiar de 15,06% dacă este raportat la maximul intraday de 14,60 lei/acțiune marcat în respectiva sesiune de tranzacționare. Acțiunea BRD a dat peste bord cea mai mare parte a creșterii din prima jumătate a anului, cotația fiind doar cu 4,38% deasupra ultimei valori de tranzacționare a anului trecut de 11,88 lei/acțiune.

Așa cum se vede pe graficul zilnic atașat, reacția pozitivă de după exacerbarea vânzării pe 8 septembrie a fost scurtă, iar prețul s-a reîntors pe minimul de acum aproape o lună, de data aceasta cu banda Bollinger inferioară deschisă ce lasă loc psoibilității unui nou val de scăderi. Indicatorul Real Strength Index (RSI14) dă semne de slăbiciune, nerevenind încă peste reperul median după secvența de supravânzare de la începutul lunii septembrie.

Vânzările au fost alimentate și de emoții pe măsură ce investitorii încorporau informații negative venite din zona guvernamentală referitoare la bănci. Prezentarea unui raport al Autorității Naționale pentru Protecția Consumatorilor (ANPC) nefavorabil instituțiilor de credit, decizia de limitare a deducerii cheltuielilor pentru creanțele înstrăinate, discuțiile privind profiturile nedeclarate ale băncilor, și comparația făcută de premierul Mihai Tudose între o bancă și faimosul bandit Terente au alimentat o percepție negativă care a culminat cu zvonul introducerii unei taxe unice de 0,5% pe activele bancare după un model deja existent în Polonia.

Rolul politicului ar putea fi mult exagerat

A fost o atmosferă negativă care a acompaniat secvența descendentă, dar analistul financiar Rechea spune că, în opinia sa, nu cade în sarcina liderilor din zona guvernamentală și a majorității politice acest val de vânzări. „Eu nu cred că îi crede cineva pe ăștia”, ne spune, completând că mai degrabă declinul este provocat de informații venite din zona Băncii Centrale Europene (BCE).

Normalizarea politicii monetare ar fi în măsură să influențeze și parametrii în care se mișcă sistemul bancar românesc și aceasta se vede deja pe piața interbancară, unde indicele ROBOR are o creștere semnificativă, trecând ieri peste nivelul de 1,8%, după ce mult timp s-a s-a aflat în 2016 și 2017 chiar și sub reperul de 1%.

Dobânzile majorate sunt în măsură să gripeze creditarea, în condițiile în care scade valoarea titlurilor de stat din portofoliile băncilor atrage atenția Rechea. Dacă în ultimii ani, ei se puteau refinanța prin operațiuni repo la banca centrală punând gaj obligațiuni guvernamentale marcate la piață la prețuri mai mari, câștigând astfel în leverage, acum tendința ar urma să se inverseze.

„Capitalizarea nu reflectă adevărata situație financiară”

Scăderea valorii portofoliului de titluri de stat se va reflecta direct asupra bilanțurilor, iar aceasta va afecta profitabilitatea băncilor, o perspectivă pe care probabil deja o iau în calcul investitorii de pe bursă. Dacă mișcarea de creștere a dobânzilor se permanentizează, în curând va fi nevoie de provizioane și marcări de pierderi, atrage atenția, el însuși fost analist financiar pentru o bancă comercială. Este impactul despre care consideră că acum nu este inclus în prețurile acțiunilor: „Capitalizarea nu cred că reflectă adevărata situație financiară.”

„S-ar întoarce cu roțile în sus tot sistemul”

Problemele ar putea fi agravate dacă BCE va da curs unor propuneri ale Băncii Reglementelor Internaționale (BIS) în sensul în care doar titlurile având rating AAA să fie admise cu o ponderare la risc zero în portofolii. România, ar fi la jumătatea scalei, cu evaluări BBB, ceea ce ar presupune o prețurire a riscului emisiunilor trezoreriei naționale. „S-ar întoarce cu roțile în sus tot sistemul”, spune Rechea. „Ar fi un necesar de capital fantastic, având în vedere deținerile de titluri de stat ale băncilor.”

Cum nu există atât de mult capital disponibil pentru băncile românești, alternativa ar fi vânzarea unor titluri de stat, cu efect de ridicare a dobânzilor. „Toate elementele care există acum pe piață indică o creștere a dobânzilor”, a conchis Rechea. Este un efect pe care, probabil, și investitorii de pe bursă îl anticipează a fi negativ asupra acțiunilor bancare.