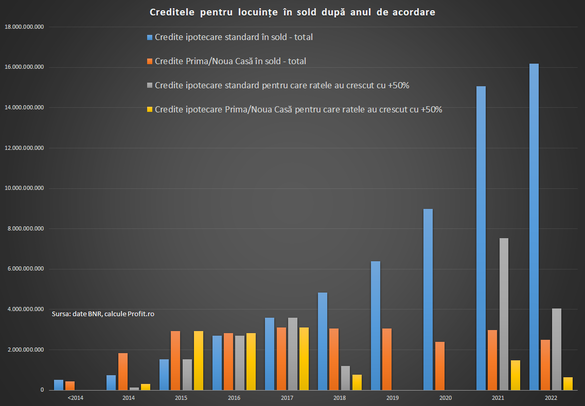

Ratele lunare pentru credite ipotecare în sold de circa 20 de miliarde de lei au crescut cu mai multe de jumătate față de momentul acordării, arată calculele Profit.ro, pe baza datelor de la BNR. Cele mai multe împrumuturi sunt din perioada 2014-2018, când indicele ROBOR a fost foarte scăzut, dar sunt sume semnificative în sold și pentru împrumuturi acordate între vara lui 2021 și primăvara lui 2022, când IRCC era la cele mai reduse niveluri de la introducere. Debitorii au ajuns sau ar putea ajunge în curând în situația în care ar putea cere constatarea impreviziunii și să ceară ajustarea contractelor, potrivit Legii privind darea în plată.

Volumul reprezintă circa o treime din expunerea băncilor pe credite ipotecare standard în lei la finele lui 2022 de 60,5 miliarde de lei. Și în cazul a aproape jumătate din volumul total de credite Prima Casă/Noua Casă de 25,1 de miliarde de lei ratele au crescut cu mai mult de jumătate față de data acordării.

La nivelul lunii martie existau 556.000 de debitori unici cu credite ipotecare în sold.

Cum am calculat

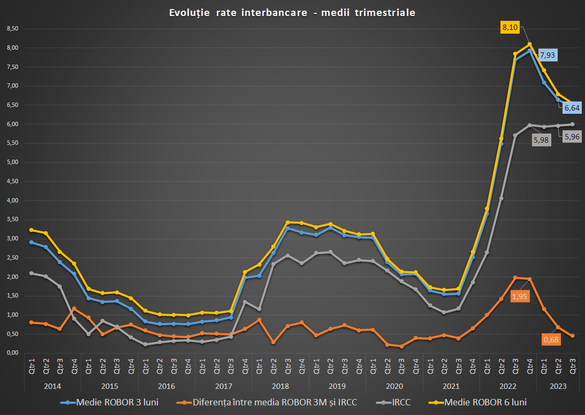

BNR oferă date (până la finele lui 2022) privind creditele ipotecare standard și cu garanții de stat în sold pentru fiecare an în parte. Pentru a vedea care este creșterea de rată, am calculat pentru fiecare lună marja netă în funcție de ROBOR la 3 luni și IRCC (începând cu mai 2019) la data acordării și apoi am actualizat cu nivelurile ratelor interbancare de la finele lunii mai (ROBOR de 6,6% și IRCC de 5,98%).

Creditele acordate au fost calculate la valoarea medie de 222.000 de lei și perioada de acordare de 300 de luni, similare celor utilizate de BNR pentru calculul impactului creșterilor de rate în rapoartele de stabilitate financiară.

Rezultatele calculelor sunt aproximative, fiind limitate de datele disponibile de la banca centrală. De exemplu, soldul creditului pe fiecare lună în parte a fost calculat la valoarea medie lunară în anul respectiv. De asemenea, o parte dintre creditele în sold sunt cu dobândă fixă – cele acordate în urmă cu câțiva ani au depășit însă perioada inițială de rată fixă.

Cele mai mari creșteri ale ratelor, de 70% sau chiar peste, sunt pentru creditele acordate în 2016, când ROBOR a fost la minime istorice, de sub 0,8% pe an. Ratele au crescut cu 60-70% față de 2017. De notat că în urmă cu 7-8 ani locuințele erau mai ieftine, astfel că și creditele erau mai reduse ca valoare. Totodată, salariile au crescut consistent în acest interval, astfel că e posibil ca impactul asupra finanțelor debitorilor să nu fie foarte greu de suportat.

Ratele au crescut cu peste jumătate pentru împrumuturi de circa 9 miliarde de lei în sold acordate în intervalul 2014-2018.

În cazul debitorilor Prima Casă ratele au crescut cu mai mult de jumătate pentru credite în sold de circa 10 miliarde de lei în același interval.

Dar au crescut ratele cu mai mult de jumătate și pentru împrumuturile acordate între vara lui 2021 și primăvara lui 2022. Aici impactul asupra finanțelor împrumutaților e probabil mai mare, din moment ce salariile nu au crescut suficient pentru a acoperi ratele crescute, care au pornit oricum de la un nivel mai ridicat, având în vedere scumpirea imobiliarelor.

În total, ratele au crescut cu mai mult de jumătate în 2021 și 2022 pentru credite standard în sold de circa 11,5 miliarde de lei, dintr-un total de 31,2 miliarde de lei.

Același lucru s-a întâmplat și pentru împrumuturi Noua Casă de circa 2,1 miliarde de lei.

Ce legătură are creșterea ratelor cu darea în plată?

Potrivit Legii 77/2016 privind darea în plată, așa cum a fost amendată de Curtea Constituțională a României și de Parlament, consumatorii pot beneficia de prevederile legii doar în condiții de impreviziune. După ce o vreme a fost neclar pentru debitori, avocați și instanțe ce este exact impreviziunea, CCR a trasat o linie pentru Parlament care să ia în calcul o variație mare a cursului și a dobânzilor. Așa a apărut modificarea intrată în vigoare în mai 2020 care spune că există două situații de impreviziune cu caracter absolut, adică care trebuie doar constatată de instanță: creșterea cursului monedei creditului în valută față de leu cu mai mult de 52,6% față de momentul acordării sau creșterea ratei lunare cu mai mult de 50% ca urmare a majorării dobânzii variabile.

Totodată, legea nu presupune că debitorii trebuie să dea în plată imobilul ipotecat, ci că este prioritară echilibrarea contractului de credit, adică modificarea lui astfel încât să poată continua.

Importantă este condiția ca situația în care se găsește creditul să fie menținută pentru cel puțin 6 luni înaintea depunerii notificării de dare în plată.

Până acum a fost testată în instanțe doar ipoteza creșterii cursului de schimb cu 52,6% de debitorii cu împrumuturi în franci elvețieni. Aceștia au obținut deja decizii favorabile, din care unele definitive, prin care le-a fost scăzută sarcina de plată.

Cea mai frecventă decizie (există mai multe interpretări ale instanțelor) presupune recalcularea creditului în sold la cursul de la data acordării la care se adaugă 52,6%, ceea ce înseamnă o scădere de circa 30% atât a ratei lunare cât și a soldului exprimat în lei, în funcție de data la care a fost contractat împrumutul.

Nu am identificat până acum cazuri în care debitorii să fi cerut echilibrarea pentru împrumuturi în lei ca urmare a creșterii dobânzilor. Pe de altă parte, abia recent au început să se îndeplinească condițiile privind menținerea unei creșteri de peste jumătate a ratei pentru mai mult de 6 luni.

Rămâne de văzut dacă debitorii vor considera că merită deranjul de a merge în instanță pentru recalcularea ratelor, în condițiile în care dobânzile sunt așteptate totuși să scadă spre finele anului viitor sau din 2025, în funcție de cât de repede va reduce BNR dobânda cheie. Spre deosebire, cursul de schimb este foarte puțin probabil să mai scadă la nivelurile din urmă cu 10-15 ani.

Derularea unui proces durează cel puțin un an și jumătate până la o soluție definitivă, în funcție de instanța din localitatea unde domiciliază debitorul.

De notat că Legea 77/2016 nu se aplică pentru creditele Prima Casă/Noua Casă. Există un proiect de lege în Parlament pentru eliminarea excepției, care a trecut tacit de Senat, dar nu a mai fost dezbătut și la Camera Deputaților. BNR și Guvernul se opun modificării.

Românii plătesc cele mai mari dobânzi la creditele ipotecare în sold, după ce ratele au crescut abrupt în ultimul an, pe fondul inflației ridicate și a înăspririi politicii monetare.