Adunarea creditorilor combinatului chimic vâlcean Oltchim a aprobat săptămâna aceasta modificarea planului de reorganizare a companiei propusă de administratorii judiciari, în sensul privatizării pe bucăți a acesteia, respectiv al eliminării SPV-ului și vânzării directe a activelor, însă decizia nu a fost unanimă și chiar și o parte din creditorii care și-au dat acordul au făcut-o condiționat.

Astfel, doi dintre principalii creditori ai Oltchim, Electrica Furnizare și ANAF, au votat împotriva modificării planului de reorganizare. Cele două entități sunt cei mai "îndărătnici" creditori al combinatului vâlcean. Ele s-au opus în 2015 planului inițial de reorganizare a Oltchim, structurat pe 3 ani, până în 2018, iar anul trecut au contestat prelungirea acestuia cu încă un an, până în 2019.

La rândul său, Electrica SA, compania-mamă a Electrica Furnizare, a cerut amânarea votului asupra modificării planului de reorganizare a Oltchim, "întrucât nu rezultă din documentele puse la dispoziție până la acest moment dacă modificarea propusă va permite respectarea programului de plăți a creanțelor, sau garanțiile de care beneficiază creditorii", potrivit procesului verbal al adunării creditorilor Oltchim din 6 martie.

Electrica SA deține o creanță garantată de peste 200 milioane lei asupra Oltchim, iar Electrica Furnizare – una de aproape 27 milioane lei. La rândul său, ANAF are creanțe totale de peste 25 milioane lei asupra combinatului, respectiv o creanță bugetară de circa 19,7 milioane lei și una garantată de 5,7 milioane lei.

Banca de stat CEC Bank, cu o creanță garantată de peste 56 milioane lei, a votat în favoarea modificării planului de reorganizare în sensul vânzării directe a activelor Oltchim, însă condiționat.

"CEC Bank aprobă modificările planului de reorganizare, însă având în vedere faptul că modul de distribuire a sumelor rezultate din valorificarea activelor nu corespunde cu noua strategie de valorificare propusă, condiționează votul pozitiv de modificarea planului de reorganizare în ceea ce privește modul de distribuire a sumelor rezultate din valorificarea activelor, astfel încât creditorilor garantați să le fie distribuite integral sumele nete rezultate din valorificarea activelor ipotecate în favoarea acestora, calculate ca diferență dintre prețul de vânzare și valoarea cheltuielilor curente și restante de procedură (calculate pro rata, în funcție de ponderea activelor deținute în garanție de fiecare creditor în total pachet de active)", se menționează în documentul citat.

Și OMV Petrom, cu o creanță garantată de peste 55 milioane lei, deși a votat în favoarea modificării planului de reorganizare, a ținut să precizeze că "înțelege să se respecte programul de plăți aprobat prin planul de reorganizare inițial".

Cel mai mare creditor al Oltchim, totodată acționarul majoritar al companiei, Autoritatea pentru Administrarea Activelor Statului (AAAS), fosta AVAS, căreia combinatul îi datorează peste 1,2 miliarde lei și al cărei vot pozitiv a fost decisiv pentru aprobarea modificării planului de reorganizare, a ținut să precizeze că dorește să-și mențină deschise toate opțiunile.

"AAAS își menține ferm intenția de păstrare a modalităților alternative de recuperare a creanțelor prevăzute deja în planul de reorganizare din anul 2015 și aprobate deja de creditori ca alternative de realizare a planului de reorganizare, referitoare la conversia creanțelor creditorilor garantați și bugetari în acțiuni Oltchim, parțial sau integral, pe de o parte, și darea în plată a bunurilor imobile, terenuri și clădiri (libere de sarcini) către creditorii bugetari, în contul creanțelor pe care aceștia le au față de averea debitorului, pe de altă parte", este consemnat în procesul verbal.

Statul a mai încercat să convertească datoriile Oltchim în acțiuni, însă demersul său nu a fost acceptat de către Comisia Europeană. De asemenea, printre ultimele drafturi de acte normative elaborate de fostul Guvern Cioloș s-a numărat un proiect de OUG potrivit căruia AAAS căpăta posibilitatea legală de a prelua, prin dare în plată, active ale companiilor insolvente care îi datorează bani, cum ar fi Oltchim, în vederea stingerii datoriilor pe care acești agenți economici le au față de Autoritate. Mai recent, parlamentarii PSD au elaborat un proiect de lege prin care s-ar permite stingerea obligațiilor bugetare ale companiilor aflate în insolvență prin conversia acestor datorii în acțiuni.

În planul de reorganizare modificat, aprobat de creditori pe 6 martie, administratorii judiciari BDO și Rominsolv susțin că, deși investigația Comisiei Europene cu privire la potențialul ajutor de stat acordat Oltchim, declanșată în aprilie anul trecut, ar mai putea dura încă 6-12 luni, au obținut totuși de la Bruxelles o scrisoare de confort privind modalitatea de vânzare avută în vedere, respectiv pe pachete de active, iar contractele cu cumpărătorii acestora vor fi încheiate "cu amendamentul că decizia Comisei va fi în sensul neextinderii eventualei obligații de recuperare a ajutorului de stat dacă se respectă principiul discontinuității economice în procesul de vânzare”.

În decembrie anul trecut, creditorii Oltchim au aprobat desemnarea firmei americane de avocatură White&Case pentru a reprezenta compania în cadrul investigației derulate de Comisia Europeană. Aceeași firmă reprezintă Gabriel Resources, acționarul majoritar al Roșia Montană Gold Corporation (RMGC), în litigiul cu statul român pe marginea proiectului minier aurifer blocat de la Roșia Montană de la Centrul Internațional de Reglementare a Disputelor privind Investițiile de pe lângă Banca Mondială (ICSID) de la Washington.

Scrisoarea de confort a Comisiei Europene a fost emisă în ultima parte a lunii decembrie 2016 și a fost înregistrată la AAAS în februarie anul acesta. Pe lângă scrisoare, AAAS mai menționează ca argumente ale votului său în favoarea modificării planului de reorganizare o opinie formulată de Consiliul Concurenței, precum și un memorandum privind modificarea strategiei de reorganizare a Oltchim, aprobat de Guvern în ședința din 2 martie. Memorandumul nu apare pe lista actelor luate în discuție de Executiv în respectiva ședință.

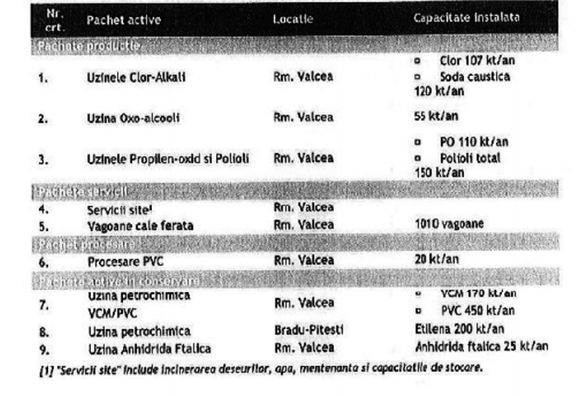

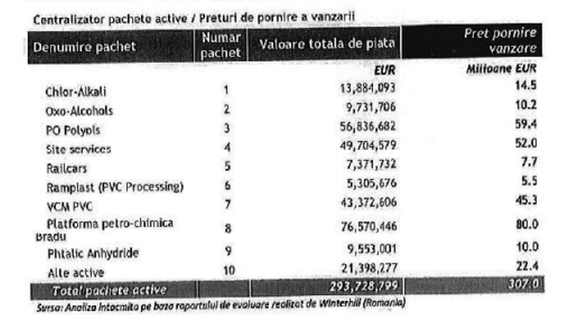

În 2016, statul român a scos Oltchim la vânzare pe nouă pachete de active. Planul de reorganizare al Oltchim prevede vânzarea combinatului pentru cel puțin 307 milioane euro, acesta fiind prețul cumulat de pornire al licitației.

Cel mai scump dintre pachetele de active scoase la vânzare este platforma petrochimică Bradu, cu un preț de pornire de 80 milioane euro, urmat de uzinele de propilen-oxid și polioli (59,4 milioane euro) și de "servicii site" (incinerare deșeuri, apă, mentenanță, capacități de stocare), cu preț de pornire de 52 milioane euro.

News.ro a relatat, în 19 ianuarie, că firmele care vor cumpăra activele Oltchim ar putea contribui la rambursarea ajutorului de stat primit de către combinat, în cazul în care Comisia Europeană decide că ajutorul a fost acordat ilegal și trebuie restituit, iar societatea Oltchim nu poate rambursa banii. Informațiile erau conținute într-un document pregătit de consultantul selectat pentru privatizarea Oltchim, AT Kearney Management Consulting SRL, și de administratorul judiciar BDO Business Restructuring SPRL, intrat în posesia News.ro.

"Cum o investigație a fost deschisă, există riscul ca o decizie de recuperare să fie adoptată, ceea ce prespupune ca ajutorul de stat să fie recuperat de la beneficiarul direct al ajutorului. Acesta va fi, în mod normal, compania care a primit ajutorul, adică Oltchim", se arată în document. Reprezentanții legali ai Oltchim au admis, joi, că în cele din urmă creditorii au acceptat să elimine riscul pentru cumpărători.

”Modificarea planului privește exclusiv metoda de vânzare a Oltchim SA (toate celelalte prevederi ale planului rămânând în vigoare), în sensul în care se va face ofertarea și vânzarea activelor pe pachete de active funcționale și nu prin metoda trasferului activelor și activității actuale pe Oltchim SPV, întrucât metoda inițial aprobată nu observă, în opinia Uniunii Europene, principiul discontinuității economice, fapt care atrage riscul recuperării presupusului ajutor de stat de la cumpărător”, se arată în document.

Reprezentanții Oltchim au menționat, joi, că ”procedura de vânzare inclusă în planul inițial conține elemente compatibile cu existența continuității economice, fapt care va determina extinderea recuperării ajutorului de stat de la potențialii cumpărători”. În plus, în varianta inițială de vânzare, era foarte probabil ca potențialii investitori să se retragă, considerând că tranzacția de achiziție este mult prea riscantă, ”împrejurare care ar determina imposibilitatea implementării planului de reorganizare aprobat, cu riscul evident al deschiderii procedurii falimentului împotriva Oltchim SA”, mai spun administratorii judiciari în document.

Într-un astfel de scenariu, creditorii societății se vor afla în situația de a nu mai putea încasa nici măcar sumele stabilite a le fi distribuite prin plan. ”Prin urmare, pentru eliminarea tuturor riscurilor sus-menționate, atât procesul de vânzare, cât și rezultatul acestuia trebuie să se facă cu observarea principiului discontinuității economice”, arată documentul.

Activele Oltchim vor fi scoase în continuare la vânzare grupate în pachete, iar ”procesul de vânzare se va desfășura într-o manieră transparentă și nediscriminatorie”. Principiile noii modalități de vânzare a activelor Oltchim arată că nu va exista nicio obligație de transferare a contractelor sau a salariaților. Iar datoriile societății debitoare rămân în sacina acesteia.

Până la termenul limită din 27 ianuarie, Oltchim a primit oferte neangajante din partea unor "operatori industriali" și a unor "investitori financiari", patru dintre ofertele primite acoperind pachetele operaționale, care includ activități de fabricare de produse chimice, în timp ce celelalte sunt doar pentru active, potrivit unui anunț al combinatului. În prezent, investitorii care au depus oferte se află în faza de due-dilligence (audit aprofundat) la Oltchim, urmând ca până în 24 martie să depună oferte definitive.

Oltchim a raportat pentru anul trecut un profit net de 11,4 milioane lei (2,5 milioane euro), după pierderi de 48,5 milioane lei în 2015, în timp ce cifra de afaceri a crescut cu 1,7%, la 754,8 milioane lei, arată rezultatele financiare preliminare. Ultimul an în care Oltchim a înregistrat profit din activitatea curentă a fost 2006.

Oltchim a intrat în procedură de insolvență la 30 ianuarie 2013, iar consorțiul format din Rominsolv SPRL și BDO Busines Restructuring SPRL a fost numit administrator judiciar. Compania este controlată de Ministerul Economiei, care coordonează AAAS, cu 54,8% din acțiuni.