Când tancurile rusești au pătruns în Ucraina, crizele datoriilor private, deși ascunse, erau deja în curs în multe părți ale lumii, ca urmare a perturbărilor economice cauzate de pandemia de COVID-19. Acum, războiul împinge și mai multe țări către crize similare.

Recuperarea după pandemie s-a reușit mereu în mod inegal. Analiza World Economic Outlook a Fondului Monetar Internațional arată că venitul pe cap de locuitor a atins un nou maxim în aproape 37% din economiile avansate în 2021. Ponderea scade la aproximativ 27% în țările cu venituri medii și sub 21% în țările cu venituri mici. Iar aceste disparități riscă să se adâncească.

La începutul pandemiei, multe țări au introdus moratorii asupra datoriilor, pentru a oferi gospodăriilor și întreprinderilor o amânare în plata ratelor la credite, într-un moment în care multe s-au confruntat cu o scădere bruscă a veniturilor, ce a făcut dificilă îndeplinirea obligațiilor. Moratoriile au fost însoțite adesea de politici care flexibilizat reglementările, permițând băncilor să nu reclasifice împrumuturile afectate într-o categorie de risc mai mare, așa cum se cere în mod obișnuit, și să evite astfel provizioanele mai mari de capital pe care le-ar presupune reclasificarea. Factorii politici au sperat că băncile vor folosi lichiditatea disponibilă pentru a continua să acorde împrumuturi.

Dar, deși au oferit o scutire temporară pentru debitorii privați și ar fi putut limita efectele perturbării timpurii a pandemiei, moratoriile nu au fost lipsite de dezavantaje. Politicile de toleranță au făcut mai dificilă pentru autoritățile de supraveghere bancară detectarea semnelor de avertizare timpurie a creșterii ratelor de nerambursare a creditelor. Iar aceasta a dus la o problemă ascunsă, dar potențial dezastruoasă: cea a creditelor neperformante (NPL).

Odată cu încetarea moratoriilor de urgență în multe țări, gospodăriile și întreprinderile vulnerabile, în special firmele mici și mijlocii, se confruntă cu situația în care nu își mai pot permite rambursarea împrumuturilor. Acest lucru amenință să conducă la un val de incapacități de plată, cu implicații de amploare pentru redresarea economică, în special în țările cu venituri mici și medii, care se luptă deja să revigoreze creșterea.

Mai este timp pentru a limita pagubele. Dar pentru aceasta actorii din sectorul privat și public trebuie să recunoască problema și să o gestioneze eficient, înainte de a izbucni o criză totală. Până acum, pare să existe puțin apetit pentru tipul de transparență pe care situația l-ar cere. De fapt, conform datelor pe care instituțiile financiare le-au furnizat FMI, problema pane să nu existe: ratele NPL au rămas constante între 2019 și 2020, într-un eșantion mare de economii avansate și emergente care au adoptat politici de toleranță.

Datele de la Institutul de Economie Mastercard, care acoperă 165 de țări, spun, însă, o poveste foarte diferită: falimentele au crescut cu aproape 60% în 2020 față de nivelul de referință de dinaintea pandemiei (2019). Deși situația s-a îmbunătățit în 2021, aproximativ 15% dintre țări, majoritatea cu venituri mici și medii, au înregistrat în continuare creșteri ale falimentelor în afaceri.

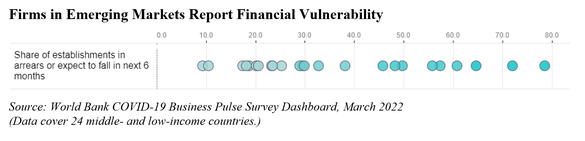

Sondajul Băncii Mondiale Pulse Enterprise, care acoperă 24 de țări cu venituri mici și medii, prezintă o imagine la fel de tulbure. Graficul de mai jos, din ianuarie 2021, arată că 40% dintre întreprinderile chestionate se așteptau să aibă restanțe în termen de șase luni, inclusiv peste 70% dintre firmele din Nepal și Filipine și peste 60% dintre firmele din Turcia și Africa de Sud.

Pe măsură ce mai multe guverne renunță la moratorii, riscurile vor crește. Dacă trecutul este un ghid, putem anticipa că creșterea creditelor neperformante va duce la scăderea împrumuturilor noi, deoarece instituțiile financiare vor încerca să evite depășirea cerințelor de capital si vor deveni mai reținute în asumarea riscurilor. O criză a creditării nu numai că ar împiedica redresarea economică, dar ar exacerba și inegalitatea, afectând în mod disproporționat împrumuturile către comunitățile cu venituri mici și întreprinderile mai mici.

În cazul în care unul sau mai mulți creditori de importanță sistemică nu ar dispune de capitalul necesar pentru a-și acoperi pierderile, este posibil ca guvernele să fie nevoite să intervină pentru a le recapitaliza. Acest lucru ar putea însemna pur și simplu transferul problemei solvabilității către sectorul public, într-un moment în care guvernele se confruntă deja cu povara datoriilor și cu bugete tensionate.

Războiul Rusiei împotriva Ucrainei agravează riscurile prin intensificarea presiunilor inflaționiste și subminând redresarea în multe economii de piață emergente. Impactul războiului este deosebit de acut în Asia Centrală, unde băncile sunt foarte expuse la instituțiile financiare rusești și sunt conectate între ele prin fluxuri mari de remitențe transfrontaliere. Noile controale de capital și valutare creează, de asemenea, riscuri pentru instituțiile financiare.

Este timpul să recunoaștem și să abordăm această criză ascunsă. Raportul 2022 al Băncii Mondiale privind Dezvoltarea Mondială prezintă pași concreți pe care îi pot lua factorii de decizie. În primul rând, țările trebuie să sporească transparența bilanțurilor din sectorul financiar. Sunt esențiale practici clare și consecvente pentru raportarea calității activelor, aplicate printr-o supraveghere eficientă. Instituțiile financiare trebuie, de asemenea, să își dezvolte capacitatea de a gestiona creditele neperformante, astfel încât o creștere a ratelor de nerambursare să nu împiedice continuarea creditării.

De asemenea, țările ar trebui să stabilească sau să îmbunătățească mecanisme legale de insolvență, inclusiv opțiuni hibride extrajudiciare care implică acorduri de conciliere și mediere. Astfel de sisteme – care lipsesc în multe economii de piață emergente și în curs de dezvoltare – pot grăbi soluționarea problemelor și pot limita daunele aduse sectorului financiar. Procedurile accesibile și ieftine de soluționare a datoriilor care reduc amploarea implicării instanțelor în restructurare sunt deosebit de importante pentru microîntreprinderi, IMM-uri, precum și pentru antreprenori și persoane fizice.

În fine, autoritățile de reglementare și creditorii trebuie să se asigure că gospodăriile și întreprinderile își păstrează accesul la credit. Un mediu economic excepțional de incert, împreună cu o lipsă de transparență cu privire la situația financiară a debitorilor, a crescut riscurile și a redus eficacitatea metodelor tradiționale de măsurare a acestora. Creditorii trebuie să exploreze abordări noi, bazate pe tehnologie, pentru gestionarea riscurilor și furnizarea de împrumuturi, activate de reglementările guvernamentale revizuite care sprijină inovația și asigură protecția consumatorului și a pieței.

Experiența a arătat că problemele legate de calitatea împrumuturilor nu se rezolvă de la sine. Dacă nu sunt abordate în timp util, continuă să crească, ceea ce implică costuri mai mari pentru sistemul financiar și pentru economia reală. Dacă nu ținem cont de această lecție, problema creditelor neperformante ascunse va deveni în curând imposibil de ignorat.

Carmen M. Reinhart este economist șef al Grupului Băncii Mondiale.

Leora Klapper este economist principal al echipei de cercetare în sectorul financiar și privat al Grupului de cercetare pentru dezvoltare de la Banca Mondială.

Copyright: Project Syndicate, 2022.