Economiștii așteaptă ca Banca Națională a României să majoreze dobânda cheie la ședința de politică monetară de astăzi, la 6% pe an. Banca centrală ar urma să reducă astfel pasul de majorare a dobânzilor cu speranța că inflația va scădea în perioada următoare după vârful din vară, în timp ce economia ar urma să încetinească substanțial pe fondul creșterii prețurilor la energie.

BNR va majora dobânda cheie cu 0,5 puncte procentuale, la 6%, arată estimarea mediană a analiștilor economici chestionați de Bloomberg. Ar fi a doua ședință la rând în care banca centrală pune frână creșterilor de dobânzi – în iulie a crescut cu 1 pp, apoi în august a încetinit la 0,75 pp, deși piața aștepta o majorare de 1 pp.

Analiștii se așteaptă ca BNR să se întâlnească cu inflația pe parcurs, pe măsură ce dinamica prețurilor de consum scade, și să nu alerge după ea cu dobânzi foarte ridicate, așa cum a făcut Banca Ungariei, care a ajuns cu rata cheie la 13% pe an.

”Odată ce inflația a arătat că intră pe un platou, banca centrală a semnalizat un pas mai lent pentru creșterea ratei cheie în viitor, țintind o încheiere a ciclului de creștere a dobânzilor în tandem cu băncile centrale din regiune, deși a rămas în urma lor în ultimul an”, arată economistul șef al BCR, Ciprian Dascălu, într-un raport.

Banca centrală a Cehiei a terminat cu creșterea dobânzilor și a ajuns cu rata cheie la 7% (cu inflația la 17,2% în august), în timp ce Banca Poloniei, care are ședință tot miercuri, este așteptată să crească cu încă 0,25 pp rata cheie la 7% (la o inflație de 17,2% în septembrie).

ING Bank crede că inflația din România a atins vârful în august la 15,3%, dar că șansele ca datele pe septembrie să arate o inflație mai mare nu sunt de ignorat – estimarea băncii olandeze este că inflația va atinge 15,2%. Din octombrie ar urma să intre în calcul efectele de bază puternice (inflația mai mare din toamna anului trecut începe să iasă din datele curente) astfel că rata ar urma să scadă cu câte 1 punct procentual în fiecare lună și să ajungă la 13,6% la finele anului și până la finele anului următor să scadă treptat până la 7%.

Erste așteaptă ca inflația să scadă în septembrie la 15,2% și rata inflației de bază să crească cu 0,4 puncte procentuale la 11,6%, în timp ce prognoza băncii centrale arată că inflația va scădea la 15,1% la finele lui septembrie și apoi la 13,9% la finalul anului, cu rata inflației de bază la 11,1% în septembrie și va crește ușor până la 11,4% până la finele lui 2022.

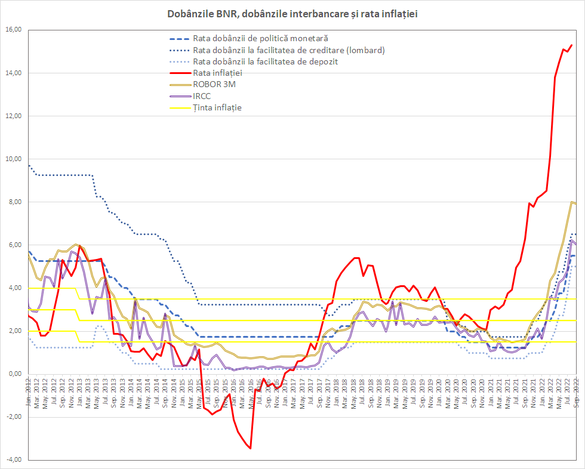

Atât ING cât și Erste așteaptă o creștere de 0,5 pp ratei cheie la ședința din 5 octombrie și apoi o creștere de 0,25% în noiembrie – rata cheie ar ajunge la 6,25%. Rata facilității de creditare (Lombard) ar urca însă la 7,25% la finele toamnei, aceasta fiind considerată și cea mai relevantă rată pentru piață de către analiști, în condițiile în care băncile se află într-un deficit de lichiditate față de BNR și se finanțează prin credit Lombard, ceea ce contribuie la creșterea dobânzilor interbancare – în ultima lună media dobânzilor la depozitele interbancare (pe baza cărora se calculează IRCC) a fost de 6%, în timp ce media ROBOR la 3 luni a fost de aproape 8%.

UniCredit se așteaptă ca BNR să încheie ciclul de creștere a dobânzilor la 6%, cu două creșteri în ședințele din octombrie și noiembrie, și să mențină acest nivel și în 2023, deși estimează că inflația va rămâne deosebit de ridicată, la 14,6% la finele anului curent și la 8,4% la finele lui 2023. Banca italiană vede o decelerare puternică a creșterii economice anul viitor la 1% de la circa 6,4% în acest an, pe fondul impactului prețurilor ridicate la energie, și crede arată că o recesiune tehnică nu poate fi evitată în trimestrul al patrulea din 2022 și primul trimestru din 2023.

Situația este critică pentru companiile care folosesc intensiv energie cum sunt cele din industria chimică și metalurgică, arată UniCredit în raportul trimestrial, care notează totodată că fabricarea de produse din lemn, de alimente și de materiale de construcții a scăzut abrupt în vară, în timp ce industrii care exportă producția, precum cea auto, se străduiesc să-și revină.

ING se așteaptă la o creștere economică de 6,6% în acest an (revizuită în jos de la 7%) și nu exclude o contracție în cel puțin unul din ultimele două trimestre. Pentru anul următor banca arată că estimarea de creștere de 3% începe să arate optimistă.

”Pe frontul macro pe măsură ce economia zonei euro încetinește rapid și probabil este deja în recesiune și majoritatea estimărilor pentru 2023 arată deja o contracție a PIB de diferită amploare (estimarea ING este de -0,8%), credem că capacitatea României de a se apăra de aceste evoluții externe este limitată”, arată economistul șef al ING România Valentin Tătaru, într-o notă a băncii.

O economie în încetinire este un argument pentru BNR să nu crească prea mult dobânzile pentru a nu frâna și mai mult cererea de consum și investițiile finanțate prin credit. De altfel, banca centrală a menționat în ultimele comunicate perspectivele încetinirii dinamicii economice (deși datele oficiale din prima jumătate a anului au contrazis așteptările BNR), ceea ce ar atrage după sine scăderea excesului de cerere din economie.

Inflația a ieșit din intervalul țintă de 1,5-3,5% încă din primăvara lui 2021, în timp ce BNR a reacționat cu primele creșteri de dobânzi abia în toamna anului trecut, când a majorat rata cheie cu 0,25 pp la 1,5%, după ce o dusese la un minim istoric în timpul pandemiei COVID 19. Din primăvara acestui an rata, pe măsură ce lichiditatea din piață s-a înrăutățit, ROBOR la 3 luni, care se folosește în continuare la calculul ratelor variabile pentru multe credite, a ieșit din intervalul din jurul ratei cheie și a urcat la peste 8% în august.

Dobânzile medii la depozitele noi în lei au crescut la 6,9% (cel mai ridicat nivel din ultimii 12 ani), de la circa 1% în vara lui 2021, în timp ce dobânda la creditele noi în lei a crescut cu aproape 4 puncte procentuale la 9,2% (cel mai mare nivel din ultimii 9 ani). Pentru consumatorii cu credite în derulare au venit noi creșteri de dobânzi de la 1 octombrie și vor urma noi majorări de la începutul anului viitor. Față de anul trecut diferențele în rata lunară pentru creditele ipotecare pe termen lung ajung la 50-80% în funcție de tipul împrumutului.

O nouă majorare a dobânzilor de către BNR ar pune presiune pe ratele interbancare, mai ales dacă este combinată cu o ieșire pe termen mai îndelungat a capitalurilor de pe piețele emergente care să pună presiune pe leu, așa cum s-a întâmplat în ultimele săptămâni. O scădere a inflației și o calmare a piețelor, ar putea convinge BNR să relaxeze condițiile de lichiditate, ceea ce ar duce la scăderea ratelor interbancare.