Proiectul Neptun Deep, obiectul deciziei finale de investiție anunțată săptămâna trecută de către cei doi concesionari, OMV Petrom și Romgaz, le va aduce acestora o rată internă a rentabilității (IRR) de minimum 12% pe întreaga durată de exploatare, rată calculată la un preț de hub (de pe principala bursă europeană, cea olandeză TTF) al gazelor de 25-30 euro/MWh (aproximativ 125-150 lei/MWh).

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Procentul de 12%, anunțat de conducerea OMV Petrom, este identic cu cel avansat încă din noiembrie 2019 de Rainer Seele, fostul CEO al principalului acționar al Petrom, grupul austriac OMV. Chestionat la acea dată în legătură cu datele financiare ale proiectului offshore din România, CEO-ul OMV a precizat că grupul austriac a promis piețelor financiare o rată internă a rentabilității (IRR) de 12%, iar Neptun Deep trebuie să îndeplinească această condiție.

Procentul este însă unul inferior celui pe care fostul acționar și operator al proiectului, gigantul american ExxonMobil, îl promitea acționarilor, de 20%.

“Este o diferență de profitabilitate a volumelor de gaze pe care le producem. Acesta este motivul pentru care ne vom concentra pe investițiile din upstream care să aducă valoare investitorilor la o varietate cât mai largă de prețuri. De aceea le garantăm investitorilor o profitabilitate de 20% în upstream”, declara, în luna august a anului 2018, Neil Hansen, vicepreședinte al Exxon, companie care la acea dată nu-și vânduse participația către Romgaz.

Cu alte cuvinte, dacă toate celelalte date rămâneau aceleași (în special cheltuielile de capital), pentru a lua o decizie de investiție favorabilă, Exxon ar fi avut nevoie ca prețul mediu al gazului pe perioada de exploatare să se situeze undeva în jurul cifrei de 40 de euro/MWh. Numai că dacă Exxon ar fi rămas operatorul Neptun Deep și cheltuielile de capital s-ar fi redus, de la actualul nivel estimat de 4 miliarde de euro, ceea ce ar fi dat în jos și prețul la care ar fi fost atinsă rata internă a rentabilității de 20%. Ca gigant petrolier, Exxon ar fi avut o altă forță de negociere cu subcontractorii, cu care are deja semnate contracte pe întreg globul, spre deosebire de OMV Petrom, care se află la prima exploatare de gaze în ape adânci.

Rata internă a rentabilității este rata dobânzii primite pentru o investiție, și este calculată luând în considerare cheltuielile (CAPEX, OPEX, etc - valori negative) și încasările (vânzări de gaze - valori pozitive) care apar la perioade regulate.

În cazul Neptun Deep, aceasta este calculată luând în calcul inclusiv întreaga investiție viitoare estimată până la declanșarea producției, aproximativ 4 miliarde de euro, dar și investiția deja efectuată (de peste 1,5 miliarde euro).

“În ceea ce privește rata internă a rentabilității (IRR) de 12%, am menționat în strategia noastră că aceasta este de minimum 12% și am vrut să confirmăm că, pe baza întregului ciclu, acest proiect se situează peste 12%. Da, într-adevăr, 12% este calculat cu un preț de hub de 25 până la 30 euro/MWh. Facem o mulțime de scenarii în ceea ce privește prețul, însă pot confirma că, la un preț de hub de aproximativ 25-30 euro, ajungem la o rată a rentabilității de peste 12%”, a declarat Alina Popa, directorul financiar al companiei.

În momentul anunțării adoptării deciziei de investiție, cele 2 companii, OMV Petrom și Romgaz, au precizat și o estimare a costului unitar de producție, de 3 dolari pe baril echivalent petrol (bep) sau 1,76 dolari/MWh, pentru durata de viață a zăcământului. Profit.ro a precizat, la acel moment, că acesta exclude redevențele, taxarea suplimentară, deprecierea și cheltuielile de explorare, fapt confirmat de CEO-ul OMV Petrom, Christina Verchere.

Costul de 3 dolari pe baril este “costul operațional (OPEX) legat de OMV Petrom și de funcționarea echipamentelor. OPEX-ul acoperă doar partea operațională. Nu include redevențe, nu include depreciere sau altceva de genul acesta, deci este un cost cu totul diferit față de cheltuielile de capital (CAPEX)”, a explicat Verchere.

În cazul zăcămintelor offshore, spre deosebire de cele onshore, CAPEX-ul este net superior OPEX-ului, fiind principalul cost a unui proiect de tipul Neptun Deep.

În prezent, prețul gazului pe bursa olandeză TTF este de aproximativ 32 euro/MWh în pofida diminuării semnificative a livrărilor de gaze rusești, peste cel necesar pentru ca rata internă de rentabilitate să se situeze peste 12%. Numai că cele 2 companii, OMV Petrom și Romgaz, au nevoie de un preț mediu de 25-30 euro/MWh în perioada 2027-2047.

Iar perspectivele nu par în favoarea lor. În prezent asistăm la o distrugere a cererii de gaze la nivelul Uniunii Europene și nu este clar dacă aceasta se va stopa sau dacă ea va accelera, stimulată și de politicile ecologiste ale Bruxelles-ului.

Pe partea de ofertă, în regiune vor apărea concurenți puternci, Turcia, care deja a declanșat producția în Marea Neagră, dar și Azerbaidjanul, cu care mai multe state europene, inclusiv România, chiar prin Romgaz, au semnat contracte. Totodată, există posibilitatea încetării războiului din Ucraina până în 2027 și a reluării livrărilor de gaze rusești către Europa, chiar dacă nu la nivelul din trecut.

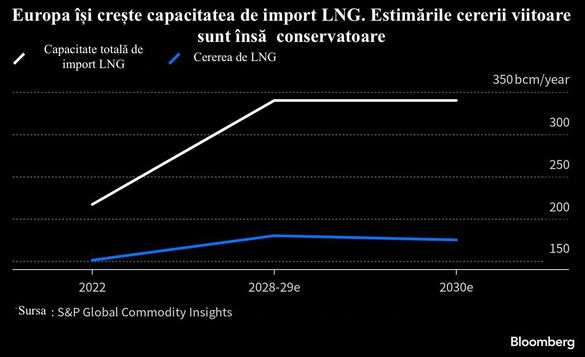

În plus, Europa a investit masiv în construcția de infrastructură necesară importului de gaz natural lichefiat pentru a evita o criză energetică paralizantă, însă este posibil ca planurile sale să fi mers prea departe. Potrivit Bloomberg, dacă toate terminalele planificate vor fi construite, inclusiv unul în România, de către Romgaz, există riscul ca, în urma reducerii cererii cauzată de procesul de decarbonizare, infrastructura de miliarde de euro să se transforme pe termen lung într-o serie active neutilizate, care însă vor fi achitate din banii contribuabililor europeni.

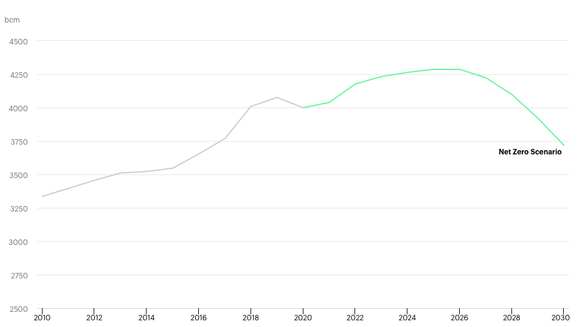

Principala îngrijorare din prezent este lipsa cererii pe termen lung. Uniunea Europeană ar putea reduce consumul de gaze cu aproape 45% până în 2030, pe măsură ce se îndreaptă către surse de energie regenerabilă, conform unui scenariu prognozat de AIE. Iar cererea (și prețul, probabil) va atinge vârful în 2026, după care începând cu 2027, anul începerii producției în Neptun Deep, aceasta să scadă.

Evoluția cererii de gaze din UE, potrivit Agenției Internaționale pentru Energie