PSD propune un impozit de 40% pentru marile salarii, 90% pentru pensiile speciale și un sistem progresiv de deduceri pentru salariile sub 4.500 lei, pentru ca la nivelul salariului minim să se ajungă la impozit 0%.

În acest sens, PSD va supune spre dezbatere în coaliție de guvernare următoarele propuneri:

1) Supraimpozitarea cu 40% a sumelor din veniturile salariale din sistemul bugetar care depășesc salariul Președintelui României;

2) Supraimpozitarea în două trepte a pensiilor speciale, respectiv o cotă de impozitare de 40% pentru suma care depășește pragul 9.000 de lei (cinci pensii medii nete) și de 90% pentru ceea ce depășește 18.000 lei (10 pensii medii nete);

3) Aplicarea unui sistem progresiv de deduceri pentru salariile sub 4.500 de lei, astfel încât, la nivelul salariului minim să se ajungă la un impozit de 0%;

4) O contribuție pentru Sănătate și Educație de 0,5% din cifra de afaceri plătită de companiile care au venituri anuale de peste 100 de milioane de euro. Măsura va avea caracter temporar, aplicându-se pe o perioadă limitată de doi ani.

Totodată, PSD se opune scăderii pragului pentru încadrarea IMM-urilor de la 1 milion de euro la 67.000 de euro venituri, cum a propus fosta guvernare atunci când a negociat Planul Național de Redresare și Reziliență al României, mai indică sursa citată.

Cel puțin în prima fază, acest prag nu poate fi mai mic de 500.000 de euro, astfel încât cea mai mare parte a acestor companii să continue să beneficieze de un regim fiscal favorabil (impozit de 1% din cifra de afaceri), care să le permită dezvoltarea economică. În prezent, circa 100.000 de IMM-uri au o cifră anuală de afaceri cuprinsă între 67.000 de euro și 500.000 de euro, mai spune sursa menționată.

Restricționarea unor activități pe microîntreprindere, cum sunt cele de consultanță, precum și impozitarea dură a câștigurilor din jocuri de noroc au intrat în ultimele zile pe lista de măsuri fiscale pregătite de autorități, au declarat anterior surse guvernamentale pentru Profit.ro. De asemenea, PSD susține, în negocierile din interiorul coaliției, un mecanism de impozit redus și deduceri pentru persoanele cu venituri mici și medii, care ar putea porni chiar de la impozit de 0% la salariul minim, dar și introducerea unei taxe pe cifra de afaceri, redenumită contribuție pentru sănătate și educație. În timp ce mecanismul de impozit redus și deduceri nu a fost definitivat încă, la taxa pe cifra de afaceri, susținută de PSD și UDMR, se caută o variantă care să fie acceptată și de PNL.

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Restricționarea unor coduri CAEN pe microîntreprindere, coborârea plafonului la 500.000 de euro de anul următor și eliminarea regimului de micro fără angajat (3% impozit pe venit față de 1% la cele cu cel puțin un angajat) pot forța posesorii a sute de mii de microîntreprinderi, inclusiv persoane care foloseau acestă formă de organizare pentru a evita povara fiscală ridicată pe muncă, să treacă la alte tipuri de impozitare.

În cazul impozitării clădirilor, cum a anunțat Profit.ro, planul este să se treacă de la impozitul în funcție de zonă și materialele de construcție folosite la impozitul pe valoarea proprietății stabilită în funcție de grila notarială. În acest caz, în timp ce în București impozitul pe locuință ar crește astfel, probabil, cu până la 60% (63% pe un caz calculat de Profit.ro), iar în alte orașe cu prețuri mari la case ar rezulta, de asemenea, majorări, în orașele cu piețe imobiliare neatractive, impozitele ar putea chiar să scadă. Chiar și cu astfel de majorări, impozitele pe clădiri ar rămâne destul de mici.

În ceea ce privește trecerea la impozitare progresivă, PSD pare să fi renunțat pentru acest moment să mai susțină măsura și consideră că actuala fază de consolidare fiscală este necesară, ca un pas care s-ar putea face către impozit progresiv ulterior, astfel că subiectul poate să apară din nou în anii următori.

Toate măsurile menționate au ca moment de aplicare începutul anului 2023, cu excepția majorării accizei la țigări, anunțată de Profit.ro și care intră în vigoare din iulie anul acesta. Măsurile sunt pregătite de experți ai partidelor din Coaliție, dar decizia finală va fi luată de liderii partidelor politice care formează Coaliția.

Pachetul de măsuri fiscale ar urma să aibă un impact de 1,2-1,5% din PIB, probabil în funcție de aplicarea sau nu a taxei pe cifra de afaceri. Conform ministrului Finanțelor, aceasta ar trebui considerată, de fapt, o contribuție a respectivelor companii la sistemele de pensii și sănătate.

Taxa pe cifra de afaceri - 0,5% și redenumită contribuție pentru educație și sănătate

Aceasta este cea mai controversată măsură și cu cele mai multe modificări față de varianta prezentată inițial de Profit.ro, deși alte modificări fiscale pregătite, precum cele la veniturile obținute din alte surse decât salariile și cele la microîntreprinderi, au un impact cel puțin la fel de mare.

Profit.ro a anunțat recent intențiile privind taxa de 1% pe cifra de afaceri. În negocierile din cadrul coaliției de guvernare, taxa este susținută de PSD și UDMR, dar contestată de PNL. Discuțiile pe această temă nu s-au încheiat, astfel că ar putea avea loc modificări.

În discuție este și modul de aplicare. PSD susține aplicarea acesteia companiilor cu afaceri de peste 100 de milioane de euro care nu achită impozit pe profit de cel puțin 0,5% din cifra de afaceri.

Taxa de solidaritate nu este o temă nouă, ci a mai fost susținută de PSD și UDMR și la finalul anului trecut, în contextul negocierilor pentru bugetul pe 2022.

Microîntreprinderi - se restricționează pe micro consultanța și alte coduri CAEN, plafonul va fi redus, dispare microfirma fără angajați și cu 3% cotă, iar numărul de microfirme deținute de același beneficiar va fi limitat

Varianta inițială a modificărilor la micro prevedeau reducerea plafonului la 500.000 de euro în 2023, la 300.000 euro în 2024 și la 100.000 euro în 2025. A rămas în picioare doar reducerea de 500.000 de euro din 2023, dar la care se vor adăuga restricții privind desfășurarea unor activități pe microîntreprinderi.

Firmele au acum un regim preferențial de impozitare - dacă doresc să opteze - de microîntreprindere, cu cote de 1% pe venit, dacă au cel puțin un angajat, și 3% pe venit, fără angajați, în timp ce, la impozitarea pe profit, cota este de 16% din profit. Pentru a se încadra la microîntreprindere, veniturile trebuie să nu depășească 1 milion de euro pe an.

În prezent, sunt circa 265.000 de microîntreprinderi care nu au niciun angajat.

Pentru unele firme, regimul de microîntreprindere este foarte avantajos pentru a plăti mai puțin la stat. De asemenea, sunt multe persoane care efectiv lucrează pe microîntreprindere pentru a evita povara fiscală mult mai mare, de peste 40% la salarii.

Experții coaliției propun reducerea plafonului la microîntreprinderi la 500.000 de anul următor, măsură însoțită de o restricționare pentru anumite activități, cele care sunt considerate a fi în general folosite pentru a evita fiscalitatea ridicată pe muncă.

Printre codurile CAEN care vor fi restricționate sunt consultanța, activități legate de bursă și activități bancare. Astfel de restricții au mai fost în trecut, dar au fost eliminate de către politicieni.

Va fi eliminat regimul cotei de 3% la firme fără angajați, ceea ce înseamnă că nu vor mai exista microîntreprinderi fără cel puțin 1 angajat.

O altă restricție care ar urma să fie impusă este limitarea numărului de microîntreprinderi care au același beneficiar, astfel încât să fie evitată fragmentarea afacerilor mai mari pe micro doar pentru a beneficia de impozitare mai avantajoasă. Limitarea ar putea fi, de exemplu, la trei microîntreprinderi.

Reducerea numărului de microîntreprinderi este asumată de autoritățile române în cadrul Planului Național de Redresare și Reziliență (PNRR). Comisia Europeană a transmis României în negocierile pentru PNRR că numărul de micro trebuie redus, pentru că bugetul statului pierde bani prin acest regim. Modul în care urma să se implementeze reducerea numărului de micro a rămas la decizia autorităților române.

O variantă anterioară de măsuri, prezentată de Profit.ro, prevedea coborârea plafonului la microîntreprideri și mai jos de 500.000 de euro, la 300.000 de euro în 2024 și la 100.000 de euro în 2025. Aceste două praguri suplimentare nu mai sunt luate, cel puțin pentru moment, în calcul.

În cadrul negocierilor, se pare că s-a renunțat la ideea coborârii plafonului mai jos de 500.000 de euro, urmând ca numărul de microîntreprinderi să fie redus prin restricționarea muncii pe micro.

Se majorează impozitul pentru câștigurile din jocuri de noroc, posibil la 40%

Potrivit informațiilor Profit.ro, se are în vedere majorarea cotei de impozitare a câștigurilor din jocuri de noroc la 40%. Acest nivel ar viza toate câștigurile obținute și ar putea fi unul care să reducă interesul în rândul persoanelor care practică jocuri de noroc.

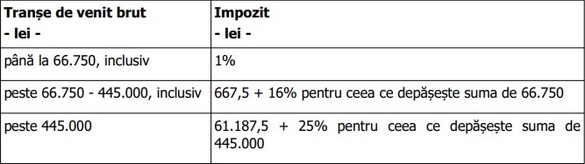

În prezent, cotele de impozitare sunt de 1%, 16% și 25%. La un premiu de 500.000 de lei, se va plăti 1% pentru partea de până la 66.750 lei inclusiv, 16% pentru segmentul din premiu aflat între 66.750 lei și 445.000 lei, precum și 25% pentru partea din premiu care trece de 445.000 de lei.

O variantă inițială avută în vedere în cadrul negocierilor era pentru o cotă unificată de 20%.

Sursă tabel: ANAF

O povară fiscală mai redusă pentru persoanele cu venituri mici - măsură susținută de PSD, încă nu a fost definitivată

PSD susține o propunere de reducere a poverii fiscale asupra persoanelor cu salarii mici și deduceri în zona de salariu mediu brut, posibil înspre 6.000 de lei brut.

Dacă în cazul celor cu venituri mici se are în vedere reducerea impozitului, pornind chiar de la o eliminare a impozitului pe salariul minim, de la un nivel apropiat de salariul mediu pe economie ar urma să se aplice un sistem de deduceri, cum ar fi pentru cheltuieli cu asigurare medicală privată, pensie privată sau costuri cu grădinița/creșa copiilor.

Rămîne de văzut care va fi varianta finală agreată de coaliție, la ce niveluri vor fi stabilite pragurile de impozitare pentru persoanele cu venituri mici și ce deduceri vor fi disponibile pentru cei din zona de venit mediu.

Reducerea facilităților pentru constructori, industria alimentară și agricultură - plafonul până la care salariile sunt scutite de impozit și contribuții coboară de la 30.000 de lei pe lună, posibil la 10.000 de lei pe lună. Revine treptat contribuția la CASS (sănătate)

În varianta anterioară a măsurilor pregătite, plafonul pentru aplicarea facilităților urma să coboare de la 30.000 de lei pe lună la 15.000 de lei pe lună, dar acum a fost negociat mai jos, la 10.000 de lei pe lună.

Măsurile nu vor avea un impact foarte puternic asupra companiilor din domeniile respective, întrucât o bună parte a salariilor nu depășesc, probabil, 10.000 de lei brut (din care netul, cu facilitățile de impozitare, se poate situa la circa 8.000 de lei).

Coaliția ar urma să scadă plafonul până la care salariile angajaților din sectorul contrucțiilor, agriculturii și industriei alimentare sunt scutite de impozit și contribuții, de la 30.000 de lei, în prezent, la 10.000 de lei.

De asemenea, se are în vedere ca din 2025, etapizat anual, angajații din domeniile respective, în prezent scutiți, să înceapă să plătească contribuții CASS, de 5% în primul an, 7% în al doilea și de 10% în 2028. 10% este cota standard acum pentru un angajat.

În prezent, angajații companiilor din construcții sunt scutiți de impozitul de 10%, de contribuția la sănătate de 10% și de contribuția la Pilonul II, de 3,75% în prezent.

Facilitățile au fost prevăzute de autorități să țină până în 2028. În PNRR este prevăzută eliminarea graduală a facilității pentru angajații din construcții, dar autoritățile au replicat-o și în agricultură/industria alimentară.

Chiar dacă în PNRR este asumată eliminarea facilităților din 2025 până în 2028, apetitul PSD pentru astfel de măsuri este unul redus.

Sume mai mari de plată pentru activități independente, profesii liberale, alte surse

În prezent, pentru veniturile din alte surse decât salariile, sunt datorate, în general, impozitul pe venit de 10% și contribuții de asigurări dacă venitul pe an depășește pragul de 12 salarii minime brute pe economie (12X2.550 lei pentru 2022, dar măsura se va aplica din 2023). Contribuțiile obligatorii se achită la nivelul salariului minim.

Experții Coaliției au pregătit introducerea a două noi plafoane, de 6 salarii minime și de 24 de salarii minime

Noul sistem va funcționa în modul următor:

- Persoanele cu venituri anuale sub 6 salarii minime nu vor datora contribuții.

- Cei cu venituri cuprinse între 6 și 12 salarii minime brute vor datora contribuții calculate la nivelul a 6 salarii minime brute.

- Persoanele cu venituri cuprinse între 12 și 24 de salarii minime brute vor datora contribuții la nivelul a 12 salarii minime

- Persoanele cu venituri care depășesc 24 de salarii brute vor datora contribuții la nivelul a 24 de salarii brute pe economie.

Sistemul va permite statului să încaseze mai mulți bani. Astfel, va lua bani de la cei cu venituri între 6 și 12 salarii, de la care acum nu ia contribuții în mod obligatoriu, iar de la cei cu venituri de peste 24 salarii va încasa mai mult, întrucât aceștia vor achita contribuții la nivelul de 24 de salarii brute pe an, nu la 12 salarii, cum plătesc în prezent.

Se reduce plafonul maxim al normei de venit la 25.000 de euro

O altă măsură care vizează persoanele cu activități independente este diminuarea plafonului maxim pentru încadrarea la norma de venit, de la 100.000 de euro la 25.000 de euro.

În prezent, venitul net anual din activități independente se poate determina în sistem real, pe baza datelor din contabilitate, sau pe normă de venit. În cazul normei de venit, la stabilirea acestuia se utilizează normele de venit de la locul desfășurării activității. Impozitul se calculează prin aplicarea cotei de 10% asupra normei de venit. Normele anuale de venit sunt disponibile pe site-ul ANAF.

Măsura ar avea ca scop să aducă mai mulți bani la buget de la persoane care folosesc acest sistem și obțin venituri ridicate.

82% dintre PFA au venituri sub 25.000 de euro pe an. Potrivit consultantului fiscal Cornel Grama, această măsură ar viza, în principal, veniturile obținute de IT-iști și de dezvoltatori imobiliari.

Impozitarea clădirilor (apartamente, case) - În București ar urma o creștere de până la 60%. De creșteri ar avea parte și orașe precum Cluj-Napoca și Timișoara, dar ar putea fi și scăderi, în orașe mici și la sate

Coaliția va revizui și impozitarea locuințelor. Trebuie punctat că acești bani sunt încasați de către autoritățile locale.

Cum, în prezent, cam toate primăriile, inclusiv în București, au stabilite cotele de impozitare aproape de nivelul minim prevăzut de legislație, autoritățile locale nu vor avea cum să atenueze majorarea impozitelor, dar vor putea crește cotele astfel încât acolo unde s-ar ajunge la scăderi, acestea să nu aibă loc și să nu le fie afectate veniturile primăriei.

Noul tip de impozitare va avea însă în vedere valoarea din grila de la notar.

În București, Cluj-Napoca și alte orașe cu piață imobiliară puternică, impozitele cel mai probabil vor crește, în timp ce în orașele cu evoluție mai slabă sau la sate, impozitul pote să scadă.

La București, de exemplu, cota de impozitare pentru persoane fizice este de 0,1%, aproape de nivelul minim de 0,08%.

În prezent, impozitarea este identică în toată țara, baza impozabilă fiind stabilită, potrivit Codului Fiscal, în funcție de rangul localității în care se află proprietatea, de materialele din care este construită și de zona în care este amplasată în cadrul localității.

Calcule Profit.ro

Potrivit calculelor Profit.ro, pentru un apartament de trei camere din sectorul 3, cu o valoare de impozitare în prezent de 151.000 de lei, este plătit acum un impozit de 0,1%, reprezentând 151 lei. Cota minimă este de 0,08%, dar în București se aplică, de obicei, 0,1%.

Pe grila notarială, apartamentul respectiv apare încadrat la o valoare minimă de 49.820 euro (246.240 lei), chiar și aceasta sub prețul pieței. O aplicare a cotei actuale de 0,1% la valoarea din grila notarială conduce la o valoare de 246,2 lei, ceea ce ar reprezenta un salt de 63% față de actualul impozit achitat.

Dacă primăria ar opta să scadă cota de impozitare la minimul permis de Codul Fiscal, de 0,08%, impozitul ar fi, calculat pe grila notarială, de 197 lei, cu 30% mai mult față de ce se plătește acum.

Scutirea acordată persoanelor fizice la vânzarea de proprietăți imobiliare

În prezent, nu se percepe impozit pe venitul din transferul proprietăților imobiliare din patrimoniul personal pentru tranzacțiile imobiliare care au o valoare sub 450.000 lei. Măsura a fost introdusă la începutul anului 2017.

Coaliția urmărește acum ca această scutire de impozit la vânzarea de proprietăți imobiliare să fie limitată la o singură vânzare pe persoană într-un interval de timp.

Măsura ar trebui să limiteze folosirea acestui mecanism de cei care vând mai multe proprietăți imobiliare, posibil dezvoltatori care vând ca persoane fizice. Acest procedeu nu este utilizat de marii dezvoltatori, dar este posibil să fie folosit de cei care dezvoltă proiecte mai mici de locuințe, cu cel mult câteva zeci de apartamente.

Crește TVA la băuturi cu zahăr mult, inclusiv cele carbogazoase, de la 9% în prezent la 19%

Măsurile pregătite de experții coaliției includ și majorarea cotei de TVA pentru băuturile cu conținut ridicat de zahăr, inclusiv cele carbogazoase, de la cota redusă de 9% în prezent, la 19%, cota generală de TVA.

Statul percepe stăzi o cotă de 9% pentru comercializarea de alimente și băuturi, iar aici intră și băuturile cu conținut ridicat de zahăr, chair dacă acestea sunt considerate nesănătoase.

Crește acciza la țigări din luna iulie

(creșterea accizelor nu a fost modificată față de varianta anterioară prezentată de Profit.ro)

Singura modificare a legislației fiscale care va intra în vigoare din iulie și nu de anul viitor, este majorarea accizei la țigări.

Majorarea accizei la țigări a fost prezentată de Profit.ro săptămâna trecută.

Calendarul actual de creștere a accizei a expirat, astfel că este nevoie de unul nou, iar acesta va fi adoptat acum. Prima majorare conform noului calendar este programată pentru luna iulie.

Până acum, România a stat de obicei la nivelul minim de acciză permis în UE.

Astfel, Guvernul va introduce un nou calendar pentru creșterea, etapizată, a accizelor la produse din tutun, urmând ca, în primă etapă, acestea să urce din iulie cu 5,5% în cazul țigaretelor, cu 12,3% în ceea ce privește lichidul care conține nicotină și cu 35,6% pentru tutun încălzit, potrivit informațiilor Profit.ro.

Pentru pachetul de țigări, prețul poate crește cu 50 de bani, având în vedere practicile din trecut ale companiilor de profil, care încearcă să evite majorări mai ample dintr-o singură mișcare, de 1 leu sau peste. Unele companii ar putea să nu majoreze prețul, având în vedere că l-au crescut în aprilie, moment la care autoritățile ar fi trebuit să crească acciza, dar nu au făcut-o.

De asemenea, comercianții preferă prețuri rotunde, astfel că este probabilă o creștere de numai 50 de bani dacă, de exemplu, acciza ar avea un impact de 62 de bani. În timp ce acestea sunt practici obișnuite ale industriei în astfel de situații, decizia privind o creștere a prețului este luată de fiecare companie în funcție de propriile planuri.