În condițiile în care nu dispun de resurse financiare suficiente, iar accesul la credite le este practic imposibil din varii motive, tot mai multe companii întârzie să-și plătească la timp facturile.

7 din 10 companii întârzie să-și plătească facturile, fapt care duce la accentuarea blocajului financiar. Durata medie de încasare a facturilor la nivelul economiei a ajuns la aproape 120 de zile, arată o analiză realizată de Frames, în baza unui sondaj realizat în parteneriat cu Train Your Brain.

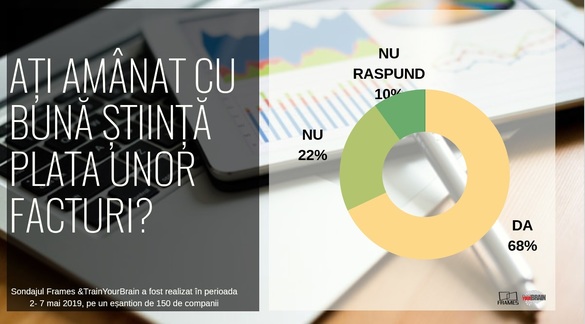

Potrivit sondajului realizat în perioada 2-7 mai 2019, pe un eșantion de 180 de companii reprezentative din tot spectrul economic, de la comerț și industria prelucrătoare la construcții și turism, 68% dintre managerii chestionați au recunoscut faptul că amână plata facturilor până la limita maximă, pentru a-și asigura cash flow-ul necesar desfășurării afacerilor.

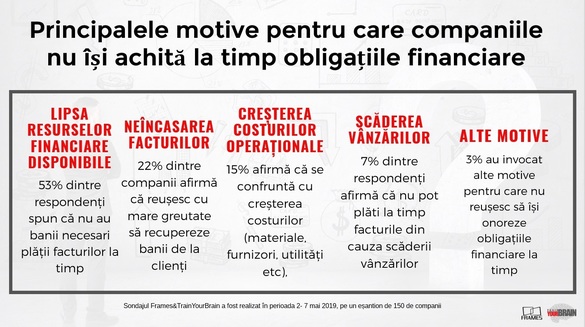

Principalele motive pentru care companiile nu își achită la timp obligațiile financiare sunt reprezentate de lipsa resurselor financiare disponibile, menționată de 53% dintre respondenți, neîncasarea facturilor (22%), creșterea costurilor operaționale (15%), scăderea vânzărilor (7%) și alte motive (3%).

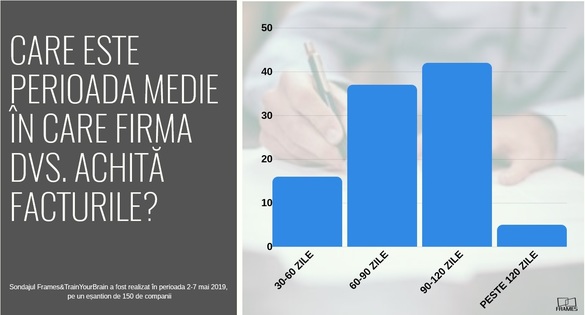

Chestionați care este perioada medie în care își achită facturile, 42% au indicat intervalul – 3-4 luni, 37% au bifat răspunsul 2-3 luni, 16% au menționat intervalul 1-2 luni, iar 5% peste nivelul de 4 luni.

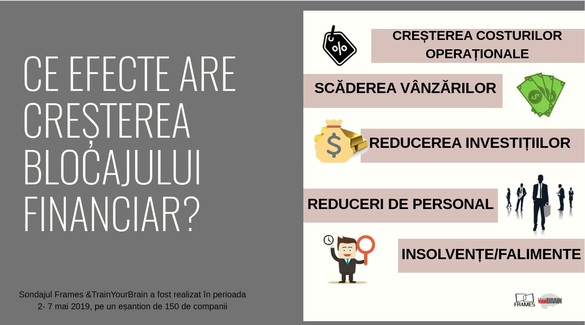

Întrebați care sunt efectele blocajului financiar, 54% dintre managerii chestionați au indicat scăderea profitabilității, 32% au semnalat problemele de cash flow, iar 21% - creșterea prețurilor. Reacție la accentuarea încasării facturilor, cei chestionați au mai menționat, printre altele, reducerea investițiilor (17%) și stoparea angajărilor (15%).

Domeniile cele mai afectate sunt, potrivit datelor statistice, construcțiile, industria extractivă, agricultura, comerțul, sectorul pharma, transporturile și serviciile.

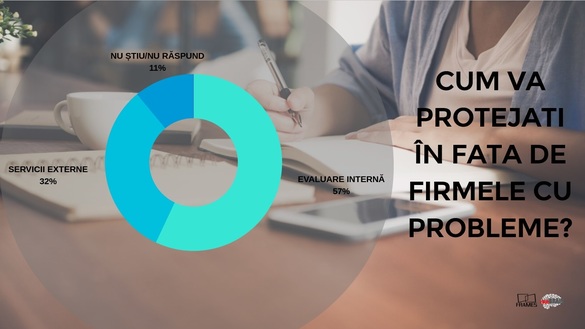

O întrebare la care tot mai mulți antreprenori caută răspunsuri. Dovadă că, întrebați care sunt metodele prin care se protejează în fața blocajului financiar, majoritatea respondenților au afirmat că evaluează clienții înainte de a intra într-o relație contractuală cu ei.

57% au declarat că se bazează pe resursele interne (departamente de vânzări, contabilitate, juridic și date proprii), iar 32% apelează la o firmă specializată.

Cum pot fi prevenite aceste probleme? Potrivit analiștilor de la Frames, antreprenorii trebuie, în primul rând, să-și gestioneze mult mai judicios finanțele, să-și tempereze așteptările prea optimiste privind încasările, să evite investițiile care nu aduc plus valoare, precum imobile, mașini etc. și să renunțe la activele care nu reprezintă activitatea de bază. O altă soluție este să apeleze la serviciile de factoring și să manifeste o vigilență sporită în relația cu partenerii.

,,Scăderile sau creșterile bruște de comenzi, întârzierea plăților, refuzul la plată și indisponibilitatea persoanelor de contact sunt doar câteva dintre principalele semnale de alarmă’’, arată analiza.

Potrivit experților, în relația cu partenerii, firmele ar trebui să implementeze un sistem de evaluare standardizat a clienților noi și a celor existenți.

,,În funcție de bonitate, plata în avans și solicitarea garanțiilor sunt absolut esențiale, iar reeavaluarea condițiilor trebuie realizată constant. În condițiile în care stabilești cu partenerul de business un mod de lucru din start, acesta va manifesta un comportament mult mai eficient în comparație cu alți parteneri. Într-o economie slab capitalizată, cum este cea românească, consolidarea relațiilor de business ține în mod direct de managementul creanțelor, de asigurarea unor condiții comerciale dedicate, în funcție de bonitatea și comportamentul de plată al partenerilor’’, afirmă experții.

Interesant, în context, sunt și datele de la Banca Națională, care arată o adevărată explozie a refuzurilor instrumentelor de plată.

În luna martie 2019, ultima pentru care există date oficiale, s-au înregistrat 2993 de instrumente de debit refuzate la plată, în valoare de 177,9 milioane de lei - valoare dublă față de media lunilor anterioare. Cele mai multe au fost bilete la ordin, în valoare de 175,5 milioane de lei.

Pe ansamblu, statisticile Băncii Naționale arată că numărul titularilor de cont care au generat incidente de plată a crescut, anul trecut, la 21.814 față de 21.550 în 2017, iar numărul persoanelor juridice declarate cu risc a avansat de la 13.468 la 13.975.

Întrebați cum văd dinamica plăților în economie în viitorul apropiat, 56% dintre respondenți s-au declarat pesimiști, în timp ce numai 23% au declarat că au așteptări optimiste, pe fondul creșterii economice.

,,Întrebați care sunt principalele provocări, din acest punct de vedere, cei mai mulți au indicat creșterea costurilor operaționale, fenomen amplificat de deprecierea cursului de schimb, scumpirea carburanților și a utilităților. Creșterea inflației se va reflecta, cel mai probabil, într-o scădere a puterii de cumpărare a populației și o reducere a apetitului de business în economie, scăderea vânzărilor urmând să reprezinte o consecință directă și cu efecte semnificative în comportamentul de plată. În condițiile în care accesul la creditare pentru multe dintre IMM-uri reprezintă un deziderat de neatins, perspectivele accentuării blocajului financiar sunt la ordinea zilei, mai ales în T4 2019 – T1 2020’’, arată concluziile analizei.