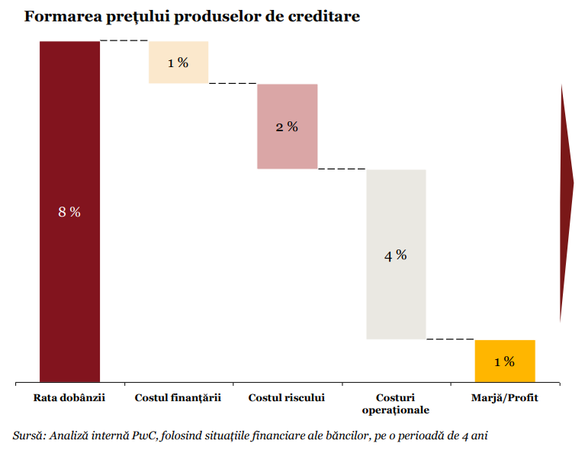

Structura prețului creditelor este încărcată preponderent de costurile operaționale și cele cu riscul, în timp ce marja de profit reprezintă o optime, arată un studiu privind creșterea intermedierii financiare în România, realizat de PricewaterhouseCoopers, la comanda băncilor. Potrivit documentului, băncile ar recupera pierderea din taxa pe activele bancare plătită timp de un an într-un interval de 5 ani, la nivelurile medii de profitabilitate din ultimii 4 ani.

Autorii au studiat structura prețului creditelor pe partea de costuri ale băncii. Astfel, la o dobândă medie de 8% în ultimii 4 ani, costurile operaționale reprezintă 4 puncte procentuale, costurile cu riscul reprezintă 2 pp, costul finanțării reprezintă 1 pp, în timp ce marja de profit este de 1 pp.

„Rata dobânzii la credite este influențată atât de factori endogeni, reprezentați de modul de operare al băncilor ca și intermediar financiar (costul finanțării, costul riscului de credit aferent creditelor acordate și costurile operaționale), cât și de factori exogeni, precum instabilitatea fiscală și de volatilitatea mai ridicată a ciclului economic cu creșteri peste media regională urmate de recesiuni mai ample, volatilitate care este accentuată de politicile prociclice., care pun presiuni pe costul riscului”, se arată în studiul comandat de Asociația Română a Băncilor, prezentat într-o conferință de presă.

Florin Dănescu, directorul executiv al ARB, spune că băncile au făcut cea mai mare ajustare din economie în perioada crizei, cu o tăiere a schemei de personal cu un sfert, în timp ce rețeaua de sucursale s-a redus cu 30%, ceea ce a redus costurile operaționale.

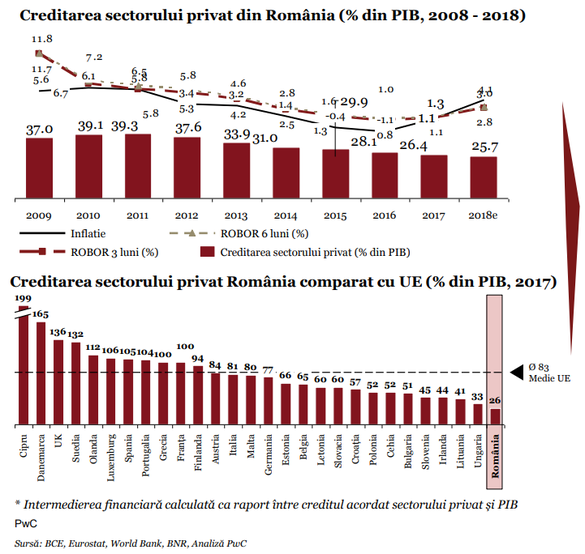

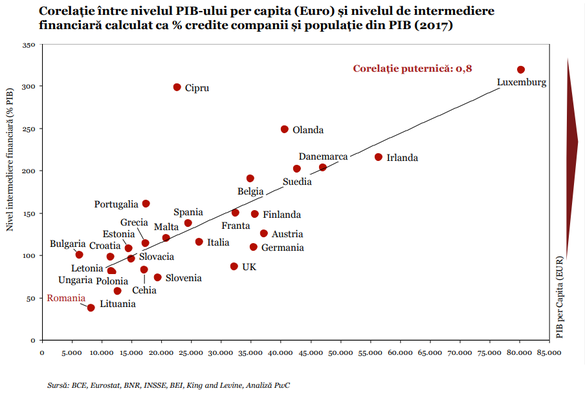

Mai pot fi acestea scăzute? „Sunt limitări”, explică Bogdan Belciu, partener a PwC România. Astfel, nivelul redus de digitalizare din România (ultimul loc în UE) face dificilă reducerea prezenței fizice costisitoare a băncilor, spune Belciu, în timp ce reglementarea crește costurile și complică procesele băncilor. Cu un volum mic de creditare – România e pe ultimul loc în UE la nivelul intermedierii financiare – costurile fixe sunt acoperite mai greu, astfel că acestea ar putea scădea doar dacă împrumuturile acordate economiei cresc semnificativ.

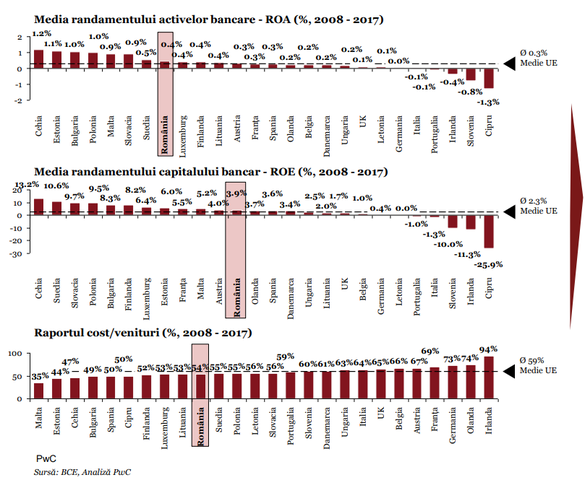

„Profitabilitatea băncilor din ultimii doi ani a fost foarte bună”, spune Belciu, însă adaugă că un acționar se uită pe termen mai lung la randamentul afacerii.

În perioada 2008-2017 vedem o medie a randamentului marginal peste media UE (locul 8 din 26) pe partea de randament al activelor (0,4% vs. 0,3%), dar semnificativ mai mică decât în alte state din Europa Centrală și de Est, precum Cehia (1,2%), Estonia (1,1%), Bulgaria și Polonia (1,0%), Slovacia (0,9%), arată studiul.

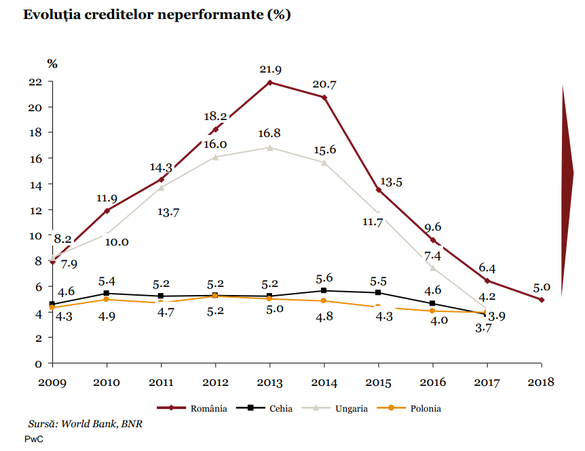

Rezultatele băncilor s-au îmbunătățit pe măsură ce rata creditelor neperformante a scăzut de la vârful de circa 22% atins în 2013 spre 5% la finele anului trecut, mai aproape de media europeană.

Taxa pe activele bancare, introdusă prin OUG 114/2018, ar duce la o rată de impozitare a activelor de 1,2% pe an, de trei ori peste profitabilitatea medie din ultimii 10 ani și ar lua circa 5,3 miliarde de lei de lei/an de la bănci, considerând că nivelul activelor rămâne constant.

Chiar și cu o profitabilitate calculată pe ultimii 4 ani, când băncile au înregistrat rezultate mai bune, respectiv un profit mediu de 5,5 miliarde de lei pe an, taxa ar face dificil pentru bănci să-și recupereze pierderile.

Astfel, dacă taxa se menține pe o perioadă de un an, recuperarea pierderii se va realiza în 5 ani, dacă taxa se aplică pe o perioadă de 3 ani, recuperarea se va face în 16 ani, iar în cazul în care taxa este în vigoare pe o perioadă de 5 ani, recuperarea pierderii se va realiza într-un orizont de timp de 37 de ani, arată studiul.

„Dacă profitul băncilor va scădea sub acest nivel mediu, taxa aplicându-se activelor financiare, indiferent de profit, efectul va fi mult mai intens”, mai precizează autorii.

Pentru a aduce ponderea creditării în PIB la nivelul de 40%, punctul maxim atins în 2010, ar fi necesară o creștere a creditului cu 167 de miliarde de lei, adică 33,4 miliarde de lei pe an, lucru ce ar genera o creștere economică mai mare, se arată în studiu.

Pentru stimularea creditării ar fi nevoie de un cadrul legislativ predictibil, arată studiul, spre deosebire de cel din ultimii ani, când au apărut multe inițiative legislative care vizează sectorul bancar, majoritatea celor adoptate fiind declarate neconstituționale.

Totodată, ar fi nevoie și de creșterea digitalizării, a nivelului de educație financiară, dar și de facilitatea accesului la finanțare pentru firme, mare parte dintre acestea fiind nebancabile, ca urmare a garanțiilor insuficiente sau a lipsei de capital, mai precizează studiul, care poate fi accesat integral aici.