Lista transmisă recent de către ANAF Poliției, cu cele aproape 53.000 de firme care înregistrează restanțe la impozite și contribuții cu reținere la sursă, nu reprezintă o sesizare penală, deoarece simpla transmitere a unui fișier nu întrunește condițiile de fond și de formă impuse de legea procedural penală, a transmis Poliția Română pentru Profit.ro.

Înainte de a fi prezentată aici, informația a fost anunțată cu mult înainte pe Profit Insider

Polițiștii au în prezent în lucru doar 9 dosare penale pe baza unor sesizări depuse de ANAF, conform regulilor, separat de lista trimisă. În consecință, lista cu datornici trimisă de ANAF Poliției are rolul unui simplu schimb de informații între cele două instituții.

"Începând cu 1 martie, neplata impozitelor și contribuțiilor cu reținere la sursă este deja infracțiune. În colaborare cu Inspectoratul General al Poliției Române, am înaintat, pentru continuarea cercetărilor, cercetările specifice care sunt făcute de Poliție în aceste cazuri de evaziune fiscală, considerate deja fapte penale, un număr de 52.976 de contribuabili activi care aveau înregistrate ca obligații totale o sumă de 372,9 milioane lei.

Urmează ca IGPR să transmită fiecărui inspectorat județean de poliție agenții economici care își desfășoară activitatea în acel județ și să înceapă acțiunile specifice privind cercetarea penală. Este o lege care trebuie respectată de toți", a spus atunci Heiuș.

Poliția spune însă că un fișier în Excel nu este o sesizare penală

Competențele acestui tip de cazuri penale revin Direcției de Investigare a Criminalității Economice, ca structură specializată a Poliției Române în domeniul prevenirii și combaterii criminalității economico-financiare.

Poliția punctează că are, printre atribuții, culegerea de informații în vederea cunoașterii, prevenirii și combaterii infracțiunilor, precum și a altor fapte ilicite și de prevenire și combatere a criminalității economico- financiare, în timp ce verificarea îndeplinirii obligațiilor fiscale, aplicarea măsurilor de colectare în situația în care contribuabilii nu s-au conformat la plată este realizată de către organele fiscale teritoriale din cadrul ANAF.

"Transmiterea de Agenția Națională de Administrare Fiscală către Inspectoratul General al Poliției Române a datelor în maniera menționată nu reprezintă o sesizare/sesizări penale, lipsind condițiile de fond și de formă impuse de legea procedural penală. La momentul actual, la nivelul structurilor poliției de investigare a criminalității economice sunt instrumentate un număr de 45 dosare penale care au ca obiect infracțiuni incriminate de art. 61, alin. (1) din Legea 241/2005 pentru prevenirea și combaterea evaziunii fiscale, dintre care doar 9 s-au constituit ca urmare a unor sesizări formulate de ANAF.

Direcția de Investigare a Criminalității Economice va continua cooperarea cu ANAF la nivel central, dar și prin structurile teritoriale din subordinea ambelor instituții, în vederea identificării situațiilor concrete în care sunt întrunite elementele constitutive ale unor infracțiuni de natură economică prin care să fie afectat bugetul general consolidat, inclusiv din categoria celor incriminate de art.61 alin. 1 din Legea 241/2005 pentru prevenirea și combaterea evaziunii fiscale", a transmis Poliția pentru Profit.ro.

Cele 9 dosare inițiate în baza unor sesizări ANAF vizează fapte reținere la sursă a unor taxe și impozite (stabilite în legislație) și nevirarea lor către buget.

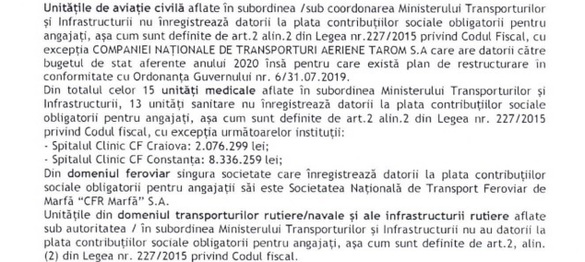

Lista datornicilor trimisă de ANAF la Poliție are în frunte CFR Marfă și la coadă mii de firme cu datorii mai mici de 100 de lei

Proiectul care ar fi introdus o etapă de analiză înainte de sesizare penală, nu a mai fost adoptat

Ministerul Finanțelor a pus în dezbatere, în februarie, un proiect de ordonanță care introducea analiza ANAF înaintea sesizării penale. Ministerul Finanțelor a avut discuții tehnice pe parcursul a două luni cu Ministerul Justiției, după ce a primit un aviz cu observații, cum a anunțat anterior Profit.ro.

Ulterior, Finanțele au luat în calcul mai multe variante, printre care pregătirea unui nou proiect, dar și introducerea prin amendamente în Parlament însușite de unii parlamentari a prevederilor pregătite în februarie.

Analiza la nivelul ANAF era necesară pentru a evita sesizările penale în cazul firmelor care nu pot plăti obligații ce apar după data de 1 martie pentru că lipsa lichidităților necesare plății este determinată de factori externi, printre care poate fi și statul. De exemplu, o firmă care care a executat un contract pentru stat, dar la care plata întârzie, sau o firmă care are de încasat bani din urmă pentru concedii medicale deja plătite din fonduri proprii salariaților. De asemenea, o firmă poate fi în situația în care are de încasat la rândul ei bani de la clienți.

Potrivit ordonanței din decembrie, intrată în vigoare de la 1 martie, limitele pedepsei prevăzute sunt închisoarea de la 1 an la 5 ani. În cazul unei astfel de infracțiuni, dacă prejudiciul este sub 50.000 de euro și este recuperat, fapta este sancționată doar cu amendă, în timp ce dacă prejudiciul este între 50.000 de euro și 100.000 de euro, se poate sancționa cu amendă sau cu închisoare. Dacă în cursul urmăririi penale sau în cursul judecății până la pronunțarea unei hotărâri judecătorești definitive, prejudiciul produs prin comiterea faptei, majorat cu 20% din baza de calcul, la care se adaugă dobânzile și penalitățile, este acoperit integral, fapta nu se mai pedepsește.

Proiectul inițial al Finanțelor, prezentat în decembrie, prevedea că este reincriminată și fapta de nereținere și nevirare, însă mediul de afaceri a ridicat obiecții justificate, afirmând că nereținerea nu poate fi imputată ca infracțiune, fiind frecvente cazurile în care contribuabili corecți interpretează legislația în mod diferit față de eventualele verificări derulate de ANAF, iar astfel de cazuri se soluționează în instanță.

Modificarea legislativă de la finalul anului trecut

Fapta de reținere și neplată, de încasare și neplată, în cel mult 60 de zile de la termenul de scadență prevăzut de lege, a unor impozite și/sau a unor contribuții, cum sunt cele plătite de angajați la pensie și sănătate, se reincriminează ca faptă penală. Limitele pedepsei prevăzute sunt închisoarea de la 1 an la 5 ani.

În cazul unei astfel de infracțiuni, dacă prejudiciul este sub 50.000 de euro și este recuperat, fapta este sancționată doar cu amendă, în timp ce dacă prejudiciul este între 50.000 de euro și 100.000 de euro, se poate sancționa cu amendă sau cu închisoare.

Dacă în cursul urmăririi penale sau în cursul judecății până la pronunțarea unei hotărâri judecătorești definitive, prejudiciul produs prin comiterea faptei, majorat cu 20% din baza de calcul, la care se adaugă dobânzile și penalitățile, este acoperit integral, fapta nu se mai pedepsește.

Proiectul inițial al Finanțelor, prezentat în decembrie, prevedea că este reincriminată și fapta de nereținere și nevirare, însă mediul de afaceri a ridicat obiecții justificate, afirmând că nereținerea nu poate fi imputată ca infracțiune, fiind frecvente cazurile în care contribuabili corecți interpretează legislația în mod diferit față de eventualele verificări derulate de ANAF, iar astfel de cazuri se soluționează în instanță.

Măsura a fost prevăzută să se aplice de 1 martie 2022 pentru a da timp mediului de afaceri să se pregătească.

Impozitele și contribuțiile care intră sub incidența acestei prevederi

- Impozitul pe dividendele plătite de o persoană juridică română către o persoană juridică română - se declară și se plătește la bugetul de stat, până la data de 25 inclusiv a lunii următoare celei în care se plătește dividendul. Prin excepție, în cazul în care dividendele distribuite nu au fost plătite până la sfârșitul anului în care s-au aprobat situațiile financiare anuale, impozitul pe dividende aferent se plătește, după caz, până la data de 25 ianuarie a anului următor, respectiv până la data de 25 a primei luni a anului fiscal modificat, următor anului în care s-au aprobat situațiile financiare anuale.

- Impozitul pentru veniturile din activități independente realizate în baza contractelor de activitate sportivă - se plătește la bugetul de stat până la data de 25 inlcusiv a lunii următoare celei în care a fost reținut.

- Impozitul pe veniturile din drepturile de proprietate intelectuală - impozitul calculat și reșinut reprezintă impozit final și se plătește la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost reținut.

- Impozit pe venitul din salarii si asimilate salariilor - Plătitorii de salarii și de venituri asimilate salariilor au obligația de a calcula și de a reține impozitul aferent veniturilor fiecărei luni la data efectuării plății acestor venituri, precum și de a-l plăti la bugetul de stat până la data de 25 inclusiv a lunii următoare celei pentru care se plătesc aceste venituri.

- Impozitul pe veniturile din arendă - Calculul, reținerea și plata impozitului aferent veniturilor din arendă intră în sarcina arendașului. Impozitul pe veniturile din arendă se calculează, la fiecare plată a arendei, prin aplicarea cotei de 10% asupra venitului net. Impozitul astfel calculat se reține și se plătește la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost reținut.

- Impozitul pe veniturile sub formă de dobânzi - plata se face până la data de 25 inclusiv ale lunii următoare înregistrării în cont/răscumpărării în cazul unor instrumente de economisire.

- Impozitul pe veniturile impozabile obținute din lichidarea unei persoane juridice sau din reducerea capitalului social, potrivit legii

- Impozit pe veniturile sub forma de dividende - Termenul de virare a impozitului este până la data de 25 inclusiv a lunii următoare celei în care se face plata. În cazul dividendelor/câștigurilor obținute ca urmare a deținerii de titluri de participare, distribuite, dar care nu au fost plătite acționarilor/asociaților/investitorilor până la sfârșitul anului în care s-au aprobat situațiile financiare anuale, impozitul pe dividende/câștig se plătește până la data de 25 ianuarie inclusiv a anului următor. Impozitul datorat se virează integral la bugetul de stat.

- Impozitul pe veniturile din pensii - impozitul calculat se reține la data efectuării plății pensiei și se plătește la bugetul de stat până la data de 25 inclusiv a lunii următoare celei pentru care se face plata pensiei. Impozitul reținut este impozit final al contribuabilului pentru veniturile din pensii.

- Impozitul pe veniturile din premii și din jocuri de noroc - Impozitul pe venit astfel calculat și reținut se plătește la bugetul de stat până la data de 25 inclusiv a lunii următoare celei în care a fost reținut.

- Impozitul pe veniturile din alte surse - pentru veniturile din alte surse, impozitul pe venit se calculează prin reținere la sursă la momentul acordării veniturilor de către plătitorul de venituri, prin aplicarea cotei de 10% asupra venitului brut, reprezintă impozit final și se plătește la bugetul de stat până la data de 25 a lunii următoare celei în care a fost reținut.

- Impozitul pe veniturile obținute de o persoană fizică dintr-o asociere cu o persoană juridică, contribuabil potrivit titlului II din Legea nr. 227/2015 cu modificările și completările ulterioare -

- Impozitul pe veniturile obținute de o persoană fizică sau entitate - asociere fără personalitate juridică dintr-o asociere cu o persoană juridică, contribuabil potrivit Legii nr. 170/2016 privind impozitul specific, cu modificările și completările ulterioare -

- Impozitul pe veniturile obținute de o persoană fizică dintr-o asociere cu o persoană juridică, contribuabil potrivit titlului III din Legea nr. 227/2015 cu modificările și completările ulterioare - Termenul de plata este cel stabilit pentru plata impozitului pe profit, până la data de 25 inclusiv a primei luni următoare încheierii trimestrelor I - III. Definitivarea și plata impozitului pe profit aferent anului fiscal respectiv se efectuează până la termenul de depunere a declarației privind impozitul pe profit prevăzut. la art. 42. din Codul fiscal (până la data de 25 martie inclusiv a anului următor).

- Contribuția de asigurări sociale - pana la data de 25 inclusiv a lunii următoare celei pentru care se datorează drepturile salariale și/sau veniturile de natura acestora sau 25 inclusiv a lunii următoare trimestrului pentru care se datorează drepturile salariale și/sau veniturile de natura acestora, dupa caz.

- Contribuția de asigurări sociale de sănătate - până la data de 25 inclusiv a lunii urmatoare celei pentru care se datorează drepturile salariale și /sau veniturile de natura acestora sau 25 inclusiv a lunii următoare trimestrului pentru care se datorează drepturile salariale și /sau veniturile de natura acestora, după caz.

- Impozitul cu reținere la sursă pe veniturile obținute din România de nerezidenți sau potrivit convențiilor de evitare a dublei impuneri încheiate de România cu alte state - până la data de 25 inclusiv ale lunii următoare celei în care s-a platit venitul, pentru dividendele distribuite dar neplătite până la sfârșitul anului - 25 ianuarie a anului următor celui de realizare a venitului, sau 25 a primei luni a anului fiscal modificat, următor anului în care s-au aprobat situațiile financiare.

- Impozit datorat pe venitul din transferul proprietăților imobiliare din patrimoniul personal - se calculează și se încasează de notarul public înainte de autentificarea actului sau, după caz, întocmirea încheierii de finalizare a succesiunii. Impozitul calculat și încasat se plătește până la data de 25 inclusiv a lunii următoare celei în care a fost încasat. În cazul în care transferul dreptului de proprietate sau al dezmembrămintelor acestuia se realizează prin hotărâre judecătorească ori prin altă procedură, impozitul prevăzut se calculează și se încasează de către organul fiscal competent, pe baza deciziei de impunere în termen de 60 de zile de la data comunicării deciziei. Pentru alte proceduri decât cea notarială sau judecătorească contribuabilul are obligația de a declara venitul obținut în maximum 10 zile de la data transferului, la organul fiscal competent, în vederea calculării impozitului.

în cazul transferului prin executare silită impozitul datorat de contribuabilul din patrimoniul căruia a fost transferată proprietatea imobiliară se calculează și se încasează de către organul fiscal competent, pe baza deciziei de impunere în termen de 60 de zile de la data comunicării deciziei. - Contribuția la Fondul pentru mediu - lunar, până la data de 25 inclusiv a lunii următoare celei în care s-a desfășurat activitatea / anual, până la data de 25 a lunii ianuarie a anului următor celui în care s-a desfășurat activitatea.