Consiliul Concurenței a suspectat băncile că s-au cartelizat pentru creșterea ratelor de dobândă în octombrie 2008. A mers în control, a adunat documente și a ajuns la concluzia că de vină pentru creșterea ratelor a fost criza financiară internațională. Detaliile picante prezentate în raportul desecretizat arată ce au discutat trezorierii băncilor între ei, cum au fost unii amenințați de BNR cu sancțiuni, cine s-a supus intervenției băncii centrale și cine a profitat de ea și ce bănci străine speculau pe leu, dar și clienții căror bănci au suportat creșterile dobânzilor.

E toamna anului 2008 și piețele financiare sunt într-o febră care indică septicemie. Lehman Brothers, bancă americană de investiții cu active de 639 de miliarde de dolari (de 5 ori și jumătate mai mari decât ale întregului sistem bancar românesc), intră în faliment. În București, declarațiile oficialilor sunt atât de optimiste că mai au puțin și transformă criza într-o oportunitate colosală pentru români. Dacă în septembrie 2008 Călin Popescu Tăriceanu, fost premier și actual președinte al Senatului, îi trimitea pe cetățeni să cumpere casele depreciate din America, în octombrie leul o ia la vale și economia românească e lăsată fără bani de către BNR, care vrea să protejeze cursul de schimb.

Banca centrală ia o retorică ostilă la adresa pieței, declamă un atac speculativ și spune că „a interceptat” un email incriminatoriu. Consiliul Concurenței se autosesizează, merge în control la bănci, studiază problema vreme de câțiva ani și ajunge la concluzia că băncile nu ar fi făcut un cartel pentru creșterea ROBOR.

Dar acestea nu sunt noutăți. Noutatea o reprezintă detaliile din raportul publicat la mulți ani distanță, care arată panica generalizată din piață, jupuirea reciprocă dintre bănci, intervenția aspră a BNR pentru a ține leul, în prag de alegeri, și câteva informații despre băncile străine care speculau pe leu, toate acestea în mailuri bancare interne puse în premieră la dispoziția publicului, după ce Consiliul Concurenței a publicat o variantă redactată a raportului integral de investigație.

Dar de ce discutăm în 2019 despre evenimente petrecute în urmă cum mai bine de 10 ani?

Episodul anchetei CC declanșate în 2008 a intrat din nou în atenție după ce același indicator care a crescut în fulminant în octombrie 2008, anume ROBOR, a crescut, mult mai puțin, și în ultimii doi ani. Dacă în 2008 eram într-o furtună financiară ce s-a dus în cea mai mare criză economică globală de după cea din ‘30, în 2018 și 2019 suntem într-o perioadă de reaprindere a tradiționalei inflații românești, cu dobânzile de rigoare.

Chiar și așa, politicienii de la putere au considerat că există o manevră ocultă în spatele creșterii dobânzilor. Au crescut dobânzile BNR, cele interbancare și, implicit, ROBOR la 3 și 6 luni, care reprezintă referința pentru creditele în lei cu dobândă variabilă. Creșterea este de la 0,8% la circa 3,5%. Mare, dar încă sub rata inflației. Europa și, implicit, România, se găsește în situația anormală în care ratele interbancare sunt sub cele ale inflației. Prețurile din piața românească au crescut cu 4% față de anul trecut (inflația a ajuns și la peste 5%), însă rate interbancare de peste 3% reprezintă o surpriză pentru politicienii care au împins o creștere a deficitelor la cele mai ridicate niveluri de după criză.

ROBOR a fost atacat, în primă fază, de Darius Vâlcov, responsabilul cu politicile economice și fiscale din Cabinetul Dăncilă și de ministrul Finanțelor Eugen Teodorovici. Daniel Zamfir, artizanul mai multor legi care vizează sistemul bancar, dintre care cele mai multe au fost declarate neconstituționale, a preluat ideea că băncile manipulează ROBOR și a început o anchetă în comisia economică din Senat. BNR a venit la interviu, dar și alți actori, printre care și Lucian Isar, fostul șef al trezoreriei Bancpost din 2008.

Ce susține Zamfir este că băncile comerciale sunt într-un cartel, sprijinit de BNR, care are ca scop creșterea costurilor creditelor românilor prin ROBOR și că indicatorul nu este reprezentativ pentru împrumuturi, astfel că trebuie înlocuit. Zamfir este cel care a cerut desecretizarea raportului CC

Isar, unul dintre cei mai mari critici ai BNR și, în special, ai guvernatorului Isărescu, susține că banca centrală a avut o intervenție catastrofală în 2008, care a dus la adâncirea recesiunii. Isar dă vina mai degrabă pe BNR pentru episodul din 2008 și pe băncile „prietene”, după ce a fost practic demis de către banca centrală din poziția de trezorier pentru acel episod. Isar, soțul fostei co-președinte PNL Alina Gorghiu, s-a împăcat cu Isărescu și a început un doctorat cu guvernatorul în 2014, a revenit în sistemul bancar, a șters toate articolele critice de pe blog, după care s-a certat din nou cu șeful BNR și a revenit la poziția foarte critică.

Florin Cîțu este alt personaj taxat de BNR după episodul din 2008. A fost concediat de către ING și a intrat ulterior în politică, în PNL, fiind ales senator în 2016. Cîțu a fost și el unul dintre marii critici ai BNR, însă a revenit pe poziții moderate mai cu seamă în ultimul an, când a luat apărarea băncii centrale în fața atacurilor fostului coleg Zamfir.

Ce conține documentul

Extrase ale discuțiilor dintre trezorierii băncilor. Discuții între trezorierii băncilor și conducere. Cotațiile pe fiecare bancă la fixingul ROBID-ROBOR, respectiv ale tranzacțiilor realizate în piața interbancară. Clasamentul băncilor care au transferat costurile mai mari din piață clienților.

Ce nu conține documentul

Volumele plasate de fiecare bancă în piața interbancară. Pozițiile nete ale băncilor. Pozițiile băncilor cu clienții comerciali, inclusiv bănci nerezidente, adică împrumuturile făcute de către bănci la rate ridicate de dobândă, în contextul momentului, către firme financiare și nefinanciare, inclusiv către băncile străine care se presupune că aveau poziții scurte pe leu și care aveau nevoie acută de finanțare pentru a le menține sau închide. Sunt menționate numele Credit Suisse și Goldman (Sachs?) ca restante către Bancpost cu câteva sute de milioane de lei, pentru care trebuie să plătească penalități.

Calendarul evenimentelor

septembrie 2008 – leul intră pe o pantă de depreciere, pe fondul deteriorării acute a mediului financiar internațional

1 septembrie – leul e la 3,5 unități/euro (chiar mai bun decât minimul din an de 3,7/euro) și începe tendința de depreciere

15 septembrie – Falimentul Lehman Brothers

15 – 18 septembrie – leul se depreciază din ce în ce mai rapid (3,7/euro)

18 – 22 septembrie – leul recuperează o parte din pierderi (3,6/euro)

23 septembrie – leul reintră pe panta de depreciere abruptă

29 septembrie – presiunea pe leu crește (3,7/euro)

2 octombrie – întâlnire BNR cu trezorierii băncilor

6 octombrie – leul ajunge la cel mai rău nivel istoric (3,9/euro, cu bătaie spre 4). BNR intervine puternic în piață și vinde peste 1 miliard de euro din rezervă până la finele lunii

8 – 14 octombrie – leul se apreciază considerabil până la sub 3,8/euro

16 – 22 octombrie – dobânzile interbancare explodează – ROBOR ON ajunge la 57%, tranzacțiile între bănci se reduc ca volum, media ajunge la 44%

22 octombrie – leul ajunge la cel mai bun nivel de la falimentul Lehman Brothers (3,6 lei/euro)

23 octombrie – ultima zi a perioadei de constituire a rezervelor minime obligatorii pentru perioada curentă. BNR publică draftul noii norme privind plafonarea ROBOR

24 octombrie – norma privind plafonarea ROBOR e adoptată de către BNR, cu intrare în vigoare din 29 octombrie. ROBOR scade la 17,8%.

25 octombrie – scadența trimestrială a obligațiilor fiscale ale agenților economici către Trezorerie

27 octombrie – S&P retrogradează România la categoria junk – cel mai redus rating din UE la acel moment

30 noiembrie – alegerile parlamentare

1 ianuarie 2009 – leul ajunge la 4 unități/euro, unde încerca să ajungă cu mai puțin de trei luni mai devreme

Cum a pornit investigația. A fost deschisă în 29 octombrie 2008

„În cursul lunii octombrie 2008 au fost observate anumite disfuncționalități, susținute și de un număr ridicat de petiții din partea cetățenilor privind creșteri ale ratelor dobânzii la creditele contractate de la instituțiile financiare”, arată raportul Consiliului.

CC mai scrie că au apărut multe articole în presă care citau oficiali ai băncii centrale „referitoare la comportamentul comercial concertat al unor bănci comerciale române”, care doreau să țină dobânzile sus pentru a recupera artificial de la clienții comerciali pierderile făcute pe speculațiile valutare, citând, în fapt, declarațiile guvernatorului Mugur Isărescu, făcute în 22 octombrie. Concurența mai adaugă și declarațiile șefului supravegherii din BNR, Nicolae Cinteză, care spunea că banca centrală „a interceptat un e-mail trimis de trezorierul unei bănci ce îndemna trezorierii altor bănci să urce cotațiile la dobânzile interbancare”.

„În urma centralizării ratelor dobânzii cotate de toate băncile participante la calculul indicilor de referință de pe piața interbancară ROBID - ROBOR, BNR a evidențiat că o parte dintre ele au oferit cotații variind între 14 și 38%, în timp ce altele au cotat între 14 și 99%”, se arată în raport.

Interesant este că CC spune că aspectele de mai sus, dar și unele rezultate dintr-un studiu realizat împreună cu firma de audit și consultanță KPMG (care a lucrat și lucrează ca auditor pentru bănci, dar și în diferite proiecte), i-a dus la concluzia deschiderii unei anchete. Cu alte ocazii, când ROBID-ROBOR a explodat (cel mai recent, față de 2008, în aprilie 2007), Concurența n-a considerat necesar să declanșeze nicio anchetă, deși am avut și atunci rate ale ROBOR ON de peste 50%, față de un nivel anterior de circa 8%.

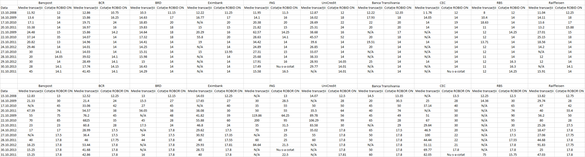

ROBID-ROBOR reprezintă fotografia dobânzilor din piața interbancară la ora 11. Cele 10 bănci din panel pun cotații într-o pagină a terminalelor Reuters pentru mai multe scadențe ale celor doi indicatori pentru dobânzile pe care sunt dispuse să le plătească pentru a atrage depozite, respectiv pentru dobânzile pe care le percep pentru a oferi bani cu împrumut, la mai multe scadențe, de la overnight la 12 luni. Toate băncile din panel văd cotațiile respective și pot iniția tranzacții la ratele afișate de celelalte bănci, cotațiile fiind considerate ferme, adică trebuie onorate până la o limită de câteva milioane de lei.

Potrivit regulamentelor, în mod normal, diferența dintre ROBID-ROBOR putea fi foarte mică (doar 0,5 puncte procentuale pentru scadențele de până la 3 luni). Însă diferența putea ajunge la un nivel nelimitat dacă cotațiile pentru depozitele plasate (ROBOR) ajunge la un nivel de 1,5 ori peste rata dobânzii la facilitatea de credit, lucru care s-a și întâmplat în acea perioadă.

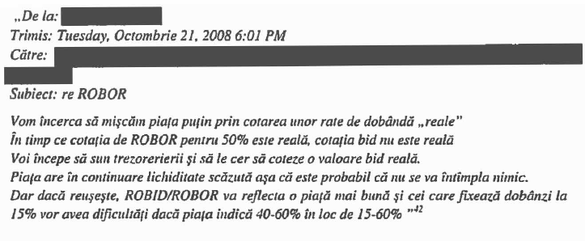

Emailul lui Mihoc

Emailul „interceptat” de către BNR a fost trimis, în 21 octombrie, de către Bogdan Mihoc, trezorier-șef al UniCredit și șeful asociației trezorierilor, care atenționa colegii din celelalte 9 bănci că pun cotații în pagina de fixing care sunt mult în afara pieței. Pe scurt, Mihoc le transmitea concurenților că folosesc rate nerealist de mici pentru ROBID-ROBOR, în timp ce în piață atrag sau plasează banii la dobânzi mult mai ridicate, lucru ce denaturează scopul pentru care există acești indicatori, anume acela de a reprezenta o referință „credibilă” a pieței. Totodată, Mihoc mai precizează că deja clienții știu că dobânzile sunt mari în piață, din moment ce banca a ajuns să atragă depozite la rate de până la 40% pe an.

Anterior, trezorierul UniCredit își informaseră superiorii că vrea să obțină de la celelalte bănci o creștere a cotațiilor bid (la depozitele atrase) – adică a ROBID, lucru ce ar fi redus ecartul de dobândă din piață. Cu alte cuvinte, Mihoc suspecta, probabil, că băncile ar trebui să pună dobânzi mai mari pentru sumele pe care vor să le împrumute la fixing, dar nu o fac. Raportul arată că cele mai multe bănci cotau dobânzi mai mari pentru depozitele atrase decât în intervalul de stabilire a ROBID.

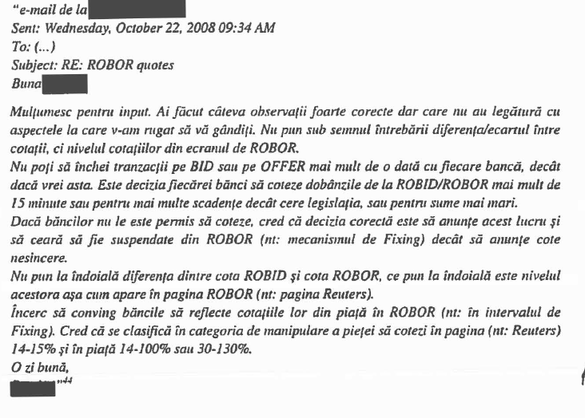

Trezorierul RBS (Martin Bakelaar) răspunde că prețurile puse în pagina de fixing sunt corecte, în condițiile în care băncile au lichiditate și/sau au acces la împrumuturi de la BNR, în timp ce nu li se permite să furnizeze lichiditate către alte bănci.

UniCredit revine și susține că nu contestă nivelul diferenței (spread-ului) dintre ROBID și ROBOR, ci validitatea cotațiilor de la fixing în comparație cu piața – aflată mult mai sus – lucru ce ar putea fi categorisit ca manipulare a pieței.

Trezorierul Bancpost (Lucian Isar la acel moment) transmite mailurile conducerii și comentează că „noi nu suntem implicați”.

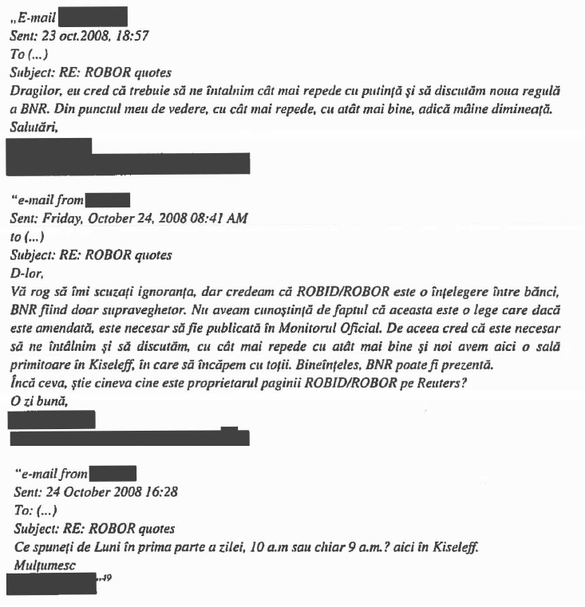

Pe 23 octombrie BNR vine cu plafonarea nivelului maxim al ROBOR. Trezorierul sucursalei ING Bank din România (Florin Cîțu), trimite o invitație pentru colegii din celelalte bănci și pune în discuție validitatea noii norme BNR.

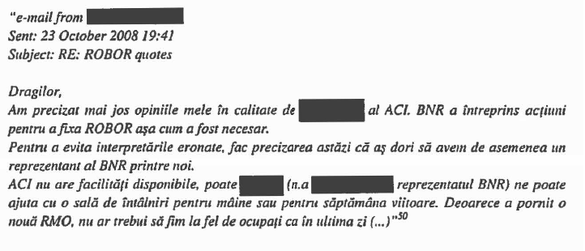

Reprezentantul UniCredit îi răspunsese, după primul email, că a deschis discuția din poziția de reprezentant al Asociației Trezorierilor și că ar vrea ca la întâlnire să fie și un reprezentant al BNR.

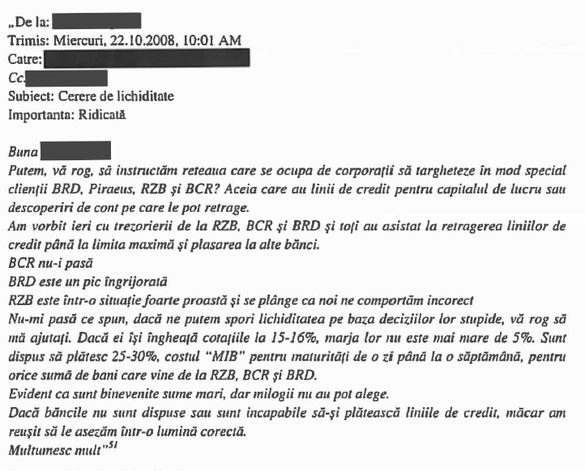

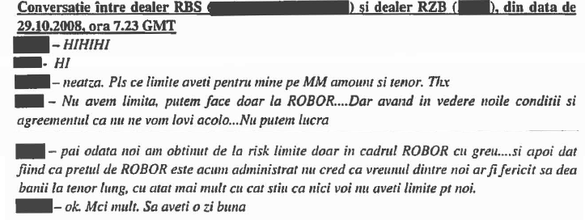

„RZB is fucked up”

Raportul precizează că au avut discuții între UniCredit și alte bănci, precum Raiffeisen, BCR și BRD, care nu sunt prezentate, dar care l-au nemulțumit pe trezorierul UniCredit, care a cerut ca structura de business a băncii să încerce să atragă clienții corporate ai celor trei bănci, după ce acestea și-au lăsat debitorii fără liniile de credit, în contextul deficitului de lichiditate.

Această informație este interesantă din perspectiva impactului pe care l-a avut criza de lichiditate de la acel moment pe finanțarea economiei reale și arată că seceta de bani instaurată de BNR pentru protejarea cursului a avut efecte tangibile asupra finanțării firmelor, lucru pe care raportul CC nu îl analizează, însă.

Referința din emailul original (în engleză) la situația Raiffiesen Bank este tradusă într-un mod politicos de CC, ca pe casetele cu vocea Irinei Margaretei Nistor. Trezorierul UniCredit spune despre banca austriacă că este „fucked up”.

Consiliul a analizat dobânzile practicate de către bănci în procedura de fixing în comparație cu data de 21 octombrie, după trimiterea primului email, și a observat că acestea au variat semnificativ între bănci. Cu alte cuvinte, băncile nu s-au aliniat la cerințele UniCredit – unele au majorat ratele, altele le-au redus.

BNR a chemat la discuții conducătorii și trezorierii a 6 bănci „cu privire la cotațiile excesive ale ratelor dobânzilor”, și pe reprezentanții altei bănci „pentru clarificări privind operațiunile de clearing pe care aceasta le-a efectuat cu instituții financiare nerezidente, precum și referitor la pozițiile rămase deschise în cadrul operațiunilor realizate pe piața interbancară”, acuzând o disfuncționalitate a pieței interbancare și solicitând „intrarea în normalitate”, în timp ce justifica plafonarea ROBID/ROBOR ca măsură necesară pentru a preveni transmiterea costurilor către clienți.

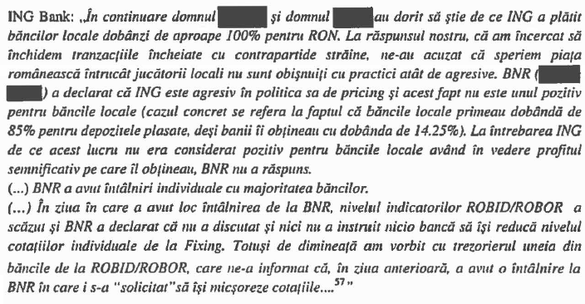

Discuțiile cu BNR sunt prinse în mailurile interne trimise de reprezentanții ING și RBS.

ING a fost acuzată de o politică de preț agresivă, pentru că a luat bani cu dobânzi ridicate de la băncile locale pentru a-i da mai departe băncilor străine (probabil la un preț și mai ridicat). De asemenea, ING mai susține și că scăderea dobânzilor din piață a fost rezultatul discuțiilor dintre BNR și bănci.

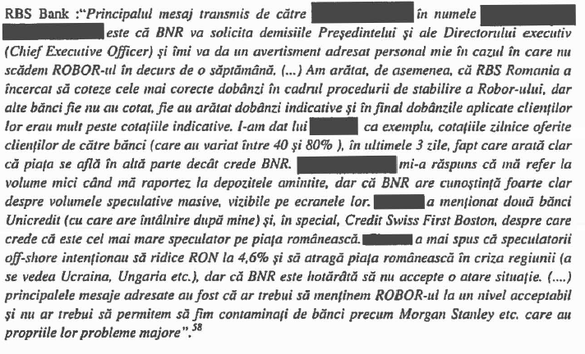

BNR crede că Credit Swiss e cel mai mare speculator de pe piața românească și că România nu va ajunge în criza regiunii

Trezorierul RBS spune, într-un alt email intern, că BNR va solicita demisiile președintelui băncii și directorului executiv și îi va da avertisment lui dacă nu va scădea ROBOR. Totodată, reprezentantul RBS spune că BNR i-a transmis că sunt „volume speculative masive” în piață, că banca elvețiană Credit Swiss e cel mai mare speculator din piață, care urmăresc să deprecieze leul, dar că România nu va ajunge în situația crizei din țările vecine.

În mod ironic, România a avut cea mai acută criză economică din regiune în 2009, cu o cădere de circa 7% și una dintre cele mai adânci deprecieri ale cursului de schimb.

BCR a luat de la BNR „miliarde” de lei prin facilitatea Lombard (suma este cenzurată), în 20 și 21 octombrie. La aceeași sursă a apelat și Raiffeisen, fără ca suma să fie precizată. BRD a luat 722 de milioane de lei de la BNR printr-o operațiune de swap valutar în 22 octombrie, ceea ce înseamnă că a luat lei contra valută cu obligația de răscumpărare la o dată ulterioară.

BNR limitează administrativ dobânzile

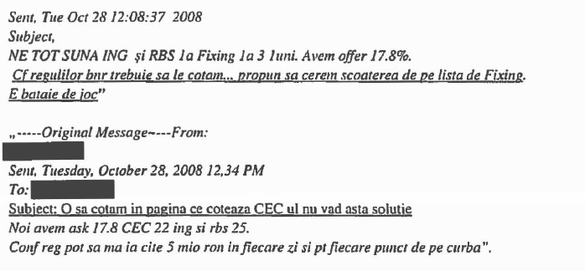

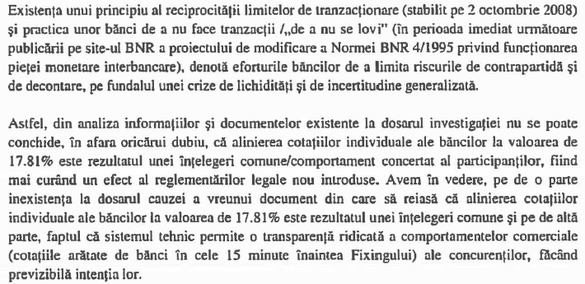

După noua normă BNR, începând cu 24 octombrie, băncile au înregistrat aproape aceleași cotații în pagina de fixing, în jurul a 17,8% aliniindu-se în preajma plafonului „recomandat” de 25% peste dobânda Lombard, precizează Raportul.

Interesant este și cum CC face o voltă logică atunci când descrie intervenția BNR de plafonare a dobânzilor. Astfel, spune Consiliul, BNR a intervenit în piață pentru a limita administrativ ROBID/ROBOR, în interesul consumatorilor, dar nu a urmărit să afecteze comportamentul comercial al băncilor, deși acesta a fost efectul în realitate al deciziei.

Raportul precizează că „dobânda variabilă percepută populației nu mai reflectă în mod real costurile de finanțare ale instituțiilor de credit, acestea finanțându-se la prețuri mai ridicate pe piața monetară interbancară”.

BNR nu numai că a chemat la discuții băncile să le avertizeze să coteze ROBOR mai jos, dar intervenția de reglementare în sine asupra cotațiilor de fixing nu avea cum să aibă alte efecte pe termen scurt decât prezentarea unor rate nereale, sub cotațiile de piață.

Altfel, chiar dacă nu pot fi echivalate total, intervenția BNR aduce cu cea a senatorului Daniel Zamfir, care a propus limitarea dobânzilor ce pot fi încasate de către bănci de la persoanele fizice, tot în „interesul consumatorilor”.

În timp ce propunerea lui Zamfir, adoptată de Parlament, a fost declarată neconstituțională, intervenția BNR n-a fost contestată la acel moment decât de unii angajați ai băncilor – la cenzura CCR nu avea cum să ajungă, pentru că actele administrative nu sunt supuse controlului de constituționalitate.

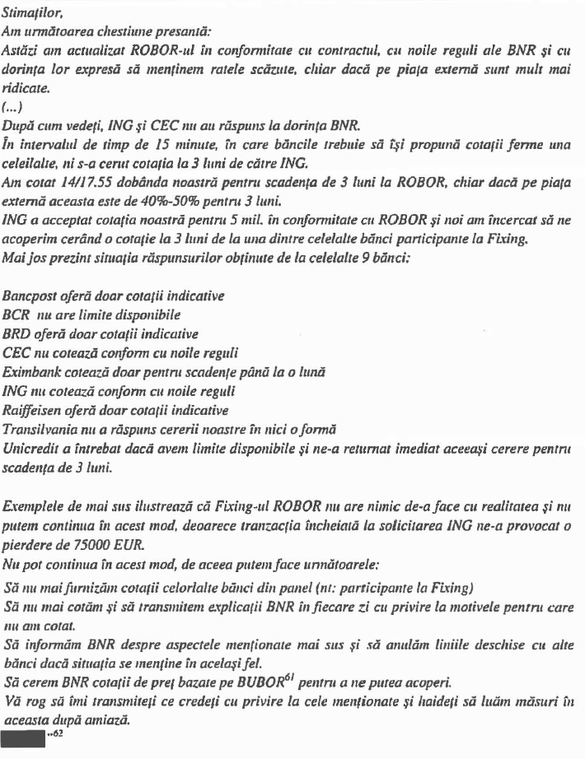

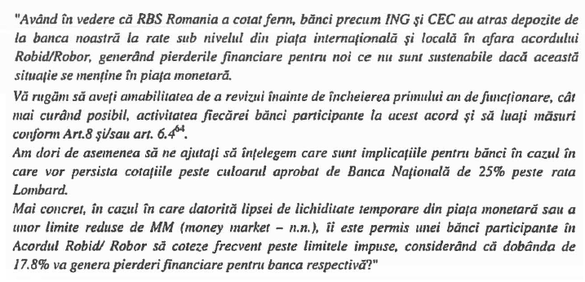

RBS se plânge la BNR că a pierdut bani cu ING după ce a cotat conform noilor indicații

După norma BNR doar două bănci nu au scăzut cotațiile – ING nu a cotat, iar CEC a cotat la peste 20%.

Cum participarea la fixing obliga băncile să se expună ferm pe cotații la limite de 5 milioane de lei (pentru scadențe de până la 3 luni), 3 milioane de lei (pentru scadențe de 3-6 luni) și 2 milioane de lei (6 luni – un an), o bancă ce te lovește în ele îți poate provoca pierderi, lucru ce s-a și întâmplat și a adus nemulțumirea unor trezorieri la acel moment.

RBS, solicitată anterior de BNR să scadă urgent dobânzile cotate, a împrumutat ING cu 5 milioane de lei pe 3 luni la 17,5% în cadrul fixingului și apoi a ajuns în situația în care să nu mai găsească bani la aceeași dobândă în altă parte, lucru ce i-a adus o pierdere de 75.000 de euro.

Mai mult, RBS a trimis și un mail Băncii Naționale în care s-a plâns că ING și CEC au luat bani sub nivelul piețe.

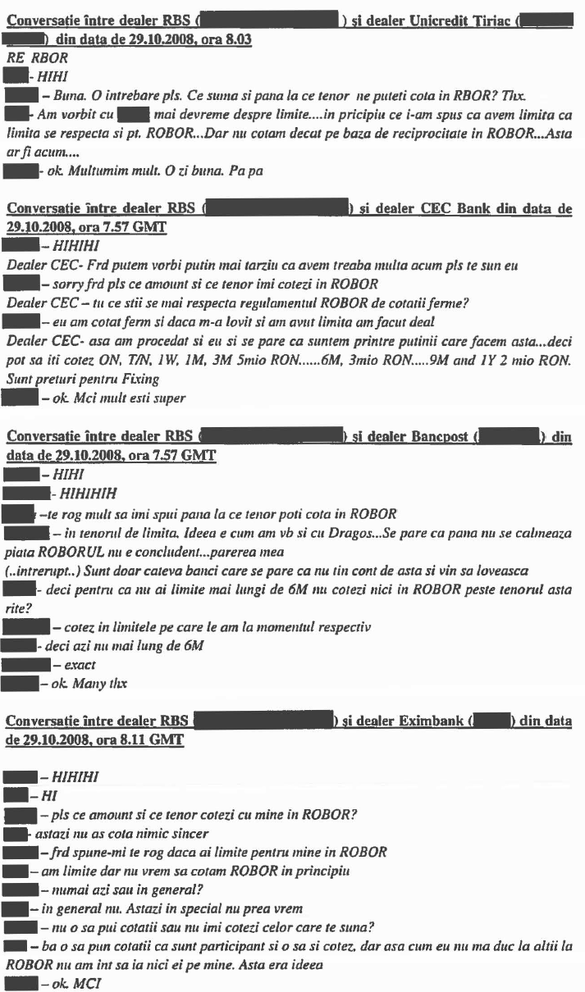

Sunt prezentate și discuțiile cu alți trezorieri de la alte bănci în cadrul procedurii de fixing, care se cam cotesc că coteze. Deja piața se uită cu teamă la posibilitatea de a fi lovită la noile limite, din moment ce aproape toți s-au aliniat condițiilor BNR.

Traderul Raiffeisen Bank îi spune direct celui de la RBS că nu vrea să coteze la ROBOR, având în vedere că există posibilitatea să fie nevoit să dea bani pe termen lung la o dobândă impusă de BNR. Despre această conversație Consiliul Concurenței spune că este „de natură n indica o posibilă înțelegere bilaterală”, dar concluzionează că nu ar fi putut, prin ea însăși să denatureze funcționalitatea indicelui ROBOR.

Bancpost consideră că situația e, potrivit noilor reguli, „bătaie de joc”, din moment ce ar putea fi pusă în situația să dea câte 5 milioane de lei la fiecare scadență din fixing la o dobândă redusă.

Doar câteva bănci au fost active începând cu 23 octombrie în piață în timpul celor 15 minute după fixing. Se remarcă ING, care a luat bani de la mai multe bănci la dobânzi reduse în comparație cu piața (sumele sunt neprecizate), lucru ce arată că nu a luat în serios cerința de reciprocitate ce ar fi fost cerută de către BNR anterior și că cel mai probabil a făcut bani pe seama celor care s-au aliniat cerințelor BNR.

Totodată, Concurența consideră că alinierea la plafonul de dobândă impus de BNR nu reprezintă vreo cartelizare a băncilor, din moment ce acestea s-au aliniat la noile prevederi legale și au încercat să limiteze pierderile.

BNR susține că a fost atac speculativ

Consiliul Concurenței prezintă și opinia BNR față de acel episod – de fapt este vorba despre raportul realizat de Lucian Croitoru, în care arată că reducerea lichidității de la acel moment a fost rezultatul unui atac speculativ. Astfel, băncile cu deficit de lichiditate, care nu aveau suficiente titluri de stat au apela la împrumuturi de la cele cu exces de bani, însă erau în concurență pentru aceste sume cu băncile străine care speculau pe leu, astfel că băncile cu exces de lichiditate au exploatat situația și au impus creșteri mari ale ratelor de dobândă, rată, pe scurt, Croitoru.

Spațiul pentru o bancă din România să lanseze un atac speculativ sunt reduse, din moment ce poziția valutară este limitată administrativ la 10% din fondurile proprii la finele fiecărei zile lucrătoare. Cu alte cuvinte, băncile din sistemul bancar românesc nu pot susține un atac speculativ pe leu, pentru că nu pot, legal, să parieze sume suficiente pe deprecierea leului.

Pe de altă parte, băncile străine sau alte firme financiare pot să facă pariuri substanțiale pe o mișcare de depreciere a leului. Ele pot lua o poziție scurtă pe moneda pe care o văd vulnerabilă, sperând să câștige bani.

Pentru ca o bancă străină să obțină profituri din deprecierea unei monede, atunci trebuie în primul rând să obțină moneda respectivă printr-un împrumut de la o bancă din piața respectivă. În cazul României, banca străină trebuia să împrumute lei la o anumită scadență și o dobândă negociată și să vândă ulterior leii contra euro, sperând că și alte bănci vor face același lucru. Când banca centrală se vede nevoită să renunțe la apărarea cursului, fie din lipsă de rezerve, fie din alte motive, atunci moneda locală se depreciază substanțial, banca speculatoare vinde euro și încasează mai mulți lei, sumă din care cu o parte achită împrumutul ajuns la scadență, iar restul intră la profit.

O condiție esențială pentru un atac speculativ este să ai de unde să împrumuți lei până la scadența contractului. Dacă nimeni nu te împrumută, atunci există riscul să nu poți achita contractul la termen și să nu poți închide poziția scurtă – fie că atacul a reușit sau nu, dobânzile penalizatoare curg.

Ce vedem din datele prezentate în Raport este că cel puțin două bănci străine au avut dificultăți în a plăti sumele împrumutate.

Bancpost împrumutase Credit Swiss cu 154 de milioane de lei (cel puțin) bani pe care banca londoneză nu-i plătiseră timp de 3 zile după scadență, motiv pentru care penalitățile ajunseseră la 500%. Aceeași situație și cu Goldman Sachs, care întârzia cu plata a 100 de milioane de lei.

Chiar și cu o piață puțin adâncă precum cea românească, sumele sunt mici pentru a constitui spatele unui atac speculativ. Raportul CC este, însă, sărac în detalii în această privință.

BRD a înregistrat 9 incidente de decontare între 6 - 31 octombrie, când contrapartidele nu au plătit sume totale de peste 280 de milioane de lei.

Cum se traduce intervenția BNR asupra băncilor de la acel moment e în nemulțumirea că acestea au finanțat pozițiile scurte ale băncilor străine pe leu, adică a ceea ce a numit atacul speculativ, prin furnizarea lichidității în lei necesare pentru închiderea acestor poziții pe profit. Trebuie precizat că afacerea se poate să se fi dovedit costisitoare pentru cei care au pariat pe deprecierea leului mai târziu după puseul inițial, în condițiile scumpirii swap-urilor valutare – aici ne lipsesc informații concrete – dar este aproape sigur că a fost profitabilă pentru băncile locale care le-au împrumutat pe cele străine la dobânzi foarte ridicate.

Diferențialul dintre Lombard și contrapartidele interne în deficit de lichiditate asigura un profit substanțial, astfel că putem prezuma că plasarea banilor către băncile care doreau să închidă pozițiile scurte aducea chiar și mai mult, ca urmare a penalităților contractuale.

Transmiterea costurilor către clienți

Raportul arată că unele bănci au luat măsuri după episodul de creștere a dobânzilor interbancare ca acestea să nu fie transmise clienților cu credite cu dobânzi variabilă. Însă nu toate băncile și nu pentru toate creditele.

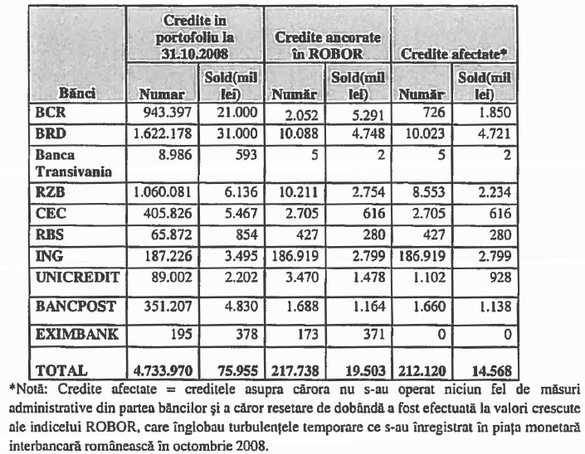

Au fost afectate octombrie 2008 au afectate direct de creșterea ROBOR peste 212.000 de credite, respectiv circa 4,5% din cele peste 4,7 milioane de credite în lei aflate în portofoliul celor 10 bănci din panelul de fixing. Soldul creditelor afectate este de 14,6 miliarde de lei, față de un sold total de aproape 76 de miliarde de lei la acel moment.

ING avea cele mai multe împrumuturi legate de ROBOR și a transmis integral noile costuri clienților, fiind urmată de BRD și Raiffeisen Bank în acest clasament.