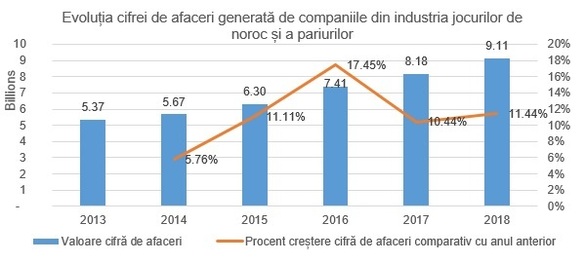

Veniturile înregistrate de companiile care activează în sectorul jocurilor de noroc și al pariurilor vor continua să crească în 2020, până la nivelul de 12 miliarde de lei, după ce în 2019 au avansat cu 15% față de pragul de 9 miliarde de lei înregistrat în 2018.

Creșterea este cu atât mai spectaculoasă cu cât viteza acesteia are în continuare un ritm accelerat. Astfel, în comparație cu anul anterior, în 2018 veniturile înregistrate au crescut cu peste 11,4%, cu un punct procentual superior creșterii din anul 2017 și cu 0,3 puncte procentuale mai mult decât cea înregistrată în anul 2015. Cea mai mare creștere procentuală rămâne în anul 2016, când veniturile au crescut cu peste 17% comparativ cu anul anterior. În valori absolute, anul 2018 a adus venituri cu aproximativ 1 milion de lei mai mari comparativ cu anul 2017, potrivit unei analize Termene.ro.

“Pe măsură ce valoarea unui domeniu crește, procentul cu care aceasta o face începe să scadă până la punctul la care stagnează sau chiar devine negativ. Faptul că viteza de creștere a industriei de profil se menține ridicată este un indiciu că în România domeniul jocurilor de noroc și al pariurilor nu a ajuns încă la potențialul său maxim,”, a declarat Adrian Dragomir, fondator al platformei Termene.ro.

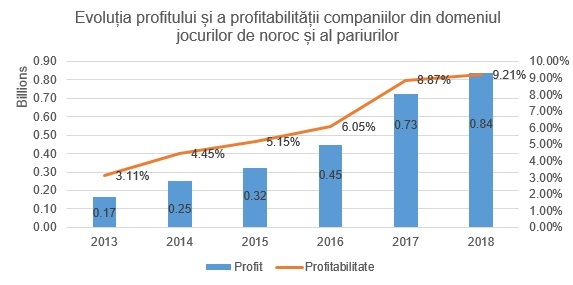

Mai spectaculoasă decât creșterea veniturilor generate de aceste companii este avansul profiturilor pe care acestea le obțin. Dacă în anul 2013, profiturile totale generate la nivel național erau de aproximativ 166 milioane lei, în anul 2018 au crescut de peste 5 ori, depășind valoarea de 838 milioane lei. Un efect direct al creșterii principalilor indicatori financiari ai unei companii (cifra de afaceri și profitul) este avansul profitabilității. Astfel, dacă în anul 2013, o companie din acest domeniu câștiga 3 lei la fiecare 100 de lei încasați, în anul 2016 suma s-a dublat ajungând la 6 lei (creștere de 3 lei) iar în anul 2018 a crescut la 9 lei (o altă creștere de 3 lei).

Peste jumătate din profituri sunt direcționate spre alte jurisdicții fiscale

Deși profiturile cresc spectaculos, peste jumătate din cuantumul acestora (aproximativ 500 milioane lei) au fost generate de companii controlate de fonduri de investiții cu sedii în afara României. Astfel, deși domeniul generează un profit ridicat, mai mult de jumătate din acesta este direcționat în afara granițelor României.

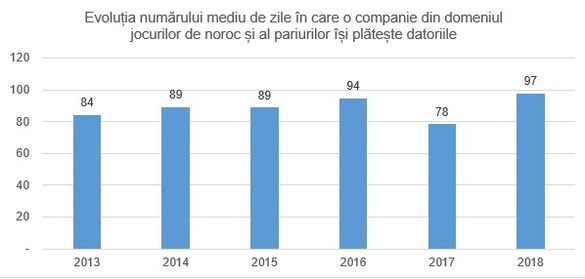

Spre deosebire de parametrii financiari anteriori care s-au îmbunătățit semnificativ, nu același lucru se poate spune despre viteza de plată a datoriilor. Acest indicator calculează numărul mediu de zile în care o companie din această industrie își plătește datoriile (indiferent de natura acestora). Dacă în anul 2017 acest indicator a scăzut, ajungând la un timp mediu de 78 de zile, în anul 2018 acesta a revenit la trendul ultimilor ani – cel de creștere ajungând la un timp record de aproximativ 97 de zile.

“Când o companie devine mai profitabilă este un semn de maturizare antreprenorială dar acest lucru nu este vizibil în cazul comportamentului de plată care (la nivel de activitate), are un trend constant de deteriorare. Fie că este vorba de instituții financiare, furnizori sau clienți (câștigători), aceștia trebuie să aștepte tot mai mult timp până își încasează creanțele ceea ce generează un efect domino la nivel macro-economic”, arată analiza Termene.ro.

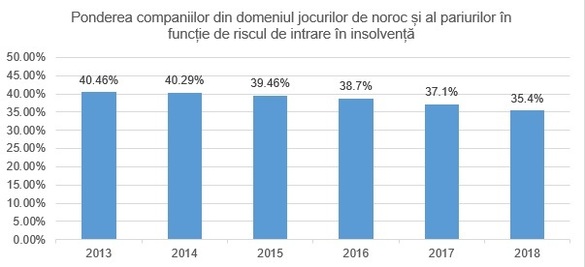

Risc de insolvență în continuare ridicat

Ponderea firmelor din domeniu care prezintă un risc ridicat de intrare în insolvență este într-o scădere constantă, dar se menține în continuare la un nivel ridicat. Dacă, în anul 2013, 40 firme din 100 aveau acest risc, trendul de scădere continuă a făcut ca în anul 2018 să fie în medie 35 de firme din 100 care să aibă acest risc.

Faptul că în contextul creșterii constante a vitezei de plată a datoriilor, ponderea firmelor cu risc de intrare în insolvență este în continuă scădere, readuce din nou conceptul de comportament de plată. Astfel, fără a generaliza, există premisele să credem că cel puțin o parte din firmele din domeniu au posibilitatea financiară de a-și grăbi plata datoriilor dar din diverse motive nu fac acest lucru. În acest sens, RedBill este instrumentul care poate sprijini firmele în evaluarea acestui risc și de a acționa în consecință. Prin intermediul RedBill, Biroul facturilor neîncasate, poți raporta clienții care nu și-au plătit facturile la timp si care te ajută să recuperezi banii pentru facturile neîncasate.