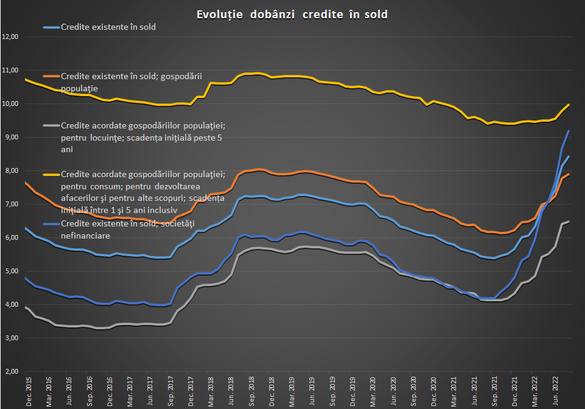

Ultima lună de vară a adus noi creșteri generalizate ale dobânzilor, pe fondul întăririi politicii monetare a băncii centrale și a creșterii inflației. Deficitul de lichiditate a împins băncile să plătească mai mult pentru finanțarea de la populație și firme, până la o medie de aproape 7% (cel mai ridicat nivel din ultimii 12 ani), în timp ce dobânzile la credite au fost majorate într-un ritm și mai accelerat – rata pentru împrumuturile noi ale companiilor se apropie de 10%, în timp ce populația plătește cele mai mari dobânzi pentru creditele ipotecare și de consum de după 2013.

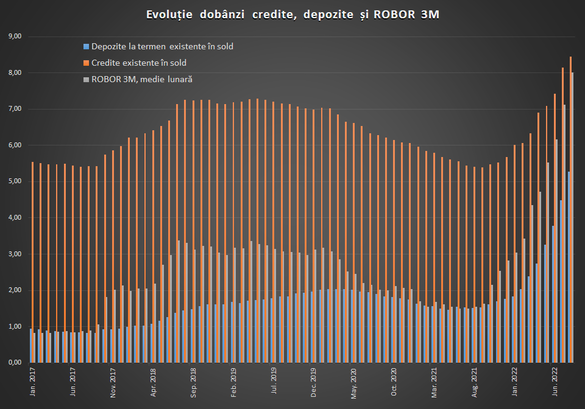

Sistemul bancar a răspuns, în august, la majorarea ratei cheie cu 0,75 puncte procentuale, la 5,5%, cu creșterea ratelor interbancare – ROBOR la 3 luni a crescut cu 0,9 pp, la 8%, în timp ce dobânda medie la tranzacțiile interbancare (pe baza căreia se calculează IRCC) s-a majorat cu peste 1,4 pp, la 6,2%.

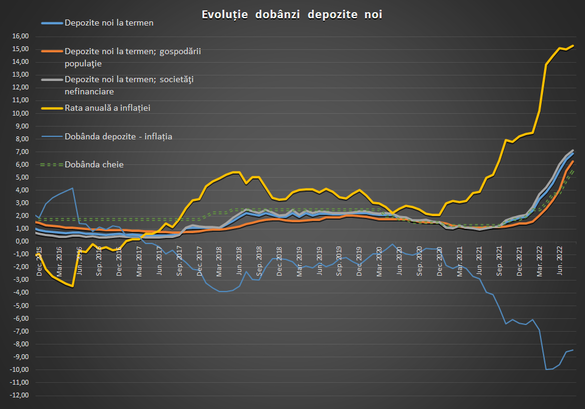

Totodată, inflația a revenit pe creștere cu un avans de la 15% la 15,3% în termeni anuali. Față de iulie, prețurile de consum au crescut cu 0,6 puncte procentuale în august, peste așteptările BNR și ale analiștilor.

Creșteri de dobânzi la depozite

Dobânda medie la depozite a crescut cu aproape jumătate de punct procentual la 6,9% față de iulie și este cu 5,7 pp peste nivelul din august 2021, ajungând la cel mai ridicat nivel de după primăvara anului 2010.

Pentru a doua lună consecutiv, cele mai mari creșteri ale ratelor de dobândă au fost pentru depunerile la termen ale populației, un avans de peste 0,7 pp, la 6,3%. Dobânda medie pentru depozitele firmelor a crescut cu 0,3 pp, la 7,1%.

Deficitul de lichiditate s-a adâncit în ultima lună de vară și a pus presiune suplimentară pe creșterea ratelor interbancare, astfel că băncile s-au orientat spre atragerea de resurse suplimentare de la clientelă. Rata Lombard, la care BNR oferă aproape toate împrumuturile sistemului bancar, a fost majorată în august de la 5,75% la 6,5%. Piața așteaptă noi majorări de dobândă pe final de an – cele mai recente estimări erau pentru o creștere de 0,75 pp a ratei cheie, însă inflația peste așteptări ar putea aduce o reacție mai amplă a băncii centrale.

Dobânda medie la depozitele în sold a continuat de asemenea să crească pe măsură ce depunerile au fost reînnoite și a crescut cu aproape 0,8 pp, la 5,3%.

Majorările de dobânzi la depozite din ultimele luni au început să compenseze din inflație, însă ratele reale rămân adânc în teritoriu negativ. De altfel, chiar și dobânzile curente la credite sunt sub inflație pentru toate tipurile de împrumuturi.

Creditele pentru firme se scumpesc accelerat

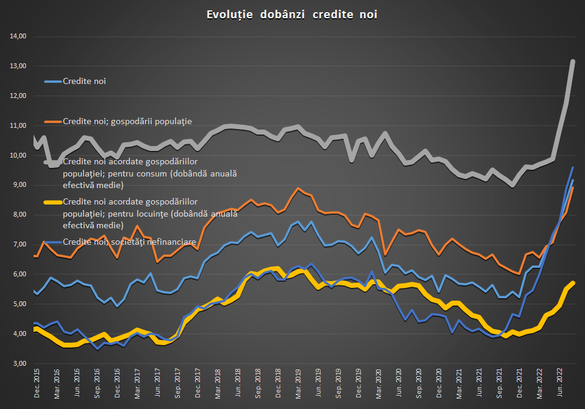

Creditele noi s-au scumpit din nou în august – rata medie de dobândă a crescut de la 8,5% în iulie la 9,2%, cel mai ridicat nivel de după vara lui 2013. În august 2021, rata medie de dobândă la creditele noi era de 5,6%.

Creditele noi de consum (dobândă anuală efectivă) s-au scumpit cel mai mult cu un avans al dobânzii de 1,4 pp la 13,2%, cel mai ridicat nivel din toamna lui 2013. Cum împrumuturile de consum sunt în general pe termen scurt, băncile trebuie să compenseze mai rapid inflația ridicată, dar pe de altă parte rata dobânzii are o pondere mai mică în ratele debitorilor.

Creditele ipotecare noi s-au scumpit de asemenea în august, însă creșterea de dobândă efectivă a fost de circa 0,2 puncte procentuale la 5,7%. Față de vara anului trecut creditele noi pentru locuințe s-au scumpit cu doar 1,6 pp, nivelul curent al dobânzii fiind similar celui de dinainte de pandemie.

Mai relevante pentru stresul financiar al debitorilor sunt datele privind creditele în sold pentru locuințe, unde dobânda medie a crescut cu sub 0,1 pp în august față de iulie la 6,5%. Însă, avansul față de august 2021 este de circa 2,3 pp și ansamblu sunt cele mai mari dobânzi plătite de după toamna lui 2013. Datele privind creditele în sold nu sunt direct comparabile cu cele pentru împrumuturile noi, în cazul ultimelor fiind vorba de dobânda medie efectivă, care include și comisioane, în timp ce pentru primele sunt luate în calcul doar dobânzile medii la împrumuturile cu scadența inițială de peste 5 ani.

Împrumuturile noi în lei pentru firme s-au scumpit în ritm alert și în august (+0,7 pp) la 9,6%. În august 2021 dobânda medie la aceste credite era de doar 3,9%. Similar, dobânda medie la creditele în sold pentru firme a crescut cu peste 0,5 pp la 9,2% și este cu 5 pp peste nivelul din august 2021. Creșterea accelerată a dobânzilor plătite de companii pune presiune pe bilanțurile firmelor îndatorate, mai ales dacă acestea nu pot trece ușor costul mai mare în prețuri.

Acestea se adaugă la costurile mai mari cu materiile prime și energia care au dus deja prețurile producției industriale de piață internă la o creștere anuală de aproape 70% în iulie.

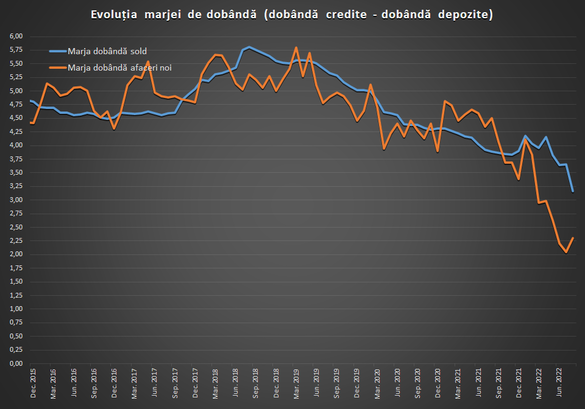

Marja băncilor pentru afacerile în sold a continuat să se comprime până aproape de 3%, față de un nivel de 4-5% în precedenții trei ani.