Dobânzile plătite de bănci pentru depozitele în lei atrase de la clientelă s-au redus din nou în aprilie, pe fondul excesului de lichiditate din sectorul bancar. În același timp însă, băncile au scumpit din nou creditele ipotecare, mai ales pe cele noi. Costurile firmelor aferente împrumuturilor în lei au scăzut, dar au crescut cele cu creditele în valută. Cotațiile ROBOR la 3 luni au continuat să scadă în trimestrul al doilea din acest an, în timp ce IRCC cel mai probabil va rămâne neschimbat.

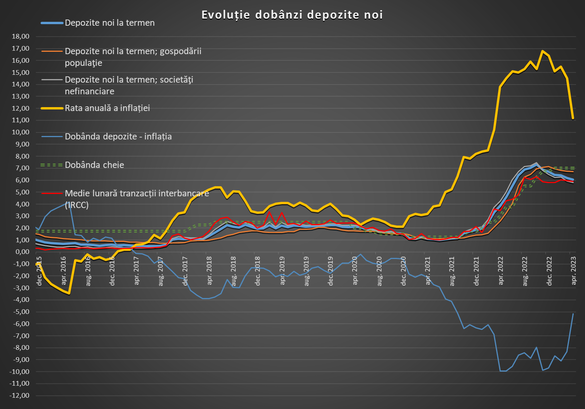

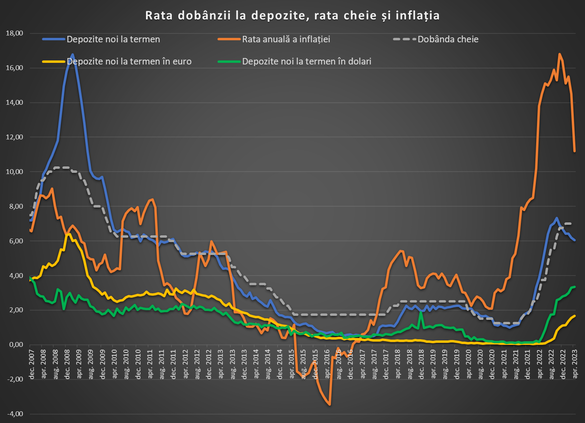

Dobânzile la depozitele noi la termen au scăzut la 6,04% pe an (-0,14 puncte procentuale) în aprilie, foarte aproape de dobânda la facilitatea de depozit de la BNR de 6% și de media la tranzacțiile interbancare de 5,91%.

Scăderea dobânzilor plătite de bănci la depozitele noi vine pe fondul excesului foarte ridicat de lichiditate din piața bancară, apărut pe finele anului trecut și tolerat de atunci de către banca centrală. În octombrie, ultima lună de deficit de lichiditate, dobânda medie la depozitele noi ajunsese la 7,33%, cel mai mare nivel din ultimii aproape 13 ani, în condițiile în care băncile se băteau în oferte pentru a atrage fonduri de la firme, în primă fază, și apoi de la populație.

De remarcat că dobânda medie la depozite se apropie de rata inflației așteptată peste un an, de sub 6%, potrivit celei mai recente prognoze a BNR.

Începând cu primăvara anului viitor, analiștii se așteaptă însă la o relaxare suplimentară a politicii monetare, astfel că este posibil să nu ajungem la dobânzi real-pozitive chiar curând – de altfel, dobânzile la depozite nu au mai fost peste inflație de la începutul lui 2017 și au trecut în teritoriu adânc-negativ odată cu explozia inflației din 2022. Inflația a scăzut la 11,2% în aprilie, de la 14,5%.

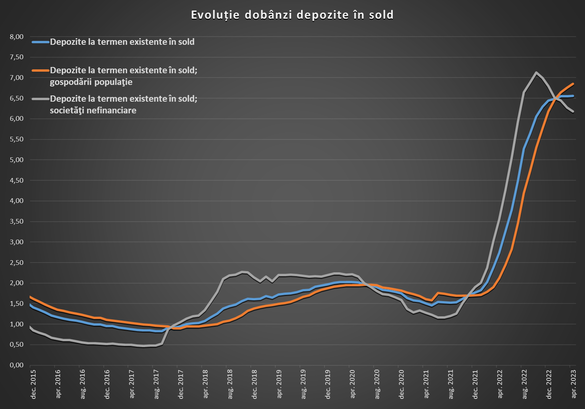

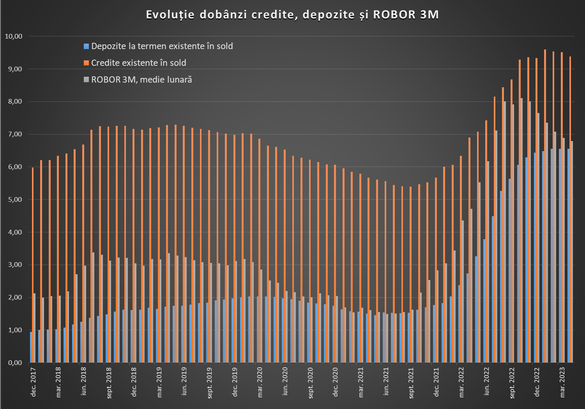

Pentru depozitele în sold, dobânda medie a rămas relativ nemodificată la 6,56% pe an. Având în vedere că băncile plătesc dobânzi din ce în ce mai mici la depozitele noi, nici pentru depozitele în sold nu mai există loc de creștere a remunerației pe măsură ce sunt reînnoite depunerile ajunse la scadență.

Credite ipotecare mai scumpe

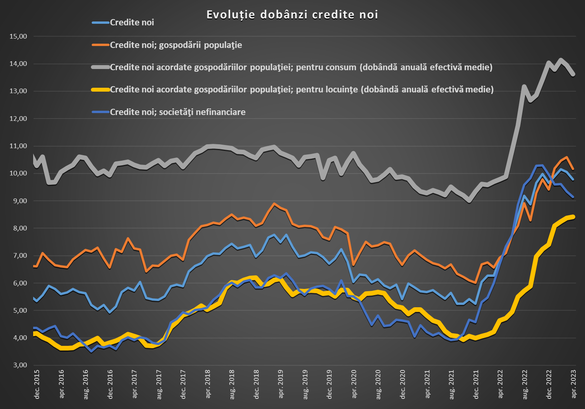

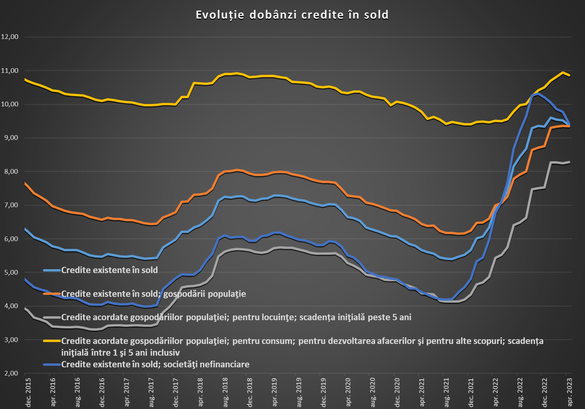

Creditele noi s-au ieftinit pentru a doua lună la rând la 9,79% (-0,27 pp), evoluție datorată mai ales scăderii prețului cerut de bănci pentru creditele acordate firmelor.

Rata medie de dobândă pentru creditele noi în lei acordate societăților nefinanciare a scăzut cu 0,2 puncte procentuale la 9,14%. Dobânda la împrumuturile în lei pentru firme s-a redus cu 1,15 puncte procentuale față de vârful atins în noiembrie, pe fondul relaxării condițiilor de lichiditate.

Dobânzile la creditele în valută, la care au acces aproape exclusiv firmele, au luat-o în sens invers, cu o creștere de încă 0,16 puncte procentuale în aprilie la 5,54% pe an pentru împrumuturile noi în euro și cu 0,23 pp la 7,81% pe an pentru cele în dolari. Față de finele anului trecut, rata medie la împrumuturile în euro a crescut cu 1 punct procentual, în timp ce la dolar s-a majorat cu circa 1,1 puncte procentuale. Împrumuturile în valută rămân în continuare mai avantajoase decât cele în lei, ceea ce le-a făcut și mult mai căutate de către firme, dar diferența s-a mai estompat în ultimele luni.

Dobânda anuală efectivă medie (DAE) la creditele de consum noi acordate populației a scăzut la 13,63% (-0,32 pp), la cel mai scăzut nivel de după ianuarie – pentru creditele de consum, variațiile ridicate de dobândă sunt des întâlnite. DAE include și comisioanele și alte costuri.

Mult mai important însă, dobânda medie efectivă la creditele noi pentru locuințe, împrumuturi care sunt, de regulă, pe termen lung, a continuat să crească până la 8,42% (+0,05 pp). Este cea de-a 16 lună la rând când creditele ipotecare noi se scumpesc, dobânzile fiind mai mult decât duble față de decembrie 2021 (când media era de 4% pe an). De la 1 aprilie a fost actualizată valoarea indicelui de referință pentru creditele acordate consumatorilor (IRCC) de la 5,71% (în ianuarie-martie) la 5,98%. DAE a crescut cu 1 punct procentual față de finele lunii decembrie, ceea ce înseamnă că băncile și-au majorat marja netă pentru creditele noi ipotecare cu mai bine de 0,7 puncte procentuale.

Pentru împrumuturile ipotecare în sold, cu scadența inițială de peste 5 ani, dobânda medie a rămas aproape neschimbată față de aprilie, la 8,28% (+2 puncte de bază), deși IRCC a crescut, ceea ce ar fi trebuit să aducă o creștere automată a ratei medii pentru o parte din portofoliul băncilor.

Față de decembrie, rata medie la creditele în sold a crescut cu 0,75 puncte procentuale. Dobânda la creditele în sold nu e direct comparabilă că cea la creditele noi.

În ansamblu, dobânda medie la creditele în sold s-a redus cu 0,14 puncte procentuale în aprilie și, la 9,38%, este aproape de nivelul din decembrie, evoluție venită pe fondul ieftinirii împrumuturilor pentru firme, care s-au ieftinit cu 0,34 pp în aprilie și cu aproape 0,8 pp de la finele anului trecut până la 9,43%.

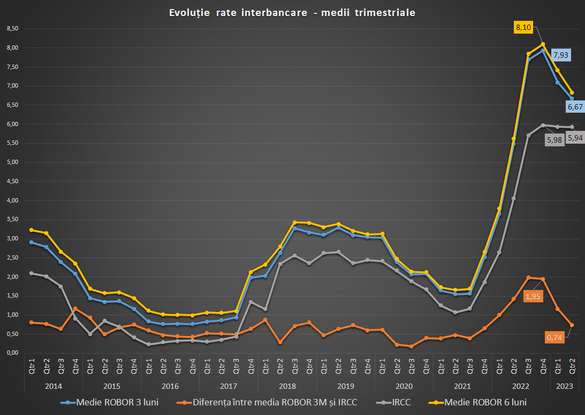

Ce se întâmplă cu ROBOR și IRCC

De la 1 iulie, IRCC va scădea din nou ușor, cu 4 puncte de bază la 5,94% pe an, pe baza datelor din primul trimestru din acest an. În același interval, media ROBOR la 3 luni s-a redus de la 7,93% în trimestrul al patrulea din 2022 la 7,1%. Pe două luni și aproape jumătate din trimestrul al doilea din acest an, media dobânzilor interbancare, pe baza cărora se calculează IRCC, a rămas la 5,94%, în timp ce media ROBOR la 3 luni s-a redus la 6,67%. Diferența dintre IRCC și ROBOR se întoarce se media istorică de sub 1 punct procentual, după ce ajunsese și la 2 puncte procentuale în vara anului trecut.

Pe de altă parte, după cum notam în cel mai recent articol privind lichiditatea din sectorul bancar, IRCC nu mai are loc de scădere până ce BNR nu reduce dobânda la facilitatea de depozit, lucru care se întâmplă atunci când reduce dobânda cheie. Astfel, primele scăderi mai consistente ale IRCC ar trebui să vină abia în vara anului viitor, asta dacă inflația va scădea cum este anticipat și banca centrală va reduce dobânda cheie începând din primul trimestru al lui 2023.