Majorarea ratei cheie cu 0,25 puncte procentuale în prima ședință din acest an a fost și ultima din actualul ciclu de creștere a dobânzilor, cred economiștii din bănci. BNR este așteptată să mențină dobânzile la actualul nivel, în condițiile în care inflația va rămâne ridicată, chiar dacă într-o pantă descendentă. Excesul de bani din piață favorizează o reducere a dobânzilor, însă nu e anticipat să țină prea mult. Creșterea economică ar urma să încetinească la jumătate sau chiar mai puțin decât cea de anul trecut.

Banca Națională a României a urcat rata cheie de la 6,75% la 7% în prima ședință de politică monetară din 2023 și se așteaptă ca inflația să scadă sub nivelul de două cifre începând cu trimestrul al treilea din acest an. Un factor important în scăderea inflației, care a ajuns la 16,8% pe an în noiembrie, va fi efectul de bază – creșterile mari de prețuri din trecut vor dispărea din calculul statistic al inflației anuale.

Economiștii se așteaptă ca BNR să pună punct creșterilor de dobânzi la nivelul actual și să miște ratele din piață prin nivelul lichidității.

”Credem că actualul ciclu de creștere a dobânzilor s-a încheiat”, arată Valentin Tătaru, economist șef al ING România, într-o analiză semnată alături de strategul ING Frantisek Taborsky. ”Dacă va fi nevoie, BNR va utiliza cunoștințele ample pe care le are deja în gestionarea lichidității interbancare pentru a-și atinge obiectivele”.

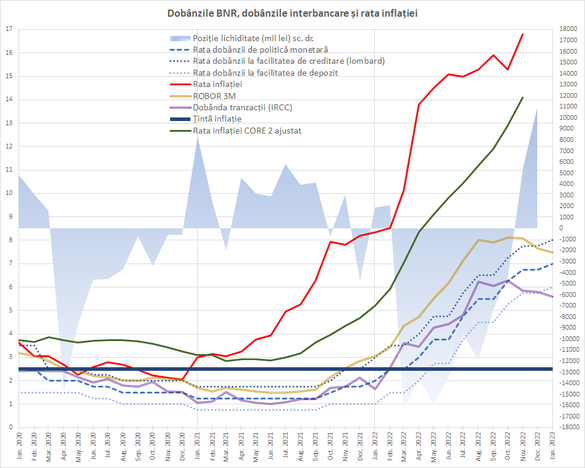

Piața interbancară a trecut pe un surplus amplu de lichiditate în noiembrie și mai ales decembrie (10,9 miliarde de lei medie zilnică), ceea ce a trimis la vale ratele de dobândă din piața interbancară, fie că vorbim de rata la tranzacții, fie de cotațiile ROBOR la 3 luni. Astfel, deși în noiembrie dobânda BNR a fost majorată cu 0,5 puncte procentuale, ratele din piață au scăzut cu 0,5 puncte procentuale.

BNR a scos din comunicat referirea la controlul ”strict” al lichidității interbancare, ceea ce în opinia analiștilor ING reprezintă cel mai interesant aspect al deciziei de marți. Analiștii nu se așteptă, însă, ca surplusul actual să rămână și anticipează o scădere a acestuia din februarie, însă nu prevăd nici o întoarcere la o poziție de deficit a băncilor în raport cu banca centrală.

”Ciclul de creștere al dobânzilor s-a încheiat în România și nivelul de 7% ar putea fi menținut cel puțin până la finele anului curent. Managementul lichidității este probabil să fie folosit activ de către BNR în următoarele trimestre, în funcție de evoluțiile privind cursul de schimb și inflația”, arată analistul BCR Eugen Sinca.

BCR estimează la 21 de miliarde de lei injecțiile în piață făcute de Ministerul Finanțelor în decembrie, ca urmare a cheltuielilor de final de an pentru a ajunge la ținta de deficit de 5,7% din PIB, ceea ce va menține un excedent ridicat de lichiditate și la începutul acestui an.

În condițiile acestui exces de lichiditate, BCR apreciază că decizia BNR are un impact minor asupra condițiilor monetare.

Ce se întâmplă cu dobânzile la credite

UniCredit Bank consideră că nivelul de 7% va fi păstrat în acest an și în 2024 vor urma tăieri ale ratei cheie până la 5%, potrivit raportului trimestrial, dar menționează că în vom vedea în continuare o înăsprire a condițiilor financiare, în contextul în care dobânzile la creditele acordate se ajustează cu o întârziere de un trimestru și ”vor rămâne ridicate în continuare în 2023”.

Indicatorul de referință pentru creditele acordate consumatorilor (IRCC) a fost ajustat în sus la 5,7% de la 1 ianuarie (+1,7 pp), pe baza datelor din piață din trimestrul al treilea din 2022, și din aprilie va crește la circa 6%, pe baza datelor din T4. Ratele interbancare au scăzut la 5,5-5,6% la începutul acestui an, chiar sub rata de dobândă la depozitele overnight la BNR, care este cu un punct procentual mai mică decât rata cheie. Cum și această rată a fost majorată cu 0,25 pp la 6%, este de așteptat ca nivelul actual al dobânzilor din piață să mai crească ușor, deși este puternic împins în jos de excesul de lichiditate.

Rata ROBOR la 3 luni a scăzut, de asemenea, cu circa 15-20 de puncte de bază față de finele anului trecut la 7,5-7,6% în primele două săptămâni din 2023.

Inflație mare în continuare, creșterea economică încetinește

Banca italiană are cea mai pesimistă prognoză de inflație pentru acest an, pe care o estimează la 11% în decembrie, după un vârf de peste 17% în primul trimestru. Creșterea economică este estimată la 4,7% pentru anul trecut, și la 1,3% în 2023, cu o revenire la 3,9% în 2024.

ING vede inflația al 7,3% la finele lui 2023 și o revenire în țintă mai târziu de doi ani. Totodată, banca olandeză și-a rectificat în creștere prognoza de creștere pentru 2022 de la 4,8% la 5,1% și de la 1,8% la 2,5% pentru anul curent.

BCR estimează creșterea economică la 4,7% pe 2022 și la 2,1% în 2023.