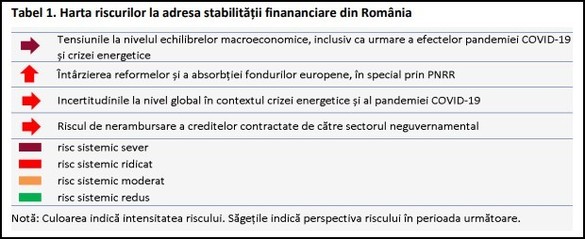

Banca Națională a României a identificat patru riscuri sistemice la adresa stabilității financiare din România. Dezechilibrele macro, în contextul pandemiei și crizei energetice sunt considerate de cel mai mare grad. Nou introdus în top este riscul ridicat și în creștere ca reformele și absorbția de fonduri europene, în special prin PNRR, să întârzie. Un risc ridicat este reprezentat și de potențialul de creștere a restanțelor la credite.

“Contextul macroeconomic intern rămâne dificil. Prelungirea crizei medicale și criza energetică mențin riscul privind tensiunile echilibrelor macroeconomice la un nivel sever”, arată BNR.

Tensiunile macroeconomice erau considerate cu potențial sever și la raportul din primăvară. Chiar dacă situația economică globală s-a îmbunătățit de atunci, arată BNR, cea epidemiologică s-a deteriorat, cu o creștere a cazurilor și apariția de noi variante - Delta și acum Omicron. Mai mult, notează banca centrală, creșterea prețurilor la energie și perturbările asupra lanțurilor de producție au creat noi presiuni asupra economiilor.

Economia României a crescut puternic în termeni anuali în trimestrul al doilea (13,9%), ritm care s-a temperat la 7,4% în trimestrul al treilea. Creșterea trimestrială a încetinit puternic la 0,4%.

“Principalele riscuri privind creșterea economică sunt reprezentate de parcursul campaniei de vaccinare (rata de vaccinare în România fiind în prezent printre cele mai mici din UE), modul de continuare a reformelor economice (inclusiv în ceea ce privește îmbunătățirea capacității de absorbție a fondurilor europene), precum și de accentuarea tensionării echilibrelor macroeconomice pe fondul crizei energetice”, arată BNR.

După o scădere a deficitului bugetar la 9 luni, BNR se așteptă la o adâncire a acestuia, inclusiv ca urmare a posibilității reintroducerii unor măsuri pentru a preveni îmbolnăvirile, respectiv ca urmare a subvențiilor acordate pentru facturile la energie.

BNR remarcă din nou deteriorarea contului curent (13,9 miliarde de euro în octombrie, vs 8,8 miliarde de lei în octombrie 2020) și arată că aceasta amplifică vulnerabilitățile macro și reduce spațiul de manevră pentru politicile economice. Pe de altă parte, investițiile străine directe au crescut și ele și acoperă 6 euro din 10 ieșiți prin contul curent.

“Accentuarea crizei medicale în România și reinstituirea restricțiilor necesare limitării răspândirii virusului SARS-CoV-2 sunt de natură a deteriora situația financiară a companiilor nefinanciare exportatoare. O posibilă măsură cu efect de reducere a riscurilor corelate cu deteriorarea echilibrului extern este orientarea cu prioritate a programelor de sprijinire a economiei către firmele cu aport semnificativ la crearea unui model sustenabil de creștere economică, inclusiv a celor exportatoare”, arată BNR.

Riscul PNRR

BNR arată spre fondurile europene ca sursă pentru reducerea vulnerabilităților structurale ale economiei. Însă România nu a înregistrat niciodată rezultate notabile la acest capitol. Gradul de absorbție pentru exercițiul 2014-2020 este de doar jumătate, față de media UE de 61% sau de 66% media regională, arată banca centrală.

România are la dispoziție 38,3 miliarde de euro prin noul cadru multianual (până în 2027) la care se adaugă fonduri de 29,2 miliarde de euro prin Planul Național de Redresare și Reziliență (PNRR). În cazul ultimelor sunt condiții atașate pentru plata banilor. 41% din sume sunt alocat pentru tranziția energetică – de aici estimările sunt pentru un impact pozitiv asupra creșterii economice de până la 2,3 puncte procentuale în următorii șase ani. Un raport al CNSM arăta că tranziția va aduce costuri mari pentru economia românească și că sectoare întregi ar putea deveni nerentabile dacă nu iau măsuri.

“Având în vedere parcursul reformelor economice din ultimii ani, instabilitatea politică și capacitatea instituțională redusă alimentează riscul de întârziere a implementării acestor programe cu efecte negative importante asupra economiei și sistemului financiar”, arată BNR.

Riscul de credit

Banca centrală menționează riscul de credit între cele ridicate, deși datele privind creditele neperformante sunt în continuare bune - în cazul portofoliului de credite acordate companiilor nefinanciare indicatorul a ajuns la 5,8% la finalul lunii august 2021, o reducere de 0,8 puncte procentuale față de ediția din primăvară, în timp ce în cazul creditelor populației acesta a fost de 3,3% (-0,2 puncte procentuale față de martie 2021).

BNR atenționează cu privire la companiile care au beneficiat de moratoriul la plata ratelor și a căror situație financiară s-a deteriorat semnificativ anul trecut, pe fondul pandemiei și a restricțiilor asociat care au lovit activitatea economică. Este vorba despre cele 12.600 de companii care au credite cumulate de aproape 24 de miliarde de lei sau o cincime din totalul expunerilor bancare. Rentabilitatea capitalurilor pentru aceste companii a înregistrat un regres mult mai important decât de la nivelul companiilor fără credite suspendate (-7,5 puncte procentuale, față de -0,7 puncte procentuale, la nivel agregat, și, respectiv, -0,6 puncte procentuale companii cu credite suspendate), și totodată gradul de îndatorare a crescut, în timp ce pentru companiile care nu au apelat la moratoriu îndatorarea a scăzut.

“Aceste evoluții arată încă o dată necesitatea menținerii de către manageri a unei poziții financiare robuste a firmelor pe care le gestionează, construirea de rezerve în perioadele bune pentru a fi utilizate în cazul apariției unor evenimente nefavorabile”, notează BNR.

Banca centrală arată că și creditele acordate populației trebuie monitorizate, având în vedere că portofoliul pentru care s-a cerut amânarea la plată are un risc de credit mai ridicat decât media și un grad de îndatorare mai mare.

Evoluția pieței imobiliare poate influența dinamica creditelor neperformante, arată BNR, în condițiile în care piața de locuințe a crescut, iar cea comercială a scăzut.

BNR a decis recent să înăsprească condițiile de creditare pentru creditele ipotecare acordate în scop investițional, care sunt mai sensibile la o scădere a pieței imobiliare. Acum oferă și date cu privire la riscurile din acest segment Din punct de vedere al disciplinei la plată, creditele acordate în scop nelocativ au o rată de neperformanță superioară comparativ cu creditele acordate în scop locativ (4,3% față de 1,4%). Importanța creditelor acordate în scop nelocativ a crescut cu 7% în perioada decembrie 2019-iunie 2021, și reprezintă o proporție de 13% din totalul creditelor imobiliare rezidențiale.