Banca Națională a României este chemată să majoreze cerințele de capital pentru sistemul bancar, potrivit Comitetului Național pentru Supravegherea Macroprudențială (CNSM), din care fac parte conducerea băncii centrale, cea a Autorității de Supraveghere Financiară și cea a Ministerului Finanțelor. Mai mult, este recomandată ”conduită foarte prudentă” în plata dividendelor către acționari - acestea ar urma să fie monitorizate în cooperare cu banca centrală.

BNR este îndemnată să crească amortizorul anticiclic de capital aplicat băncilor cu jumătate de punct procentual la 1% începând din octombrie 2023. Rata amortizorului se calculează la expunerea la risc și reprezintă, practic, un necesar de capital mai mare pentru sectorul bancar și, în consecință, costuri mai mari pentru acționari. De la 17 octombrie 2022, amortizorul anticiclic fusese majorat de la 0% la 0,5%, fiind prima mișcare de după 2016 când a fost introdus.

”Prin această măsură se continuă procesul de întărire a politicii macroprudențiale la nivel național, similar tendinței manifestate pe plan european, în condițiile acumulării de riscuri suplimentare, și se răspunde totodată apelului lansat de CERS (Comitetul European de Risc Sistemic) cu privire la sporirea vigilenței în viitorul apropiat”, se arată în decizia CNSM.

Recomandările CNSM, care în ceea ce privește sectorul bancar sunt formulate chiar de către banca centrală, au fost urmate de fiecare dată de BNR.

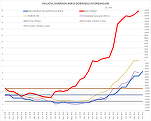

Comitetul mai arată că ”se constată o acumulare suplimentară de riscuri la adresa stabilității financiare față de analiza precedentă”, ”ritmul de creștere al creditării se menține printre cele mai înalte din Uniunea Europeană” – circa 16% pe an în august – și ”persistă vulnerabilitățile asociate deficitului de cont curent și deficitului bugetar” – deficitul de cont curent a depășit la 8 luni nivelul pe întreg anul trecut și a ajuns la peste 6% din produsul intern brut estimat pentru anul în curs.

”Nivelurile de lichiditate și profitabilitate ale sectorului bancar permit majorarea ratei amortizorului anticiclic de capital, fără a influența negativ oferta de creditare a instituțiilor bancare adresată debitorilor eligibili”, arată CNSM.

Sistemul bancar și-a majorat profitul net cu 14%, aproape de rata inflației, la 4,74 miliarde de lei în primele 6 luni din 2022. Randamentul capitalului, o măsură a profitabilității din punct de vedere a investiției acționarilor, a crescut de la 13% la 16%. Rata creditelor neperformante a scăzut la 3%.

Comitetul mai cere și majorarea amortizorului de capital pentru băncile importanță sistemică din România, începând cu data de 1 ianuarie 2023. BNR a identificat 9 bănci sistemice, cele mai mari după active – Banca Transilvania, BCR, UniCredit, BRD, Raiffeisen, CEC, Alpha, OTP și Eximbank. BT are o cerință de capital suplimentar ca bancă sistemică de 2%, următoarele trei de 1,5%, Raiffeisen de 1% și restul de 0,5%.

Până la 1 decembrie, CNSM urmează să facă recomandările privind noile niveluri de capital solicitate.

Mai mult, după criza COVID-19, autoritățile revin cu îndemnuri în ceea ce privește nedistribuirea de dividende.

”CNSM încurajează instituțiile de credit să aibă o conduită foarte prudentă în perioada următoare în ceea ce privește politica de distribuire a dividendelor, conduită care să conducă la consolidarea capitalizării, în vederea gestionării adecvate a turbulențelor care se pot manifesta în viitorul apropiat. CNSM va monitoriza îndeaproape, în strânsă colaborare cu Banca Națională a României, modul în care instituțiile de credit își calibrează politica de distribuire a dividendelor”, se arată în decizia Comitetului.

În timpul pandemiei băncile au făcut rezerve de capital din profituri și au reluat plățile către acționari abia după ce au constatat că impactul crizei asupra bilanțurilor nu a fost atât de aspru.

BNR avertiza recent că se așteaptă la în încetinire puternică a creșterii economice, la o încetinire a dinamicii salariilor, precum și la o inflație mai ridicată, în contextul crizei prețurilor la energie și a războiului din Ucraina. Totodată, BNR menționează și alte riscuri din plan extern, cum sunt cele legate de creșterea costurilor de finanțare ca urmare a întăririi politicilor monetare ale marilor bănci centrale și a deteriorării percepției de risc a investitorilor.