Reducerea rapidă a încrederii investitorilor în economiile emergente și deteriorarea echilibrelor macroeconomice ale României reprezintă riscuri sistemice severe la adresa stabilității financiare, arată cel mai recent raport al Băncii Naționale a României.

Cum va fi relansată economia, puternic afectată după criza COVID-19, și ce se va întâmpla pe piața bancară, precum și cu fondurile de investiții și cele de pensii, bursa și societățile de asigurări va fi anunțat de cei mai importanți jucători în domeniu la Videoconferința - Profit.ro Financial Forum „Finanțăm repornirea economiei“. Detalii pot fi aflate AICI

Pandemia COVID-19 a dus la creșterea incertitudinii la nivel global, cu efecte negative asupra economiei și sectorului financiar. Riscurile sistemice la adresa stabilității financiare au crescut “substanțial”, potrivit băncii centrale.

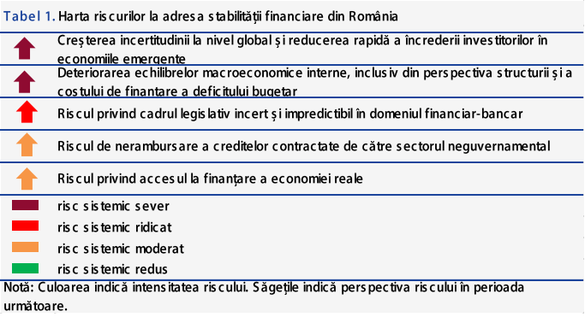

Banca Națională vede două riscuri sistemice severe: (i) creșterea incertitudinii la nivel global și reducerea rapidă a încrederii investitorilor în economiile emergente, respectiv (ii) deteriorarea echilibrelor macroeconomice interne, inclusiv din perspectiva structurii și a costului de finanțare a deficitului bugetar.

Riscul privind cadrul legislativ incert și impredictibil în domeniul financiar-bancar este considerat de nivel ridicat. Alte două riscuri sunt de intensitate moderată: (i) nerambursarea creditelor contractate de către sectorul neguvernamental și (ii) accesul la finanțare a economiei reale. Toate cele cinci riscuri sistemice menționate au asociată o perspectivă de creștere în intervalul următor.

“Cel mai important risc sistemic pentru stabilitatea financiară din România în perioada următoare este reprezentat de creșterea incertitudinii la nivel global și reducerea rapidă a încrederii investitorilor în economiile emergente”, scrie BNR în cel mai recent raport privind stabilitatea financiară.

Banca centrală arată că investitorii au retras deja în februarie-martie circa 100 de miliarde de dolari din piețele emergente, de trei ori mai mult decât în cazul precedentei crize financiare din 2008-2009, în condițiile în care au căutat refugiul în active considerate mai sigure din țările avansate.

Criza generată de pandemie s-a suprapus peste o situație precară a finanțelor publice din România, în condițiile în care deficitul bugetar era încă de anul trecut peste țintă, la 4,6% din PIB față de 2,8% în planul bugetar inițial.

Guvernul estimează un deficit de 6,7% din PIB în acest an, în timp ce Comisia Europeană se așteaptă la un deficit mai adânc la 9,2% din PIB, iar Fondul Monetar Internațional la 8,9% din PIB.

“Implementarea în România a unor politici fiscale și de venituri expansive într-o perioadă de avans economic a condus la deteriorarea soldului bugetar și a deficitului de cont curent. Aceste politici prociclice au diminuat capacitatea statului de a interveni în contextul unor evoluții nefavorabile ale activității economice, cum este cea generată de pandemia COVID-19, având în vedere nivelul ridicat al deficitului bugetar înainte de izbucnirea pandemiei. În plus, colectarea deficitară a veniturilor bugetare și ponderea ridicată a cheltuielilor rigide în veniturile fiscale reprezintă vulnerabilități structurale ce vor îngreuna procesul de consolidare fiscală”, se arată în raportul BNR.

Banca central consideră că finanțarea cheltuielilor statului va fi “una dintre cele mai mari provocări” în acest an. Necesarul de finanțare este cu circa o treime mai mare decât anul trecut la 120 de miliarde de lei, un maxim istoric în termeni nominali. BNR aduce aminte de estimările Consiliului Fiscal, care arată că necesarul de finanțare ar putea ajunge chiar la 144 de miliarde de lei, adică 14,3% din PIB, un nivel apropiat de maximul de 16,6% din PIB din 2009.

„Deși agențiile de rating au păstrat evaluarea datoriei publice românești în categoria de investiții, perspectiva a fost modificată la negativă. În acest context, implementarea în perioada următoare a unor măsuri de consolidare fiscală credibile va fi esențială pentru a asigura accesul la finanțare pe piețele externe la costuri sustenabile și totodată pentru a evita o ajustare abruptă la nivel intern”, mai arată BNR.

Banca centrală consideră că extinderea moratoriului public prin modificarea Ordonanței 37/2020 în Parlament este de natură să ducă la hazard moral și la efecte negative majore asupra situației băncilor. Cu efecte negative asupra băncilor notează și recentele modificări la Legea 77/2016 privind darea în plată și introducerea unor plafoane privind nivelul dobânzilor.

“Este dificil ca băncile să îndeplinească concomitent atât obiectivul de intermediere financiară, cât și pe cel de susținere a debitorilor indiferent de situația financiară a acestora, fiind necesară o țintire adecvată a măsurilor de acest gen, prin evitarea hazardului moral și prin asigurarea unui echilibru între interesele debitorilor și cele ale deponenților”, se arată în raportul BNR.

Banca centrală arată că riscul de nerambursare este în creștere și că este de așteptat a indicatorii privind calitatea activelor să se deterioreze, atât ca urmare a dificultăților de rambursare a creditelor de către firme, cât și de către populație.

Circa 44% din portofoliul corporativ de credite este reprezentat de firme care au valori subunitare ale lichidității generale și 42% din împrumuturi sunt acordate companiilor care au un nivel al datoriilor de peste trei sferturi din active.

În cazul populației, creditele neperformante ar putea crește ca urmare a urmare a deteriorării condițiilor de pe piața imobiliară și cea de capital, cât și din perspectiva diminuării veniturilor.

Banca centrală arată că riscul moderat al reducerii accesului la finanțare vine în contextul în care intermedierea financiară din România este oricum cea mai redusă din Europa.

“Este de așteptat ca băncile să își ajusteze planurile de creditare a economiei pentru a acomoda lichiditățile neîncasate la timp, dar și ca urmare a unei posibile diminuări a cererii de finanțare”, arată banca centrală.

Potrivit celui mai recent sondaj privind creditarea, cele mai mari 10 bănci se așteaptă la înăsprirea standardelor de creditare și la o scădere a prețurilor locuințelor.