Având liber după decizia AGA de la Hidroelectrica pentru vânzarea chiar a întregii sale participații din acțiunile producătorul de energie hidro, Fondul Proprietatea a inițiat demersurile de listare, dar are rețineri că, fără a vinde și o deținere semnificativă inclusiv pe bursa londoneză, va putea păstra dimensiunea tranzacției pentru a plasa 15% din acțiuni.

VEZI AICI GRAFICE ȘI EXPLICAȚII

Franklin Templeton, compania financiară americană care administrează Fondul Proprietatea (FP), a pus ca termen-țintă data de 15 noiembrie pentru listarea Hidroelectrica, societate unde Fondul deține 20% din titluri și are aprobarea acționarilor producătorului de energie hidro ca în calitate de acționar minoritar să deruleze demersurile de listare. Realist, reprezentanții vânzătorului spun că aducerea Hidroelectrica la cota bursei ar putea trece de acest moment, demersurile de listare fiind complexe și durând 6-9 luni.

Scenariul de bază este o ofertă realizată pentru 15% din acțiuni, nivel egal cu angajamentul luat de România la semnarea programului european PNRR pentru listarea până la 30 iunie 2023. În acest moment este puțin probabil ca statul să vină parte în operațiunea de piață cu un pachet suplimentar. Legislația care interzice înstrăinarea unor active de stat adoptată în 2020 și sentimentul negativ din opinia publică față de astfel de vânzări nu aduce argumente pentru guvernanți, pentru a face o mutare în acest sens.

În plus, un factor este și acționarul minoritar Fondul Proprietatea, care, de asemenea, ar prefera o vânzare pe cont propriu. Managerul FP, sud-africanul Johan Meyer, a afirmat, răspunzând la o întrebare a Profit.ro, că mandatul din AGA de la Hidroelectrica ce le lasă flexibilitate și le acordă responsabilitățile în derularea listării aduce poziții avantajoase pentru Fond de a se mișca repede în procesul de decizie. Acesta a demarat cu procedurile de selectare a consorțiului de intermediere.

Pentru FP nu este numai vorba numai despre privilegiul de a se afla la frâiele unei listări pe care altminteri statul a tergiversat-o 10 ani, ci și dificultățile de a realiza vânzarea în condițiile dimensiunii ridicate a pachetului pus în vânzare. Acesta se poate ridica la aproximativ 2,2 miliarde dolari și ar putea fi greu de plasat la multipli importanți, cu atât mai mult cu cât în prezent decizia din AGA aprobă doar o listare la Bursa de Valori București.

Fondul Proprietatea încă se uită după obținerea unei aprobări pentru o listare duală. Tranzacția este mare chiar și pe standardele burselor dezvoltate. Spre exemplu, cel mai mare IPO al anului trecut de la Londra a fost de 1,7 miliarde dolari. Reținerea administratorilor este aceea că nu vor putea vinde 15% din acțiuni în condiții de preț bun și de aceea vor trebui să micșoreze dimensiunea pachetului. „Nu vindem la orice preț”, spune Marius Dan, director general adjunct cu atribuții de strategie corporativă la administratorul Franklin Templeton. Angajamentul este pentru aducerea de valoare către acționari și dacă condițiile de multipli nu vor fi atinse, pachetul pus în vânzare va fi micșorat.

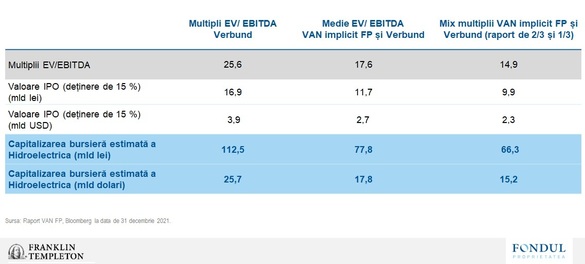

În prezent, Hidroelectrica, ce reprezintă 68,3% portofoliul Fondului și a adus creștere de 37,54% pentru majorarea anualizată a activului într-un an de creștere a prețurilor la energie, este prinsă în bilanț la un nivel de 8 ori câștigul pre-taxare EBITDA, astfel oricum listarea va valida un preț superior care va aduce valoare acționarilor. Managementul are ca reper multiplii la care se tranzacționează o companie similară, Verbund din Austria. Chiar la un nivel conservator de tranzacționare la un nivel de 14,9 ori EBITDA, capitalizarea bursieră a Hidroelectrica s-ar ridica la 66,3 miliarde lei (15,2 miliarde dolari).

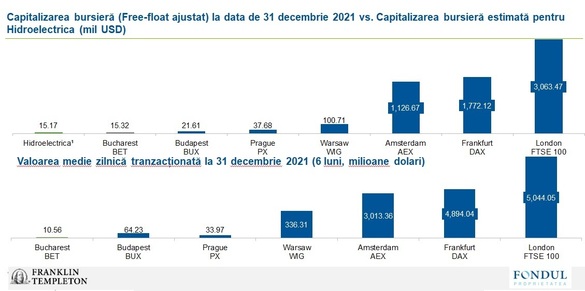

Asumarea este că o listare exclusivă la BVB se va realiza la multipli mai mici, lovind în interesul Fondului de a maximiza valoarea la care se vinde compania. În prezent, chiar și cea mai mare ofertă publică primară de pe piața locală, cea a Digi Communications (DIGI), abia a fost în echivalentul a 204,3 milioane dolari, deci de un ordin de mărime de peste 10 ori mai mic față de cât este ținta pentru operațiunea dimilară de la Hidroelectrica.

Într-un context al perioadei ultimilor ani în care globalizarea s-a aflat în regres și politicile protecționiste au revenit în forță în statele dezvoltate și decizia privind o listare doar pe piața locală a fost cea care s-a impus. Aceasta este susținută nu numai de stat ca acționar majoritar al Hidroelectrica, dar și de reprezentanți ai pieței locale de capital.

La Fondul Proprietatea, viziunea este diferită. „Credem cu putere că o listare duală ar fi benefică pentru Hidroelectrica și piața de capital din România”, spune Marius Dan de la Franklin Templeton. Un argument este că evenimentul de listare de la Londra va reașeza România pe harta investitorilor, fiind și o oportunitate de a prezenta compania din punctul de vedere al standardelor sociale și de mediu ESG. Oricum, în cazul vânzării a 15% din titluri, Fondul va avea preocuparea ca 50% din acțiuni să fie listate la BVB.

Rezerva vânzătorilor este dată de proporțiile Hidroelectrica. Compania ar urma să ajungă la cota Bursei ca o companie de 15,2 miliarde dolari, în timp ce întreaga capitalizare a indicelui BET este de 53,01 miliarde lei (11,69 miliarde dolari), iar free-float-ul de la Hidroelectrica să fie apropiat de free-floatul întregii burse românești.

Chiar și la aceste proporții, fondurile de pensii, în căutare de debușee investiționale pentru contribuțiile în creștere, vor o halcă pe cât de mare posibil. „ Din punctul nostru de vedere ar fi benefic și pentru bursa locală, ar fi benefic și pentru investitorii instituționali ca Hidroelectrica să se listeze doar la București sau – în cel mai rău caz – să se listeze în exterior pe o piață unde fondurile de pensii să aibă acces.”, spunea la conferința Profit.ro Radu Crăciun, președinte al Asociației pentru Pensiile Administrate Privat din România (APAPR), care este și la conducerea BCR Pensii.

Din punctul de vedere al lui CEO-ului Meyer de la Fondul Proprietatea, dimensiunea Hidroelectrica este suficient de mare pentru a nu se pune problema unei penurii a pachetelor de acțiuni puse în vânzare la BVB și care pot fi absorbite de fondurile de pensii. Cât privește listarea pe piața străină, cei de la Franklin Templeton rămân inflexibili pentru Londra, unde fondurile de pensii nu au acces. Marius Dan spune că există deja o cale bătătorită pentru listările duale și procedural este mai bine ca aceasta să fie folosită pentru urgentarea procesului de listare. Costurile accederii pe respectiva piață vor fi suportate de Fond și nu vor atârna pentru Hidroelectrica.

Valoarea producătorului de energie va fi în măsură să aducă României îndeplinirea criteriilor MSCI pentru statutul de piață emergentă și oricum lichiditatea va migra în timp către BVB, spun ce de la FP ce amintesc faptul că deja 85% din acțiunile Romgaz Mediaș (SNG) și Electrica (EL), listate dual în anii 2013-2014, se află pe piața locală și numai 15% din acțiuni au mai rămas la Londra.

Banii obținuți din vânzarea pachetului de la Hidroelectrica vor merge către acționarii Fondului în cadrul aceleiași poltiic consecvente de distribuții de cash care au ajuns la o sumă agregată de 1,57 miliarde dolari în ultimii 12 ani de când americanii au preluat frăiele societății. Cel mai mare acționar al FP sunt fondurile de pensii administrate NN, cu o participație de 11,24% din acțiuni, nerezidenții de la Silver Point cu o deținere de 10,85% din capitalul social, Ministerul Finanțelor Publice, cu 5,97% din titluri și fondurile de pensii administrate de Allianz Țiriac, cu 5,05% din acțiuni.