Față de prima zi de tranzacționare din 25 ianuarie 2011, acțiunea FP este cu 13,50% mai sus, însă randamentul total urcă la 50% dacă includem dividendele, restituirile de aport social și participări proporționale la ofertele de răscumpărare.

18,77 miliarde acțiuni Fondul Proprietatea (FP) s-au schimbat în piața reglementată de la listarea acestui emitent în urmă cu cinci ani și până în prezent. Fără această activitate de tranzacționare, Bursa de la București ar fi fost mult mai săracă într-un interval în care din punctul de vedere al volumelor, interesului investitorilor și frecvenței ofertelor publice, piața mai degrabă putea fi caracterizată drept una "bear".

Fără creșterile de preț pe Fondul Proprietatea, susținute de programele de răscumpărări, și indicii de la BVB ar fi arătat mult mai slab, iar vizibilitatea externă a pieței (încă de frontieră) românești ar fi fost mult mai redusă.

Cu toate acestea, Fondul devine tot mai mic, în măsura în care vinde din casă și restituie accelerat cash acționarilor. Peisajul bursier românesc, alți cinci ani de acum încolo ar putea fi total diferit, dacă ne gândim la calea pe care a luat-o FP.

CITEȘTE ȘI Ce nu s-a mai auzit de la Starbucks

CITEȘTE ȘI Ce nu s-a mai auzit de la Starbucks Cum a arătat prima zi de tranzacționare

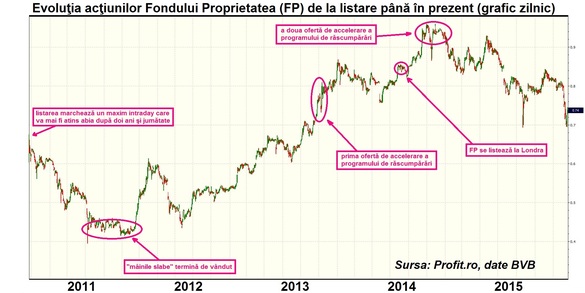

A intrat în piață după ani și ani de tergiversări, răstimp în care titlurile au fost schimbate într-o "piață gri", dominată de "băieții deștepți" ai retocedărilor. Prima zi de tranzacționare în regim bursier, transparent, a adus volume de 333,21 milioane titluri. Acțiunea Fondului a deschis la prețul de 0,602 lei/acțiune (care a fost și minimul zilei), a urcat la un maxim intraday de 0,675 lei/acțiune - ce avea să mai fie atins abia doi ani și jumătate mai târziu - pentru ca închiderea să se realizeze la prețul de 0,6495 lei/acțiune.

Ce performanțe au oferit investitorilor

Față de valoarea respectivă, prețul de vineri de 0,737 lei/acțiune este cu 13,47% mai mare. Randamentul total este însă de 46%, dacă includem distribuirile de dividende din perioada 2011-2013 (aferente exercițiilor fiscale 2010-2012) în valoare totală de 0,11 lei/acțiune și restituirile de aport la capitalul social de 0,10 lei/acțiune rezultate după anularea titlurilor dobândite în programele de răscumpărări. Dacă mai avem în vedere și participări proporționale la ofertele publice de răscumpărare care s-au efectuat la cotații aproape de valoarea unitară a activului net, randamentul ar fi chiar de 50%.

Un câștig de peste 100% au obținut, însă, investitorii care au intrat în a doua parte a anului 2011 la prețuri marginal peste reperul de 0,40 lei/acțiune, într-un răstimp în care piața scutura "mâinile slabe" ale investitorilor care au primit acțiunile FP în contul titlurilor de despăgubiri.

Discountul, bată-l vina!

Povestea Fondului a fost, în principal, una despre programele de răscumpărare, emitentul derulând șase asemenea secvențe de operațiuni. Obiectivul a fost reducerea discountului cu care acțiunea se tranzacționează față de activul net.

Reușită? Dacă la prețul de piață de 0,6495 lei/acțiune din prima zi de tranzacționare la BVB și valoarea unitară a activului net de 1,1352 lei/acțiune, discountul era de 42,74% acum cinci ani, reducerea pare mai degrabă marginală în momentul de față.

CITEȘTE ȘI Reevaluări masive în portofoliul energetic al FP: Hidroelectrica - plus 22%, CE Oltenia – minus 42%

CITEȘTE ȘI Reevaluări masive în portofoliul energetic al FP: Hidroelectrica - plus 22%, CE Oltenia – minus 42% La prețul închiderii de vineri de 0,737 lei/acțiune, și VUAN-ul de 1,1564 lei/acțiune de la nivelul lui decembrie 2015, societatea se tranzacționează cu un discount de 36,26%.

Nici listarea secundară la Londra în iulie 2014 a acțiunilor Fondului prin intermediul certificatelor de depozit GDR - după ani în care încercările repetate de a aduce titlurile la cota Bursei de la Varșovia au eșuat - nu a avut impactul preconizat de reducere a discountului de piață.

Fondul, tot mai mic și mai mic

Ce a devenit mai mic în acest răstimp a fost activul net. În ianuarie 2011, luna intrării în piață a Fondului, acesta era de 15,64 miliarde lei. Valoarea sa de la nivelul lui decembrie 2015 este de 12,09 miliarde lei, în scădere cu 22,70%.

Listările așteptate pentru aprecierea unor active din portofoliul FP au întârziat. Excepțiile au fost Romgaz și Nuclearelectrica, în noiembrie 2013, și Electrica, în iunie 2014. În cazul Nuclearelectrica, însă impactul a fost negativ.

Au vândut din casă

Au precumpănit, în aceste condiții, lichidările parțiale sau totale de dețineri. Administratorii FP de la Franklin Templeton nu au folosit piața reglementată pentru care au pus diagnostic în repetate rânduri că are prea puțină adâncime.

Au fost derulate, astfel, oferte de plasament accelerat, de cele mai multe ori într-un contratimp cu piața, uneori chiar pe minime relative ale respectivilor emitenți după cum urmează: OMV Petrom (mai 2013), Romgaz (noiembrie 2013, iunie 2014, octombrie 2015), Transgaz (decembrie 2013), Transelectrica (iulie 2014), Conpet Ploiești (noiembrie 2014).

Managementul nu a fost tocmai activ

Cea mai mare parte a banilor au fost folosiți pentru programele de răscumpărări. Mark Mobius, șeful executiv al Templeton Emerging Markets, parte a grupului care are în administrare Fondul Proprietatea, a afirmat că cea mai bună investiție, cu cel mai mare discount, pe care o poate face FP sunt chiar acțiunile Fondului.

De altfel, cum excepția lichidărilor de dețineri și a răscumpărărilor agresive, managementul Fondului a fost unul mai degrabă pasiv, implicat în puține operațiuni de piață. Achiziția unui pachet la Azomureș Târgu Mureș și revânzarea acestuia în oferta publică derulată de acționarul majoritar Ameropa Holding, rămâne una dintre puținele povești de succes în trading.

La polul opus, achiziția pentru 200 milioane euro pe Bursa de la Viena a unor acțiuni la băncile austriece Erste și Raiffeisen, prezente și pe piața bancară românească, a fost urmată de o vânzare în pierdere.

Prețul de un leu, doar în răscumpărările administratorilor

O aventură consumată în primul an la cota BVB care nu s-a mai repetat. Fondul s-a mărginit la răscumpărarea titlurilor proprii. Când piața reglementată nu a mai fost suficient de ofertantă, managementul a folosit procedurile accelerate. Prima operațiune de acest tip s-a derulat în intervalul 15 octombrie - 2 decembrie 2013, la prețul de psihologic de un leu pe acțiune. Obiectul răscumpărării l-au făcut un număr de 600 milioane titluri, reprezentând 4,35% din capitalul social.

A doua ofertă a fost realizată la un preț de 1,11 lei/acțiune în perioada 3 noiembrie - 2 decembrie 2014 pentru 750 milioane de titluri, reprezentând 6,03% din capitalul social redus, în timp ce un prospect de ofertă este depus la ASF pentru ca în următoarele săptămâni o astfel de operațiune de răscumpărare accelerată să fie efectuată pentru 430 milioane acțiuni FP la un preț care încă nu este cunoscut.

Unde numai "vulturii" îndrăznesc. Cine sunt acționarii.

Accelerarea răscumpărărilor s-a realizat sub presiunea principalului acționar, grupul Elliott Management, care prin fondurile Manchester Securities Corp. și Beresford Energy Corp. deja ajunsese în ianuarie 2012 la o deținere de 10% din acțiunile Fondului. Între timp, această participație s-a dublat, ultimele achiziții ale fondurilor magnatului american Paul Singer datând din toamna anului trecut.

Faptul că un fond care în piețele internaționale are reputația de a fi unul "vulturesc" - centrat pe achiziția și fructificarea creditului deteriorat - este principalul acționar al FP, nu reprezintă tocmai o poveste de succes pentru Fond, perceput în continuare ca o entitate de piață înglobând mult risc.

Structura acționariatului este, însă, total diferită de cea de la listare. După două luni de tranzacționare la BVB, 36,79% din acțiuni erau controlate încă de Ministerul de Finanțe, 28,28% erau dețineri ale persoanelor fizice române, 20,40% ale instituționalilor nerezidenți, 8,66% ale străinilor persoane fizice și abia 5,87% erau plasamente ale investitorilor instituționali români.

Finanțele Publice au dispărut relativ repede din acționariat pe măsura cedării unor acțiuni în contul titlurilor de despăgubiri. La 30 septembrie 2011, acțiunile deținute de minister mai reprezentau 5% din capitalul social subscris și vărsat al FP, iar în ianuarie 2012 deja acest procentaj a coborât la 2%.

Investitorii români persoane fizice au vândut, iar Mobius a afirmat în mai multe rânduri că este un regret al său că persoanele care au primit aceste titluri ca reparații pentru prejudiciile aduse în timpul regimului socialist, nu au rămas în acționariat pentru a beneficia de aprecierea în valoare a acțiunii și de returnările de cash.

Structura actuală a acționariatului publicată pentru finele anului 2015 indică dețineri de peste 50% ale instituționalilor nerezidenți. O parte dintre aceștia controlează acțiuni ale Fondului prin intermediul certificatelor de depozit GDR pentru emiterea cărora 34,95% din titluri sunt ținute în custodie de Bank of New York Mellon. 25,44% sunt deținerile instituționalilor străini raportate la BVB, aproape duble față de participațiile de 13,47% acumulate de fondurile înregistrate în România. Persoanele fizice române dețin 21,95% din titluri, iar cetățenii particulari nerezidenți 4,15% din acțiunile FP.

Cum va rezista FP la vreme de criză?

Deținerile ridicate ale investitorilor străini arată o anumită atractivitate a Fondului, însă îi induc și vulnerabilitate. În cazul unui nou val de criză ei vor fi vânzători agresivi, așa cum ne-a arătat experiența anilor 2007-2008, când nerezidenții cu expuneri semnificative în România - dar neglijabile în totalul activelor lor nete - au făcut lichidări nediscriminate de portofolii.

Se va materializa un astfel de risc? Care sunt șansele ca ani de răscumpărări să fie aruncați peste bord, iar cotația FP să se întoarcă la valori apropiate de cele văzute acum cinci ani?