Operațiunea de listare a Hidroelectrica – validată ca cea mai valoroasă companie românească – a catalizat investitorii cu experiență, a atras interesul general al publicului și a arătat că, la momente de mobilizare, piața financiară locală găsește adâncime nebănuită.

După o primă jumătate de an în care volumele au fost mici la Bursa de Valori București, interesul pentru aceasta a explodat în această vară, în contextul evenimentului corporativ care va marca întregul deceniu, oferta publică primară de la Hidroelectrica (H2O), în care Fondul Proprietatea (FP) a vândut pachetul său de 19,94% din acțiuni deținut la producătorul de energie hidro.

„E ca o sticlă de șampanie care s-a deschis”, descrie Dragoș Mesaroș, director de tranzacționare la SSIF Goldring, momentul de descătușare a pieței la o listare pe care se miza încă din anul 2013, când, la ieșirea din insolvență, Hidroelectrica avea cale liberă pentru listare. „A fost o perioadă destul de lungă și de așteptare, dar oricum se pare că toată lumea s-a trezit mai bine, se pare că lumea cumpără, vinde, este interesată și de alte simboluri, stă lumea și mai citește...”

De fapt, păstrând metafora sticlei de șampanie a brokerului de la Târgu Mureș, oferta Hidroelectrica a fost lansată ca de Revelion, la miezul nopții. Publicarea noaptea a prospectului operațiunii nu a împiedicat activarea investitorilor încă de a 2-a zi de la prima oră, când a și început subscrierea. După prima oră și jumătate se cumulaseră, numai pe tranșa de retail, ordine pentru achiziția a aproximativ 330.000 de acțiuni, valoarea agregată a acestor plasamente fiind de aproape 37 milioane lei.

Debutul și pe segmentul investitorilor instituționali a creat instantaneu condițiile de închidere a ofertei. În jurul orei 14.00 a primei zile, intermediarii au notificat fondurile de investiții care cotau că tranșa a fost subscrisă integral, prin ordinele investitorilor-ancoră și ale fondurilor de pensii care deja asigurau cicumstanțele unei închideri la un preț peste 100 de lei/acțiune a ofertei, așa cum Profit.ro a anunțat în premieră.

„O ofertă de manual, foarte bine executată, foarte bine pusă în practică și succesul a fost garantat”, spune Horia Gustă, președinte al Asociației Administratorilor de Fondurilor (AAF) despre operațiunea de piață derulată de Fondul Proprietatea. El adaugă faptul că nu a contat că a fost luna iulie, investitorii mobilizând resursele chiar și într-o perioadă de vară pentru o ofertă despre care se discută de 10 ani și pe care FP a anunțat-o în luna septembrie a anului trecut. „Toată lumea a făcut pași în direcția aceasta”, spune Gustă.

Cel mai bun moment dintr-un deceniu pentru listarea unei companii

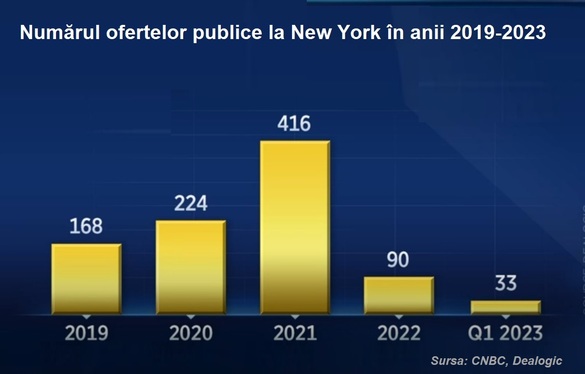

De fapt, americanii de la Franklin Templeton, care asigură administrarea unică a Fondului, pot să fi ales o perioadă optimă pentru cotarea Hidroelectrica. Într-un răstimp în care și la New York Stock Exchange s-a dezghețat piața primară, investitorul experimentat Tom Sosnoff a afirmat, într-o intervenție recentă, că acesta este posibil să fie cel mai bun moment dintr-un deceniu pentru listarea unei companii.

Condițiile de piață au permis promovarea ofertei într-un coridor de preț între 94 lei/acțiune și 112 lei/acțiune, unde investitorii au avut un reper al indicatorului P/E, care raportează prețul de piață la câștigul corporației, de 10. La acest nivel, evaluarea a fost considerată bună de investitorii instituționali și asupra acesteia nici investitorii de retail nu au avut obiecții. Încă din prima zi, Ovidiu Șerdean, broker la agenția din Deva a IFB Finwest, afirma că prețul era considerat OK de către clienți.

O ofertă care a deschis calea către bursă a unor investitori noi

Aceasta a permis o afluență a unor investitori noi către piață, o serie de case de brokeraj raportând deschiderea de zeci de conturi noi pe zi. De fapt, într-un răstimp în care pe segmentul investitorilor instituționali nu au mai venit mesaje dinspre consorțiul de listare, cotarea constantă, și la prețul maxim, a investitorilor de retail pe o tranșă care a fost la vedere a menținut sentimentul pozitiv față de ofertă. Deja tranșa investitorilor individuali a fost subscrisă integral în a 3-a zi a ofertei și ordinele s-au accelerat către apropierea limitei de 5 zile în care aceștia puteau beneficia de discountul de 3%.

Cât de sustenabil este profitul recent al Hidroelectrica

Atractivitatea activului i-a făcut pe investitori să treacă și peste îndoieli vehiculate în piață în ultimele luni legate de capacitatea companiei de a replica rezultatele excelente ale ultimilor 3 ani. „E greu să vorbești de PER de 10 la o companie care abia în ultimii 2 ani și-a triplat veniturile pe niște prețuri halucinante la energie”, spunea, încă din prima zi a ofertei, într-o discuție cu Profit.ro, Raul Bîciu, investitor cu experiență de un sfert de veac la BVB.

Este o problematică ce rămâne în picioare. „Profitul companiei s-ar putea să scadă. Sunt niște riscuri...”, afirmă analistul economic Sorin Dinu, nemulțumit că Hidroelectrica nu are o bugetare pe temen mediu. „Prețurile în piața de energie nu o să mai fie ca anul trecut. Au început să scadă.”

Dimensiunea ofertei a estompat fenomenul subscrierilor „cu pixul”

Nu a fost ceva care să zdruncine investitorii. Pentru instituționali, argumentul tichetului mare a fost important, în timp ce pentru investitorii individuali cu avere netă semnificativă acțiunea Hidroelectrica a fost percepută aproape ca echivalentul unui bond, ca o diversificare pe un activ relativ sigur, alternativă la depozitele bancare. „Sunt persoane care nu sunt neapărat sofisticate să se gândească la indicatori”, spunea un investitor din piață. „Ei înțeleg că apa curge, curentul electric se generează și totdeauna va fi cineva să-l cumpere.”

Acești investitori cu resurse mai importante și-au făcut simțită prezența în special în utlima zi în care s-a mai aplicat discountul și mulți au beneficiat de scrisori de garanție bancară pentru a putea subscrie ordine pentru pachete mai mari și a beneficia de alocări care să acopere nivelurile de suprasubscriere.

Totuși, având în vedere dimensiunea mare a ofertei, fenomenul așa-numitelor subscrieri „cu pixul” nu a mai fost așa de supărător ca în alte cazuri, precum cel al listării Romgaz (SNG) din 2013, și capabil să genereze niveluri de suprasubscriere foarte ridicate. Așa se face că investitorii nu au avut nevoie de utilizarea unui levier mare pe care multe instituții financiare erau gata să le acorde.

Hidroelectrica s-a listat în contextul în care acțiunile companiilor de energie sunt ieftine la nivel mondial

„A fost un pic de supraestimare a potențialului”, spune Sorin Dinu. „A fost și o mare propagandă pentru listare, un mare acent pe PR; este un câștig important pentru piață, e adevărat, Hidroelectrica.”

Hidroelectrica are avantajul de a fi o companie axată pe energie regenerabilă, spune Sorin Dinu, dar atrage atenția că, din același sens al ideii de protecție de mediu, are vânt din față: „Dezvoltarea unor noi capacități hidro se va lovi de probleme de mediu. Domnii ecologiști nu vor hidrocentrale.” Pe de altă parte, Hidroelectrica a început să își extindă capacitățile în zona de producere a energiei solare și eoliene.

Un alt neajuns este acela că Hidroelectrica depinde de vreme. În afară de Porțile de Fier I, Porțile de Fier II, de salba de hidrocentrale de pe râul Olt, restul sunt centrale cu lacuri de acumulare șui multe din acestea au necesar de investiții pentru a mai fi desfundate. Tot la categoria riscuri se află gestionarea părții de furnizare, segment pe care compania a intrat în anii perturbărilor din piața de energie 2021-2022. Aici este o parte mai complicată a administrării vânzărilor, mai spune analistul economic.

Parametrii închiderii ofertei

Sunt elemente depășite de investitori. Apetitul la cumpărare a fost deosebit pe tranșa investitorilor de retail, unde până la final a fost un nivel de suprasubscriere de 4,7 ori. Cele aproape 52.000 de ordine de la persoane fizice au avut o valoare agregată de 6,25 miliarde lei. Pentru a pune suma în context, aceasta este echivalentul a peste 1% din bugetul României și echivalentul a 2% din cele 311 miliarde lei, cât erau la nivelul lunii mai 2023 depozitele gospodăriilor populației din sistemul bancar local. Este o participare recompensată cu o realocare de 5%, dinspre tranșa mare, către retail care în final a primit 20% din acțiunile puse în vânzare.

Pe tranșa investitorilor instituționali, încă din penultima zi a ofertei s-a conturat prețul de 104,00 lei/acțiune și, către sfârșitul orarului de subscriere, nu a mai cotat aproape nimeni, așa încât acesta a fost și prețul final al ofertei, anunțat în premieră de Profit.ro.

Nemulțumiri au existat față de nivelurile alocărilor. Distribuția în book fiind discreționară, unii investitori au primit doar 10-20% din titlurile cerute, în timp ce, în unele cazuri în zona fostelor SIF-uri, au fost niveluri de 1-3%.

Nivelurile de suprasubscriere au creat condițiile vânzării întregului pachet deținut de Fondul Proprietatea. Oferta avea, alături de cele 78,00 milioane de acțiuni puse în vânzare și o opțiune de supra-alocare, diferența de titluri fiind prin opțiunea „green-shoe”, la dispoziția agenților de stabilizare Citigroup și BCR, în contextul unei eventuale slăbiciuni a cotației în piața secundară.

Debut spectaculos pe bursă. „Nu-mi venea să cred!”

De acesta nu a fost nevoie în primele zile de prezență în ring. Deschiderea a fost confortabil peste prețul ofertei și o oarecare presiune la vânzare din prima parte a sesiunii din partea unor investitori care au achiziționat speculativ sau a celor care s-au foslosit de scrisorile de garanție bancară a fost bine resorbită de piață, de aici rezultând și volumele excepționale.

„Eram la BNR miercuri dimineața. Când am văzut după 2-3 minute că sunt 121 milioane de lei, mă uitam: nu văd eu bine?! Nu-mi venea să cred...”, spune Gustă de la Asociația Administratorilor de Fonduri. Obișnuit cu o piață ilichidă, relatează și faptul că a avut un sentiment bun: „Oricât voiai să vinzi sau să cumperi, aveai de unde...”

Răzvan Raț, director general adjunct la SSIF BRK Financial Group, se aștepta ca în prima zi să fie schimbate aproximativ 4-5 milioane acțiuni, dar până la finalul sesiunii de debut au fost transferate 6,81 milioane acțiuni, valoarea acestora ridicându-se la 759,71 milioane lei (153,56 milioane euro). „A fost surprinzător de mare volumul”, spune brokerul de la Cluj.

Chiar dacă fost atins și un maxim intraday de 115,00 lei/acțiune, prețul s-a stabilizat la nivelul de 110,00 lei/acțiune, care situa capitalizarea bursieră a Hidroelectrica la 49,48 miliarde lei (10,00 miliarde euro). „A fost frumos spectacolul”, spunea, la finalul primei zile, Dumitru Miheș, investitor cu peste 25 de ani de experiență și portofoliu relevant la BVB. După acest moment, cotația chiar a tins să se aprecieze și s-a regăsit la niveluri superioare în următoarele sesiuni.

Este sustenabil? Sorin Dinu spune că Hidroelectrica mai poate câștiga în megawați ca putere instalată prin schimbarea turbinelor. Cele de la General Electric și de la second-hand sunt mai eficiente. Sub acest aspect, Hidroelectrica are spațiu de îmbunătățire a indicatorului care raportează numărul de litri de apă consumați la MWh obținut.

Investitorii străini sunt aduși de mutările în indicii internaționali

Acțiunile Hidroelectrica au fost incluse de Bursa de Valori București în structura mai multor indici, cea mai importantă prezență fiind în indicele reprezentativ BET, cu un procentaj de 14,41% ce ar urma să crească după ce Fondul Proprietatea va distribui dividendul special deja anunțat într-un convocator pentru o AGA din 18 august la 1,4942 lei/acțiune.

Ponderea Hidroelectrica în indicii de la BVB a fost suficient de mare pentru a atrage declanșarea mecanismelor rapide a agențiilor de evaluare financiară de revizuire a indicilor internaționali. Astfel, chiar din seara zilei listării, FTSE Russell și MSCI au anunțat includerea noului emitent în componența indicilor lor de piețe emergente și, respectiv, de piețe de frontieră.

Sunt mutări care stau la baza unor noi achiziții. „Fondurile care urmăresc FTSE Russell trebuie să se ajusteze”, spune Raț de la BRK, adăugând că intrările de capital s-au activat încă din iulie.

Aceasta s-a refectat în volume.. Acestea au fost de 215,54 milioane lei în a 2-a zi și o valoare de 338,62 milioane lei a mai fost atinsă pe 18 iulie. Rulajul total s-a ridicat la 1,58 miliarde lei. Cele 14,17 milioane acțiuni schimbate reprezintă 3,15% din totalul titlurilor Hidroelectrica și 15,80% din cele 89,70 milioane acțiuni vândute de FP în cadrul ofertei.

Hidroelectrica ar urma să aducă dublarea volumelor de pe bursa românească

Aparent la vânzare în aceste zile au fost și fonduri care au achiziționat speculativ, nu numai retailul. Dimpotrivă, Mesaroș de la Goldring îi raportează pe clienți undeva la un raport 70/30 cumpărători neți în ședințele imediat post-listare. În mod special, investitorii nou-veniți nu vor să vândă și nu își asumă ceea ce percep ca un risc.

Lichiditatea a fost consistentă și acum jucătorii din piață deja au mai multe praguri psihologice de preț: 112,00 lei/acțiune ca maxim în coridorul ofertei, 110,00 lei deschiderea și închiderea din prima sesiune, 104,00 lei/acțiune ca preț al ofertei, 100,88 lei/acțiune ca preț al intrării investitorilor individuali ce au beneficiat de discount și 94,00 lei/acțiune ca limită inferioară a operațiunii de listare.

Nu există o vedere clară asupra pachetelor vândute de retail și concentrate deja la fonduri, dar declarațiile de la Allianz privind achiziția a 5% din Hidroelectrica și proiecții despre deținerile fondurilor de pensii indică faptul că free-float-ul real ar fi undeva la 5%.

Raț de la BRK are experiența altor listări de la BVB și spune că emitenții și-au găsit reperul volumelor undeva la 7-10% din cele ale primei zile de tranzacționare. Chiar și dacă în cazul Hidroelectrica am fi undeva sub acești parametri, tot ar fi echivalentul unor transferuri de 40-50 milioane lei, ceea ce ar însemna o dublare a valorii zilnice de tranzacționare de la bursa de Valori București și ar pune piața de capital locală într-o altă dimensiune.