După presiunea restricțiilor de pandemie, consumatorii au avut un comportament descătușat, care a reversat toate trendurile specifice închiderii economiilor. Este mișcarea de bani care a antrenat rebalansări majore ale fluxurilor de capital pe burse în selecțiile sectoriale. Tot ce ținea de lumea virtuală, comunicare online și consumul realizat exclusiv domestic a fost puternic lovit în ultimul an de tranzacționare pe piețele de acțiuni, în timp ce beneficiare sunt companiile care furnizează servicii nemijlocite sau aduc oamenii împreună. Transporturile aeriene, turismul, industria de divertisment, alimentația publică și experiența shopping-ului în magazine sunt câștigătoarele relative într-o economie încă vătămată de șocul COVID.

Lawrence Summers, fost secretar al Trezoreriei SUA, președinte al Universității Harvard și economist șef al Băncii Mondiale, cel care a anticipat actuala criză inflaționistă, deschide Gala Profit.ro. Premii speciale, într-un an special

Așa-numitul „turismul în răzbunare” ("travel in revenge"), în care, la ridicarea restricțiilor, consumatorii au decis masiv să călătorească în detrimentul altor cheltuieli discreționare, a fost fenomenul surprinzător semnalat de analiști la ieșirea din „lockdown”-urile care au afectat lumea occidentală.

Trenduri bursiere arată însă că nu este numai turismul cel care surprinde această nevoie de descătușare a populației. Butada „nimic nu va mai fi ca înainte” rostită în pandemie a fost brutal amendată de oamenii care și-au revendicat viețile, direcționându-și consumul către activitățile care îi aduce împreună.

La polul opus, vectorii comunicațiilor online sau a mijloacelor de a pierde mai ușor timpul de singurătate au fost aruncate peste bord de mase, antrenând o repliere a companiilor și a investitorilor din piețele financiare. Ieșirile de capital masive de pe acțiunile-vedete ale pandemiei marchează schimbările de comportament și fenomenul major al „răzbunării” post-restricții.

Anul 2020 a adus profesioniștii din mai multe domenii de activitate în fața ecranelor, în teleconferințe numeroase. Acțiunea companiei cu capital chinez Zoom Video Communications (ZM) a explodat în anul 2020, însă mișcarea parabolică a fost între timp brutal amendată de investitori, iar titlurile acesteia se tranzacționează cu 85% sub maximele pe care a catapultat-o noul coronavirus. Lucrătorii au părăsit masiv teleconferințele de Zoom, iar o analiză a JP Morgan preluată de Barron’s spune că grupul ar putea fi în dificultate la reînnoirea unor contracte.

O altă preferată a pandemiei a fost acțiunea retailerului online Amazon (AMZN). Vânzările companiei fondată de Jeff Bezos au explodat într-un răstimp în care cea mai la îndemână achiziție pentru consumatorii blocați în casă era prin efectuarea comenzii pe portalul Amazon și livrarea prin curier a produselor.

Vânzările din perioadele de lockdown s-au dovedit a fi excepționale și investitorii s-au repliat la noile realități bilanțiere ale companiei. Acțiunea s-a prăbușit la jumătate față de maxim, tendința descendentă fiind precipitată în acest an.

Amazon digeră ajustările și deja a trecut la concedieri după angajările intempestive la care conducerea a fost determinată de cerere.

În loc să accelereze un trend existent, cel al debalansării cumpărăturilor către online, restricțiile drastice de pandemie au inversat acest comportament. Consumatorii și-au dat seama cât de importantă este experiența din magazin, cea de a vedea și compara produse înainte de a cumpăra.

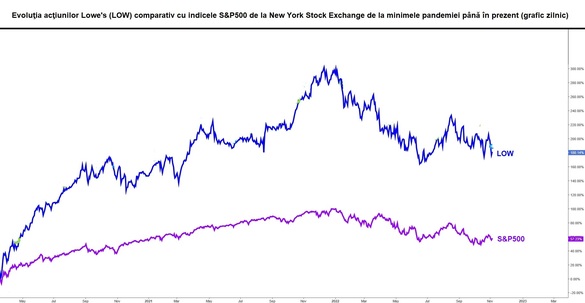

Acest lucru se observă prin ratele sporite de vizite la unitățile retailerilor. Este valabil și pentru bricoleuri, un caz care se reflectă și în vânzări fiind pentru gigantul Lowe’s (LOW). Acțiunile companiei și-au revenit bine după șocul COVID și supraperformează bine indicelui S&P500, așa cum se vede pe graficul atașat.

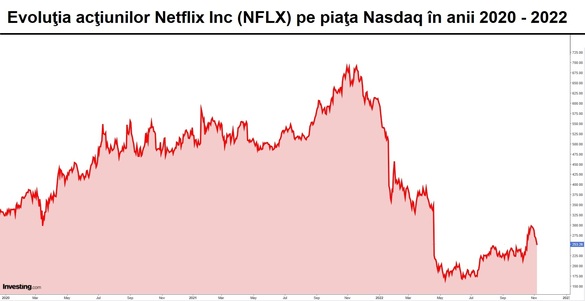

Paradigma „salvării de vieți de pe canapea” a adus venituri excepționale și pentru furnizorul de conținut video Netflix (NFLX). Acțiunile companiei au avut un trend acendent puternic până la finalul anului trecut, reflectând acest interes în creștere.

Ieșirea din case a fost însă dramatică pentru acest simbol. Titlurile se tranzacționează cu mai mult de 60% sub maxime și la minimele de la jumătatea anului declinului era chiar mai mare de 75%.

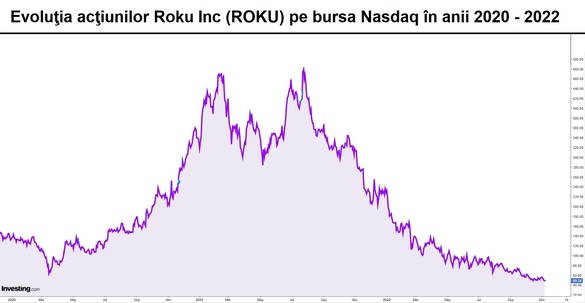

Scăderea timpului petrecut în fața televizoarelor în detrimentul experiențelor nemijlocite și al ieșirilor în oraș nu a afectat numai companiile care furnizează conținutul video, dar și pe cei care oferă soluțiile de streaming. Simptomatică pentru acest fenomen este prăbușirea acțiunilor companiei Roku Inc (ROKU), ce asigură dispozitive pentru accesul la canalele online și smart TV

Trendul descendent al titlurilor Roku s-a exacerbat săptămâna trecută, când compania a anticipat o perioadă grea inclusiv pentru sezonul Sărbătorior de iarnă. Acțiunea companiei a testat niveluri sub reperul de 45 dolari pe unitate, ceea ce însemna un declin de peste 90% față de maximele pe care le-a adus pandemia.

Populația a ieșit masiv din case. Fără frică! A reluat comportamentele de consum, infirmând o prudență anticipată de analiști în timpul perioadei de restricții. Una din narațiunile de pe bursă a fost aceea că turiștii vor prefera în viitor să evite aglomerația din hoteluri și să închirieze unități locative puse la dispoziție de persoane private.

În baza acestei supoziții, acțiunile companiei AirBnB (ABNB) al cărui portal intermediază astfel de rezervări au fost preferate în detrimentul celor ale Booking Holdings (BKNG) ,a cărui sistem îndrumă consumatorii cu precădere către unitățile hoteliere clasice. „Răzbunarea” post-pandemică a aruncat în aer această paradigmă.

Pe graficul atașat se vede că, dacă în martie ecartul era favorabil AirBnB cu 40%, în prezent acțiunea Booking supraperformează cu 23%, având aceeași bază de plecare, deși din punct de vedere fundamental bilanțul AirBnB arată mai bine.

Consumatorii nu s-au mai uitat înapoi la poveștile pandemiei. Narațiunea revenirii la normalitate prin vaccinare s-a pierdut undeva în grijile legate de inflație, scumpirile energiei și majorările de dobânzi. Doar 5% din populația lumii a mai accesat doza booster și aceasta s-a reflectat în percepția pe burse asupra producătorilor serurilor anti-COVID.

Acțiunea companiei Moderna (MRNA) a avut o creștere parabolică, dar dispersarea psihozei COVID a adus o prăbușire de 66% a titlurilor, de la un maxim în zona de 478 dolari/acțiune la niveluri sub 160 dolari/acțiune. „Acum este un joc diferit. Sunt mai multe vaccinuri în lume decât vor oamenii să-și inoculeze. Am publicat în raportul de la T2 – la fel ca și Pfizer, ca Novovax – am aruncat o cantitate uriașă de vaccinuri la gunoi. În total, aveam prea multe...”, a declarat pentru CNBC Stéphane Barcel, CEO-ul companiei.

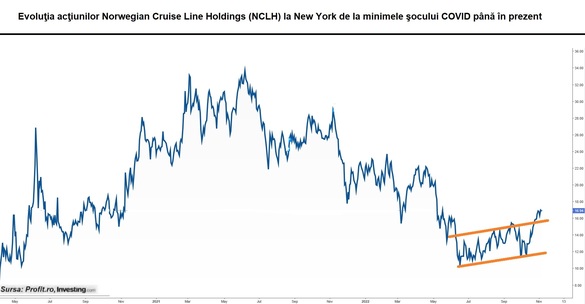

Mandatele de vaccincare au contribuit la limitarea clientelei vaselor de croazieră. Un ordin executiv al guvernatorului de Florida care a luat operatorilor navelor ce ancorau în porturile statului american dreptul de a condiționa călătorii de efectuarea unor proceduri medicale a fost un semnal pentru redeschiderea totală a industriei.

„Oamenilor nu le mai este frică de faptul că ar putea lua COVID. Rezervările pe vasele de croazieră au explodat de îndată de regimul acces în funcție de testare și vaccinare s-a relaxat”, transmite corespondentul CNBC.

Ratele de ocupare sunt de 96% pentru Royal Caribbean (RCL), de 94% pentru Carnival Corporation (CCL) și de 82% pentru Norwegian Cruise Lines Holdings (NCLH). Acțiunile ultimei companii sunt deja menționate cu țintă de cumpărare de analiști de pe Wall Street și au testat în săptămânile recente pentru un „bottom” care este urmat de o tendință de evadare, indicată pe graficul atașat,

Estimările sunt pentru o revenire a segmentului croazierelor la nivelurile prepandemice în anul 2025 pentru America Latină șI America de Nord și pentru 2025 în cazul Europei, an în care încă în Asia-Pacific nivelul de acoperire ar fi de numai 75%.

„Vedem o cerere puternică și sănătoasă pe termen lung”, spune Jason Liberty, CEO al Royal Caribbean care anticipează și o păstrare a integrității prețurilor, cu efect bun pentru marjele de profit.

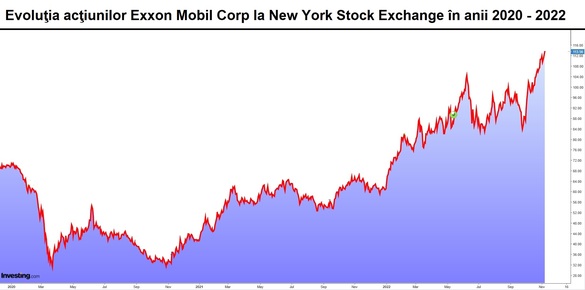

Navele de croazieră nu merg singure. Au combustibilul care le pune în mișcare. După ce restricțiile decise de guverne în anul 2020 au prăbușit cererea de petrol și au adus chiart și prețul barilului la zero la poarta unor rafinării, acum companiile petroliere beneficiază de o revenire robustă.

Acțiunile Exxon Mobil (XOM) au atins noi maxime la acest început de noiembrie susținute de câștiguri care încă permit menținerea unei evaluări echitabile, de 9,3 pentru indicatorul P/E care raportează profitul la acțiune.

Cherosenul rafinat merge pentru satisfacerea unei cereri foarte mari pe traficul aerian. Americanii zboară mai mult decât înainte de șocul COVID, într-o mobilitate vecină cu „răzbunarea”. Deși încă nu are bilanțul reparat după ținerea avioanelor la sol în primăvara anului 2021, American Airlines (AAL) oferă perspective care i-au adus pe investitori la cumpărare.

Pe parcursul ultimilor 2 ani, titlurile companiei aeriene au supraperformat indicelui S&P500, așa cum se vede pe graficul atașat.

Este ceva care se resimte la nivel mondial și inclusiv pe segmentul low-cost. „Am avut cele mai bune rezervări vara aceasta”, a declarat în studioul CNBC Neil Sorahan, CFO la Ryanair, indicând un nivel lunar de 6 milioane de pasageri tranportați în intervalul iulie-septembrie. Deja numărul excede cu 14% cifrele de dinainte de COVID. „Creștem puternic”, spune Sorahan.

Una din destinațiile principale ale avioanelor este Las Vegas. Operatorul de cazinouri Caesars Entertainment Corporation (CZR) este beneficiar al „răzbunării” americanilor ținuți în casă. CEO-ul Tom Reeg chiar a contrariat analiștii când a spus că afluența la resorturile sale contrazice existența unui strers la nivelul econmiei.

„Nu pot indica nimic în business-ul nostru în și în afara Vegas-ului care să arate vreo frânare a consumatorului”, a afirmat acesta, potrivit Business Insider.

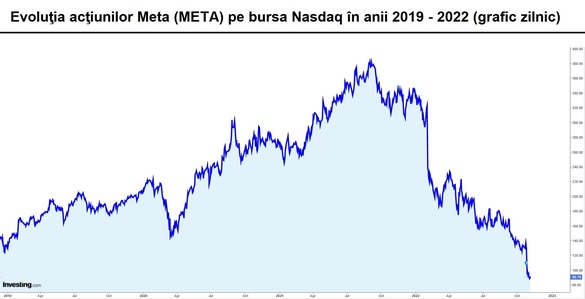

În cazinouri, în parcuri, în teatre, pe stadioane. Oriunde, dar nu în casă și legați de lumea virtuală. Compania care operează rețeaua Facebook, care a devenit loc de întâlnire online la vreme de pandemie, a fost o răsfățată a etapelor de lockdown, când acțiunile sale au și atins niveluri care îi dădeau o capitalizare bursieră de peste 1 trilion de dolari.

Acum, acțiunea Meta Platforms (META) s-a prăbușit, de la maximul din zona de 380 de dolari pe unitate către reperul de 90 dolari/acțiune, exact pe fondul îndoielii investitorilor față de noul univers virtual pe care îl propune pe un orizont de timp mediu consumatorilor.

„Nu cred că vei intra în altă lume să-ți trăiești viața și mai cred că este uimitor că o persoană – pentru că este decizia unei singure persoane – să cheltuiască 30 de miliarde de dolari să dezvolte o piață care nu există”, a declarat pentru CNBC Barry Diller, președinte la IAC și la Expedia Group. Omul de afaceri, cu o avere netă estimată la 4,2 miliarde dolari, apreciază Facebook și Instagram ca business-uri ușor de înțeles, dar se îndoiește de noua lume virtuală: „Cine are nevoie de Meta?!”

La vreme de COVID, Meta a dublat numărul angajaților la 87.000 de de persoane, de la aproximativ 42.000 de salariați, însă acum se repliază pentru că veniturile și solicitarea rețelei nu mai corespund acestor angajări excepionale. „Clar au supradimensionat forța de muncă”, spune Gene Munster, founder and managing partner at Loup Ventures.

Investițiile masive în crearea universul Meta îi pun în gardă pe investitori care părăsesc masiv acțiunea ce a ajuns la o evaluare deja atractivă, de 9,2 ori câștigurile. Resentimentul persistă, însă, pe Wall Street. „Au ars cash-ul pe strategii care distrug valoarea acționarilor”, spune Giles Keating, membru al boardului de la Bitcoin Suisse.

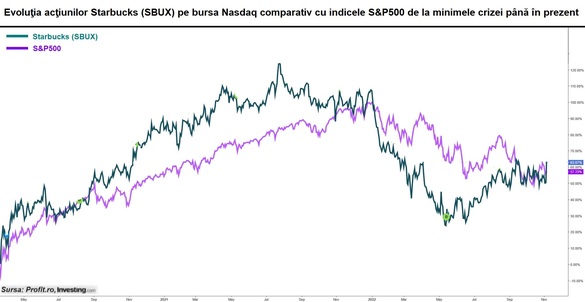

Consumatorii nu văd momentan perspective în universul Meta, dar iau cu asalt cafenelele. Acțiunea Starbucks (SBUX) a întrecut în aceste zile în perofrmanță indicele S&P500, având ca bază de plecare minimele șocului COVID din primăvara anului 2020.

„Este o acțiune foarte bună”, a declarat pentru CNBC Boris Schlossberg, director pentru operațiuni forex la BK Asset Management, completând că firma are forța de a pasa creșterile de prețuri către clienți. „Consumatorii au revenit post-pandemie. Pentru 6-9 luni de acum încolo apare ca o acțiune foarte puternică.”

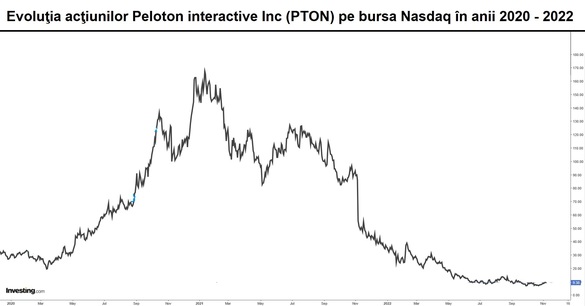

Prin contrast, acțiunile Peloton Interactive (PTON) s-au prăbușit cu peste 90% față de maxime. Compania oferă aparate pentru exerciții fizice și vânzările au explodat odată cu cererea asigurată de oamenii ținuți în case și care nu mai aveau acces la sălile de fitness.

Reîntoarcerea la normalitate a făcut ca și business-ul să revină în matca inițială. Compania taie numărul de angajați și a trecut inclusiv la vânzarea de produse prin Amazon pentru a mări canalele prin care să aibă acces la o cerere în contracție masivă.

Peloton a rămas cu cantități importante de biciclete staționare și alte aparate pe care acum consumatorii le găsesc din nou la sălile de sport. „Cred că acțiunea va fi penalizată până când nu vor lăsa în urmă povestea cu stocurile”, spune David Wagner, manager de portofoliu la Aptus Capital.

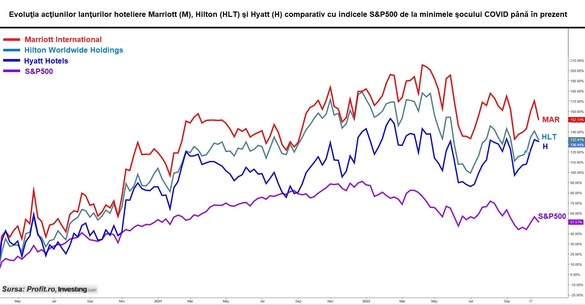

Cei până nu demult ținuți în casă nu merg numai la sală. Călătoresc. Industria turismului își revine în pofida vântului din față a inflației. Acțiunile unor mari lanțuri de lux, Marriott International (MAR), Hyatt Hotels (H) și Hilton Worldwide Holdings (HLT), deși încă nu și-au reparat bilanțurile, sunt împinse de investitori peste performanța indicelui S&P500 în anticiparea unei reflectări contabile a reluării călătoriilor.

Mark Hoplamazian, președinte la Hyatt Hotels, se așteaptă la o cerere robustă în pofida așteptatei recesiuni din SUA. Adresându-se unei categorii de clientelă care are bani, mizează că nu vor fi afectați de o potențială reducere a apetitului la călătorii.

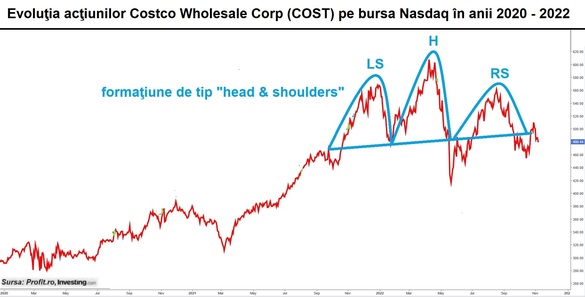

Abandonând parțial comerțul online, americanii s-au întors masiv în unitățile operatorilor de retail. Aceasta a făcut ca performanța Costco Wholesale Corp (COST) să fie una bună și după ridicarea restricțiilor care limitau drumurile de cumpărături numai la hypermarket.

Deși are venituri și câștiguri în creștere, acțiunea a fost împinsă, totuși, de investitori la niveluri care o face scumpă. Aceasta se tranzacționază la un indicator P/E de 37,2 la finalul sesiunii de ieri și oferă un randament al dividendului de numai 0,7%. Analistul financiar Carter Worth avertizează asupra apariției unei formațiuni de „head&shoulders” care anticipează de regulă scăderi, însă aceasta nu a fost decisiv validată printr-un break-down, așa cum se vede pe graficul atașat.

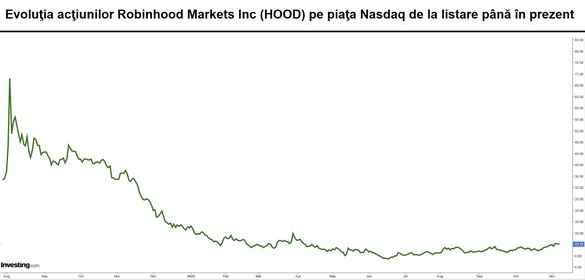

Cu banii primiți de la guvern pentru statul pe canapea, mulți tineri s-au dus pentru a investi pe piața de criptomonede și în acțiunile de tehnologie. Este un segment atacat de platforma de tranzacționare Robinhood (HOOD), care a avut o creștere explozivă a schimburilor intermediate.

Imediat după listare, titlurile companiei au explodat către un maxim în zona de 70 de dolari/acțiune, dar de câteva luni se tranzacțioenază cu 80-90% sub maxime. Robinhood Markets se repliază prin tăierea de cheltuieli după ce dezamăgirile din piața cripto au determinat o cădere a volumelor pe măsură ce și investitorii de conjuctură sau întors către locurile de muncă.

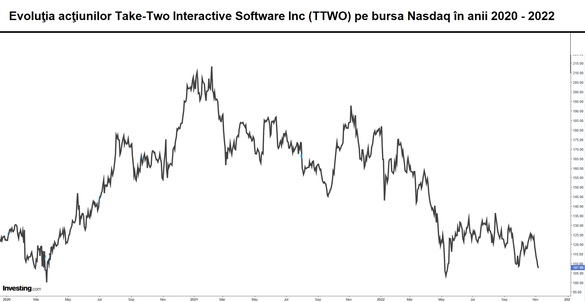

Același segment al tinerilor a fost absorbit de jocurile pe calculator în perioada de pandemie. Acesta este contextul creșterii parabolice a acțiunilor companiei Take-Two (TTWO), creator al jocului celebru Grand Theft’s Auto. Compania ținta de venituri și a afișat o pierdere pe acțiune de 1,54 dolari la raportarea trimestrială publicată la începutul acestei săptămâni.

În prezent, titlurile societății se tranzacționează cu 50% sub maxime, întorcându-se practic în punctul de plecare de dinainte de criza COVID. Drew Crum, analist la Stifel, estimează un declin total de 6% al pieței de jocuri din SUA, la 57 miliarde dolari, în 2022, potrivit Market Watch, dar mizează pe o revenire în anul viitor.

Take-Two art urma să fie parte a acestei reveniri, anunțând noi lansări pentru 2023 și 2025.

“Acțiunea a fost lovită, dar mai mult în primăvară. Acum se tranzacționează lateral și este în supravânzare, ceea ce este de ajutor”, spune despre Take-Two Matt Maley, chief market strategist la Miller Tabak. “Îmi place pe termen lung.”

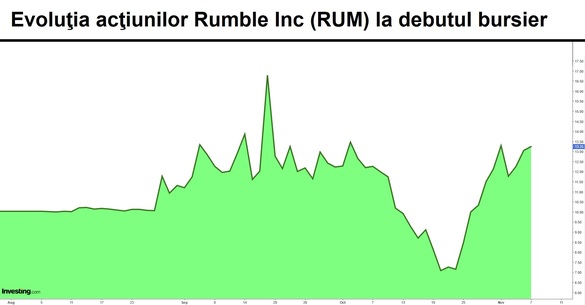

În anii pandemiei, narațiunea oficială despre COVID a fost păzită cu strășnicie de moderatorii rețelelor de socializare, iar cenzura de pe internet a creat frustrare în rândul celor care au respins soluția “lockdown”-urilor.

Un vector de transmitere a ideilor contrare a fost platforma Rumble (RUM), listarea cu success a acesteia fiind tot în zona “răzbunării” post-pandemice a publicului. Sprijinită de miliardarul Peter Thiel, recent aflat în vizită la castelul Bran, în România, compania a reușit să ajungă la cota pieței Nasdaq cu o capitalizare de 3,6 miliarde dolari.

Titlurile Rumble Inc, companie care anunțat, potrivit Reuters, lansarea unui magazin online propriu, au rezistat la niveluri apropiate de cele de listare duipă ce și vehiculul de tip SPAC având simbolul CFVI și care s-a tranzacționat premergător listării propriu-zise, a avut o traiectorie ascendentă în piață.

La capitolul marilor pierzători se află societatea DocuSign Inc (DOCU), furnizor de semnătură electronică și pentru care cererea a explodat atunci când cetățenii nu puteau să se ducă în persoană la instituții publice, bănci, companii sau pentru semnarea unui contracte de achiziție imobiliară.

„A fost o acțiune îndrăgită a pandemiei dintr-o mulțime de motive”, spune Gina Sanchez, CEO la compania financiară Chantico Global. „Acum, piața refinanțărilor este înghețată și este o companie care oferă un singur lucru – lucru care este replicat de Adobe – astfel încât așteptările pentru vânzările, veniturile și câștigurile de anul viitor sunt groaznice. Literalmente -400%!”

„Cu creșterea câștigurilor viitoare proiectată să se dezintegreze, această acțiune este de evitat”, spune un raport despre DocuSign al lui Sanchez preluat de CNBC. „Este compania din care vrei să ieși înainte de să dispară”, a declarat aceasta pentru postul TV de business.