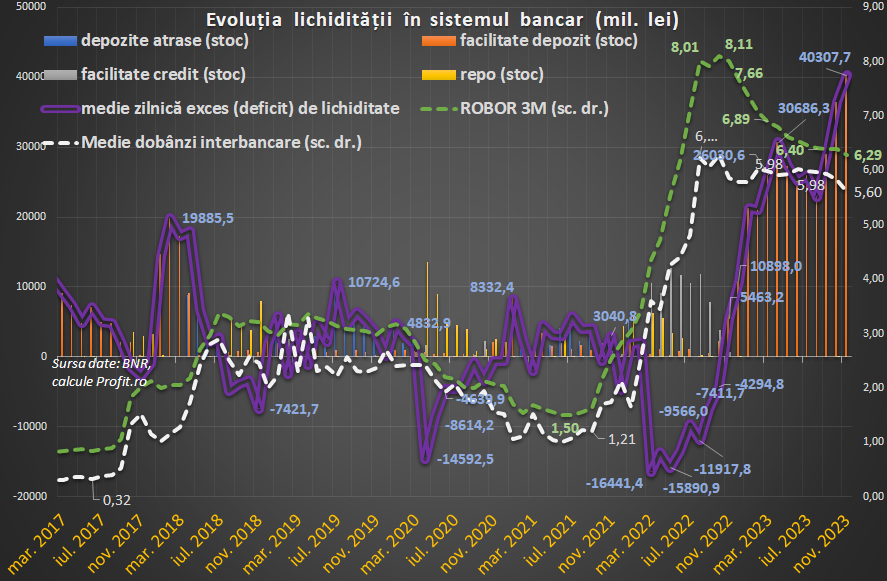

Sectorul bancar a atins un nou nivel record al excedentului de lichiditate în raport cu banca centrală în noiembrie, fapt ce a împins dobânzile din piață în jos, la cea mai mică medie lunară din ultimele 15 luni, relevă datele analizate de Profit.ro.

Băncile au înregistrat o medie zilnică a excesului de lichiditate de 40,3 miliarde de lei în noiembrie, în creștere de la 36,5 miliarde de lei în octombrie, când fusese stabilit și precedentul nivel record.

Băncile nu au luat niciun ban de la BNR prin operațiuni repo și banca centrală nu a făcut operațiuni de sterilizare a lichidității prin atragerea de depozite la o rată egală cu cea cheie de 7%. Toată suma din excedentul de lichiditate este reprezentată de depozitele făcute de băncile comerciale peste noapte la banca centrală, la o dobândă de 6%, cu 1 punct procentual sub rata cheie.

Evoluția lichidității vine în răspăr cu previziunile analiștilor din primăvară-vară, care prevedeau o reducere treptată a excedentului din sectorul bancar. În schimb, BNR pare că nu are probleme să tolereze volumul mare de bani din piață, în condițiile stabilității cursului de schimb în apropierea pragului de 5 lei/euro.

Pe final de an accelerează și cheltuielile guvernamentale, astfel că ies mai mulți bani din Trezoreria statului care intră mai apoi în sectorul bancar și contribuie astfel la creșterea lichidității – o parte din bani sunt trași înapoi de stat prin împrumuturi bancare. O contribuție importantă, dar mai greu de estimat, este aceea a cheltuielilor din rezerva de valută a Finanțelor, care e ținută la BNR, și din care sunt schimbate, uneori, sume direct cu banca centrală pentru cheltuielile curente, ceea ce generează lichiditate în lei.

Lichiditate mare din piață a forțat și scăderi de dobânzi, deși acestea sunt în general aliniate la rata facilității de depozit.

Dobânda medie la tranzacțiile interbancare, calculată ca medie zilnică, a scăzut de la 5,82% în octombrie la 5,6% în noiembrie. Această rată de dobândă ne interesează pentru că pe baza ei se calculează IRCC (indicele de referință pentru creditele acordate consumatorilor), care se actualizează trimestrial.

Un calcul al mediei lunare ponderate cu tranzacțiile zilnice, care reflectă mai bine costul banilor, arată că rata din piață a variat foarte puțin în jurul a 6% față de începutul anului, de când avem nivelul curent al ratei la facilitate de depozit, respectiv un exces ridicat al lichidității. De altfel, volumul mediu al tranzacțiilor zilnice a scăzut puternic față de toamna anului trecut, când s-a trecut la excedent, de la o medie zilnică de 2,3 miliarde de lei la 150-170 de milioane de lei în octombrie și noiembrie, ceea ce arată clar că băncile au avut din ce în ce mai puțină nevoie să apeleze unele la altele pentru împrumuturi.

Rata medie a ROBOR la 3 luni, care este relevantă pentru creditele în lei cu dobânzi variabile acordate firmelor și populației (înainte de introducerea IRCC în 2019 pentru ultima categorie), a scăzut de la 6,39% în octombrie la 6,29% în noiembrie, cel mai redus nivel mediu lunar de după mai 2022.

Creșterea excesului de lichiditate face probabilă o nouă reducere a dobânzilor plătite de bănci pentru atragerea de depozite de la firme și populație. Datele pe noiembrie nu sunt disponibile încă, dar în octombrie dobânda medie la depozitele noi la termen a scăzut de la 5,8% la 5,75%, cel mai redus nivel de după iunie 2022.

Ajustarea dobânzilor este însă o veste bună pentru debitorii cu rate variabile, care vor beneficia cel mai probabil de o nouă reducere ușoară a ratelor lunare din ianuarie (în cazul celor cu dobânzi în funcție de ROBOR) sau din aprilie (la următoarea actualizare a IRCC după cea de la începutul anului viitor).

Un calcul preliminar arată că IRCC ar urma să scadă de la nivelul de 5,97% în calculat pentru ianuarie-martie anul viitor la 5,75% în aprilie-iunie (mai sunt însă două săptămâni din decembrie care lipsesc din calcul).

O scădere mai amplă a dobânzilor poate să vină însă abia după ce banca centrală va reduce rata cheie și rata facilității de depozit, cu condiția ca lichiditatea să rămână excesivă. Analiștii estimează că BNR va veni cu prima scădere undeva la jumătatea lui 2024, în funcție de evoluția inflației.