Excesul de lichiditate din bănci a rămas la un nivel apropiat de cel record și în februarie, evoluție ce a ținut la nivelul ratei facilității de depozit dobânzile la tranzacțiile interbancare. Banca centrală nu a intervenit cu operațiuni de sterilizare a lichidității. ROBOR și-a continuat scăderea, inclusiv pe fondul așteptărilor de reducere a inflației, și a redus din ecartul foarte mare față de IRCC.

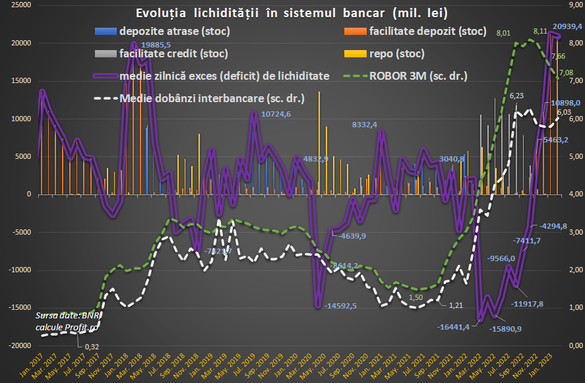

Sistemul bancar a înregistrat un exces de lichiditate mediu zilnic în raport cu Banca Națională a României de 20,9 miliarde de lei, similar nivelului de 21,3 miliarde de lei atins în ianuarie 2023, care reprezintă și recordul nominal istoric.

În februarie, la fel ca în luna precedentă, nu au fost organizate licitații repo și băncile nu au avut nevoie de niciun leu de la facilitatea de credit a băncii centrale.

Băncile au plasat, în schimb, 20,9 miliarde de lei la banca centrală în medie în fiecare zi, acestea fiind fondurile pe care le-au avut la dispoziție și pe care nu le-au putut plasa la alte bănci ori în obligațiuni guvernamentale sau credite către populație și firme.

BNR ar fi putut absorbi o parte din aceste sume prin operațiuni de atragere a depozitelor, astfel încât să țină condițiile din piață mai stricte. Băncile plasează banii la BNR la facilitate de depozit la o dobândă de 6%, pe când operațiunile de atragere depozite se fac la 7%, rata dobânzii de politică monetară. BNR a arătat, în schimb, că este mulțumită cu scăderea relativă a dobânzilor din piață pe fondul lichidității excesive.

După ce în ianuarie guvernul a luat o sumă record de 26,6 miliarde de lei din piața internă, în principal de la bănci, în februarie a redus viteza împrumuturilor până la 6,7 miliarde de lei, ceea ce a redus și presiunea pe lichiditate.

Analiștii băncilor se așteaptă ca excesul de lichiditate să se reducă în perioada următoare, însă nu mai prevăd o situație în care BNR să devină din nou creditor net al sistemului bancar, așa cum s-a întâmplat din martie anul trecut, imediat după invadarea Ucrainei de către Rusia, și până în octombrie.

În condițiile unei lichidități record, băncile au scăzut dobânzile la depozite plătite populației la începutul acestui an.

ROBOR scade cu viteză, IRCC e fixat de majorarea ratei cheie

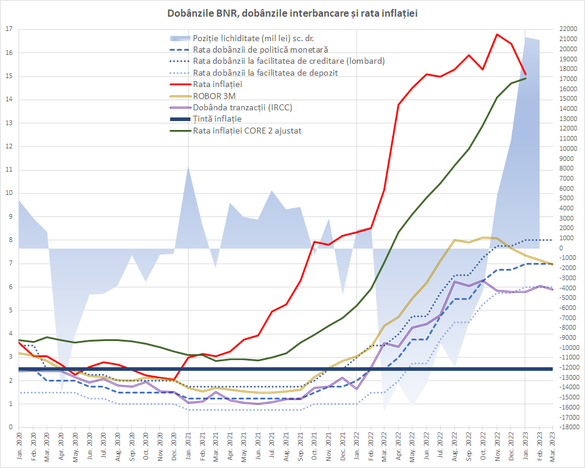

Cotația medie pentru ROBOR la 3 luni a scăzut cu aproape 0,3 puncte procentuale în februarie față de ianuarie la 7,08%, după ce în decembrie fusese la 7,66% și în noiembrie la 8,01%. Similar, cotația ROBOR la 6 luni a coborât cu 0,2 pp față de ianuarie la 7,41%, după ce în decembrie fusese la 7,88%.

Cotația ROBOR pe scadențele mai lungi, de 3 și 6 luni, include și o componentă anticipativă, anume așteptările băncilor privind evoluția inflației, a ratei cheie și a ratelor viitoare din piață.

Scăderea ROBOR arată, astfel, că băncile se așteaptă ca rata inflației să scadă în următoarea perioadă. Deja în ianuarie rata anuală a inflației a scăzut la 15,1% de la 16,4% în luna precedentă, pe fondul ieftinirii curentului electric, dar și al unui efect de bază. Inflația lunară s-a menținut încă ridicată, la 0,3% pe an, dar la cel mai mic nivel de după noiembrie 2021. BNR anticipează o scădere a inflației la 10,5% la jumătatea anului, la 8,7% la 9 luni și apoi la 7% la finele lui 2023.

Mai mult, ROBOR la 3 și 6 luni au scăzut și în prima treime a lunii martie până la o medie de 6,96%, respectiv 7,3%, fiind cu 1,2 pp, respectiv 2,3 pp sub nivelul de vârf atins în octombrie 2022. De luat în calcul că până la începutul lunii octombrie rata cheie a fost de 5,5% pe an, după care a fost majorată la 6,25% în 6 octombrie.

Rata medie de dobândă la tranzacțiile interbancare (pe baza căreia se calculează și indicele trimestrial de referință pentru creditele acordate consumatorilor) a crescut ușor în februarie de la 5,79% la 6,03% - aceste plasamente între bănci se fac aproape exclusiv pe termene foarte scurte și sunt puternic influențate de nivelul lichidității.

Creșterea din februarie reflectă majorarea ratei cheie și a celorlalte rate ale facilităților BNR cu 0,25 puncte procentuale începând cu 11 ianuarie. În mod normal, ratele interbancare nu au motive să scadă consistent sub nivelul ratei facilității de depozit, din moment ce acest lucru ar însemna că băncile comerciale aruncă bani pe plasamente în piață când ar putea obține mai mult și cu risc zero de la banca centrală. Totuși, media dobânzilor a scăzut în prima săptămână de tranzacționare din martie până la 5,9%.

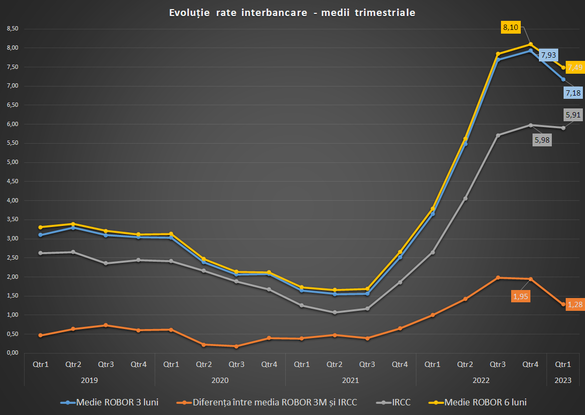

Având în vedere datele parțiale de pe primul trimestru din acest an, IRCC este la 5,91%, față de 5,98% în trimestrul al patrulea din 2022. Valoarea din ianuarie-martie urmează să se aplice în contractele de credit cu dobândă variabilă încheiate între bănci și consumatori începând cu 1 iulie și până la 31 septembrie.

Media ROBOR la 3 luni, care rămâne referință pentru unele contracte încheiate de bănci cu firmele, precum și pentru cele cu semnate cu persoanele fizice înainte de 2019, a scăzut de la 7,93% în trimestrul al patrulea la 7,18% în primul trimestru din acest an.

Ecartul dintre ROBOR și IRCC s-a redus de la aproape 2 puncte procentuale la 1,3 puncte procentuale, dar rămâne peste media ultimului deceniu de 0,8 pp.