Au trecut mai bine de 10 ani de la momentul de apogeu al creditelor în franci elvețieni în Europa Centrală și de Est și litigiile încă nu s-au terminat. Polonia așteaptă astăzi decizia Curții de Justiție a Uniunii Europene ce ar putea duce la conversia împrumuturilor în valută la cursul de la data acordării, cu circa jumătate mai mic față de nivelul curent.

Creditele în franci elvețieni au fost foarte populare în regiune în perioada de dinaintea crizei din 2008. Chiar și austriecii din zona euro au luat împrumuturi în moneda elvețiană, în timp ce în Ungaria până și orașele și comunele ajunseseră să apeleze la astfel de împrumuturi. Francul se afla, atunci, într-o perioadă de relativă depreciere față de monedele naționale din țările Europei Centrale și de Sud-Est și dobânzile în această deviză erau mult mai scăzute, inclusiv față de cele la euro.

Situația bună n-a ținut, însă, mult timp. A venit criza financiară, monedele din țările în afara zonei euro au scăzut, în timp ce francul și-a arătat caracterul de monedă de refugiu și s-a apreciat. A rămas în urmă o situație foarte grea pentru cei îndatorați în moneda elvețiană, care s-au trezit cu rate dublate de jocul valutar. Iar francul continuă să se aprecieze, confirmând așteptările analiștilor.

În toate țările din regiune, debitorii s-au dus în instanță să ceară băncilor să suporte (o parte) din creșterea francului, în timp ce politicienii au venit (cu puțin succes) cu diferite propuneri prin care să facă băncile să suporte costul creditelor umflate de deprecierea monedelor locale.

În Polonia, țară în care peste jumătate din stocul de credite ipotecare ajunsese să fie în franci elvețieni, un caz din instanța națională a fost trimis la Curtea de Justiție a Uniunii Europene, iar răspunsul este așteptat în 3 octombrie. Concluziile avocatului general dau deja fiori bancherilor, care estimează pierderi enorme.

Ce discută CJUE

Cazul (C-260/18) a fost trimis la Curte de Tribunalul Regional din Varșovia, într-un proces în care reclamanții debitori au cerut instanțelor poloneze să declare abuzive clauzele care permit creditorului Raiffeisen Bank Polonia să indexeze valoarea creditului și ratelor lunare cu francul elvețian.

Contractul ipotecar în cauză a fost semnat în 2008, pe o durată de 40 de ani (!) pentru în împrumut în zlotul polonez, dar indexat în franci elvețieni. Soldul contractului a fost fixat la nivelul în franci elvețieni de la momentul acordării, la un nivel al cursului CHF/PLN „care nu este mai mic decât cursul de cumpărare” al monedei străine. Totodată, ratele urmau să fie trase de bancă din contul bancar în zloți, „pe baza cursului de vânzare al valutei potrivit tabelului valabil în bancă la sfârșitul zilei lucrătoare precedente zilei în care devenea exigibilă rata respectivă”.

Debitorii, familia Dziubak (care dă și numele cazului), contestă mecanismul de indexare și solicită, în principal, constatarea nulității contractului, ca urmare a clauzelor pe care le consideră abuzive, pentru că ar permite băncii să stabilească în mod unilateral și liber cursurile de schimb valutar.

În subsidiar, debitorii solicită continuarea contractului fără clauzele abuzive, în baza cuantumului creditului stabilit în moneda națională și cu ratele variabile din contract, adică LIBOR (CHF) + o marjă fixă.

CJUE este întrebată de instanța de trimitere (cele mai importante puncte):

- dacă o clauză abuzivă poate fi modificată cu o normă din dreptul intern – în cazul din față din Codul civil polonez în privința executării contractelor, principiile echității și conviețuirii -, în situația în care anularea clauzei ar putea duce la imposibilitatea executării contractului.

- dacă consecințele asupra consumatorului ale lipsei validității contractului trebuie apreciate pe baza circumstanțelor de la momentul semnării contractului sau din momentul apariției litigiului.

Răspunsul avocatului general la cele două întrebări a fost favorabil consumatorilor. La prima a stabilit că nu se pot aplica prevederile din Codul civil, pentru că nu sunt norme cu caracter supletiv. La a doua întrebare a stabilit că instanța națională trebuie să țină cont de interesele consumatorilor la momentul desfășurării procedurii.

De precizat că Curtea de Justiție a UE nu dă rezolvări punctuale ale cazurilor cu care este sesizată, ci doar răspunde la întrebări privind compatibilitatea legislației naționale cu cea europeană, respectiv de interpretare a legislației europene. Instanțele naționale sunt cele care trebuie să implementeze apoi deciziile Curții.

Analiștii așteaptă o decizie favorabilă împrumutaților

Analiștii ING Bank și Erste Bank se așteaptă ca CJUE să ia o decizie favorabilă consumatorilor, în condițiile în care observațiile avocatului generale sunt, de regulă, preluate de instanța europeană.

ING estimează că o astfel de decizie va duce al o explozie a proceselor în instanțele poloneze, în condițiile în care acum doar 2% din contractele în valută sunt disputate. Potrivit ING, 88% din cazurile judecate în primă instanță de curțile poloneze au fost tranșate în favoarea debitorilor în 2019, față de 70-74% în 2016-2017. De asemenea, numărul de litigii noi a crescut cu 40% în prima jumătate a anului.

Băncile aveau expuneri pe contracte ipotecare în valută de 130 de miliarde de zloți, circa 28% din volumul total (dintre care 22,9% în franci și 5,1% în euro), în scădere față de vârful de 192 de miliarde de zloți atins în 2011 (când creditele în franci reprezentau peste 50% din expuneri).

„O decizie CJUE favorabilă debitorilor ar însemna, cel mai probabil, că împrumuturile în franci elvețieni trebuie convertite în zloți și să rămână legate de LIBOR”, arată analiștii Erste Bank, într-un raport.

Impactul ar putea fi chiar și de peste 10 miliarde de euro

Industria bancară din Polonia estimează costurile unei asemenea operațiuni la cel puțin 60 de miliarde de zloți (peste 13,7 miliarde de euro), de cinci ori mai mult decât profitul net al sectorului în 2018. Pe de altă parte, agenția Moody’s crede că această conversie ar costa 20 de miliarde de zloți (4,6 miliarde de euro), considerând că în contracte se vor aplica dobânzile la zloți, adică indicele WIBOR (corespondentul polonez al ROBOR), mai mare cu circa 2 puncte procentuale decât LIBOR.

„Pierderile pentru fiecare bancă în parte vor depinde în întregime de eficiența curților poloneze, în condițiile în care fiecare caz va fi judecat separat. Astfel, pierderile băncilor vor fi împărțite pe câteva trimestre sau chiar ani”, adaugă analiștii Erste.

ING Bank nu se așteaptă ca băncile să încerce imediat o schemă de înțelegere cu debitorii în afara instanțelor pentru că pierderile potențiale ar fi prea mari. Dar ar putea ajunge la o astfel de soluție ulterior.

„Cam 20-25% din sumele disputate vor fi mâncate de onorariile avocaților, ceea ce nu va beneficia nici băncilor și nici clienților. De asemenea, schimbările din sistemul legal permit debitorilor să dea băncile în judecată în instanțe multiple – avocații băncilor vor fi supraîncărcați, în cele din urmă. O înțelegere ar fi un moment bun pentru banca centrală și reglementator să găsească o soluție sistemică”, arată ING.

Spre deosebire de decizia CJUE din cauza Kasler, care a dus la conversia a aproape tuturor împrumuturilor din Ungaria peste noapte, realizată cu ajutorul swap-urilor valutare cu banca centrală, în Polonia nu este cazul pentru o astfel de măsură imediat după decizia CJUE, arată ING. Tot analiștii băncii olandeze notează că zlotul a luat, deja, o parte din deprecierea așteptată și că moneda se va mai deprecia pe măsură ce băncile vor lua poziții de hedging pe francul elvețian, pentru a încerca să limiteze pierderile valutare.

Ce efect ar putea avea decizia CJUE asupra creditelor în CHF din România

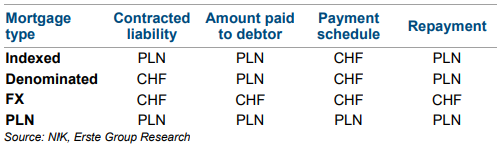

Debitorii români cu credite în franci elvețieni și-au pus speranțele în câteva decizii anterioare ale CJUE, însă fără rezultate notabile. Situația din Polonia aduce cu cea din Ungaria în privința contractelor supuse judecății, în sensul în care acestea sunt indexate la moneda străină și nu acordate direct în moneda străină, cum se întâmplă în România.

Chiar dacă diferența poate părea nesemnificativă (până la urmă francul s-a apreciat foarte mult față de toate monedele din regiune), tipul de contract contează din punct de vedere juridic.

Astfel, polonezii și ungurii au luat împrumuturi în monedele locale, dar indexate la valutele și dobânzile acestora, cu plata dintr-un cont în moneda locală la cursul valutar stabilit de către bancă.

În Ungaria, urmare a cauzei Kasler, debitorilor le-a fost returnată diferența între cursul de schimb al pieței și cursul (mai mare) la care băncile au luat ratele din contul acestora, alături de alte diferențe provenite din modul de calcul al dobânzilor variabile. Astfel, nici în țara vecină nu putem vorbi de o conversie la cursul de la data acordării creditelor.

În România, contractele au fost semnate în valută de la început, sumele au fost puse la dispoziția împrumutatului în valută – chiar dacă în cazul francilor elvețieni s-a făcut apoi un schimb în euro pentru plata achiziției imobiliare -, și ratele au fost stabilite de la început în valută, cu plata în valută (debitorii au putut să meargă cu cash în valută la casierie pentru plata ratelor, pe care l-au putut obține din schimburi în altă parte decât banca).

De altfel, cu excepția câtorva instanțe, debitorii români cu credite în franci elvețieni au avut puține succese în instanțe pe solicitările de conversie/rambursare la cursul de la data acordării împrumuturilor, inclusiv după ce soluția din cauza Andriciuc a lăsat problema nominalismului monetar la aprecierea instanțelor naționale. Mai favorabile au fost instanțele cu procesele pe alte tipuri de clauze abuzive, precum cele legate de calculul dobânzii sau a unor comisioane.

Așteptările debitorilor în franci elvețieni (și chiar și în euro) sunt legate de pronunțarea Curții Constituționale pe modificările la Legea privind darea în plată – modificări care ar face ca impreviziunea să opereze automat în cele mai multe cazuri. În plan mai îndepărtat sunt și noile inițiative ale senatorului Daniel Zamfir, reluate după principiile unor propuneri anterioare votate de Parlament, dar respinse de CCR pe motive procedurale.

Persoanele fizice aveau, la jumătatea anului, un stoc de credite la băncile din România în alte valute decât euro de circa 825 de milioane de franci echivalent (circa 11% din stocul de credit în valută aferent populației), în scădere de la circa 2,7 miliarde de franci în ianuarie 2015. Stocul a fost redus ca urmare a conversiilor, dar și ca urmare a cesiunilor către firme de recuperare sau creditori din afara țării, astfel că datoriile totale denominate în franci ale populației sunt mai ridicate.