Dinamica creditului a încetinit pe aproape toate componentele în primele două luni din 2019, confirmând tendința din ultimele câteva luni. După o lună ianuarie slabă, datele pe februarie arată o revenire ușoară pe creditele de consum în lei și o stabilizare pe cele pentru locuințe. Pe de altă parte, împrumuturile pentru companii au scăzut. Peste răcirea dinamicii economice, de la începutul anului pe sistemul bancar a venit și taxa pe active, peste care se adaugă și limitarea administrativă a gradului de îndatorare pentru persoanele fizice.

Vestea bună este că adoptarea OUG 114/2018 nu a dus la o comprimare a creditării în primele două luni de la adoptare. Ordonanța a venit, oricum, într-un moment în care dinamica creditului pentru populație începuse să scadă, dar în care aveam o accelerare a creditului pentru companii.

Luna ianuarie a fost mai slabă decât de obicei pentru împrumuturile acordate de către bănci, însă în februarie datele publicate de Banca Națională a României arată o revenire timidă în creditarea populației, dar o scădere pe partea de firme.

A doua lună de limitare a gradului de îndatorare

De la 1 ianuarie a intrat în vigoare noile reglementări ale BNR care pun limită de la centru pentru ratele pe care le pot împrumuta românii raportat la venituri, pentru prima oară după 2007.

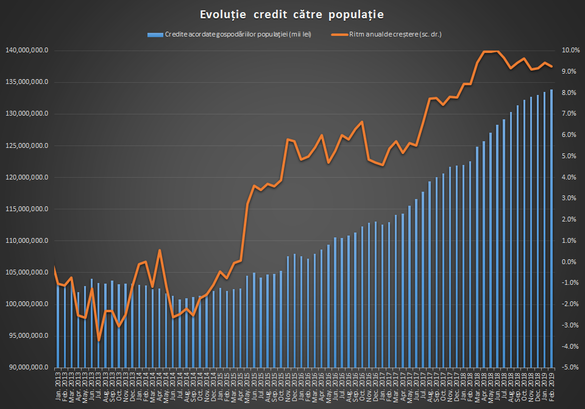

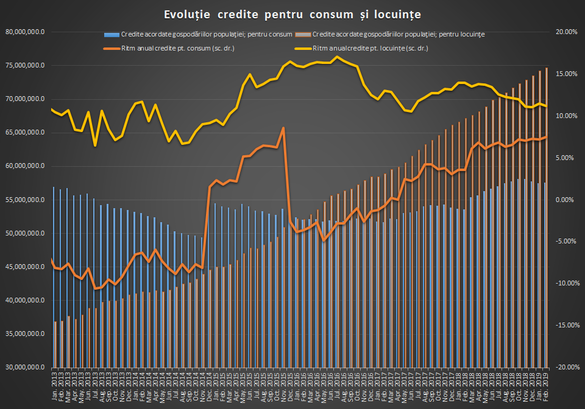

Creditul acordat populației a crescut cu 9,3% față de anul anterior la circa 133,9 miliarde de lei, un sold mai mare cu 11,3 miliarde de lei față de februarie 2018 și cu aproape 355 de milioane de lei peste cel din ianuarie. Ritmul anual s-a diminuat față de ianuarie cu 0,1 puncte procentuale și a intrat sub media de creștere pe anul trecut. Totodată, ritmul lunar a scăzut de la circa 0,4% la 0,3%. Însă, trebuie luat în calcul faptul că pe datele exprimate în lei, creditele în valută sunt mai umflate decât anul trecut cu aproape 2%, ca urmare a deprecierii leului de la începutul anului.

Creditul pentru locuințe a crescut cu 11,2% față de februarie 2018 la circa 74,7 miliarde de lei, un avans anual de 7,5 miliarde de lei, dinamică în răcire față de lunile anterioare. În comparație cu ianuarie, ritmul de creștere a creditului pentru locuințe a scăzut la 0,6% de la 1%. Creditul pentru consum a accelerat ușor în termeni anuali la 7,5% (+0,3 pp), ajungând la un sold de 57,6 miliarde de lei, ma mare cu 4 miliarde de lei față de februarie 2018, în timp ce soldul a crescut cu sub 0,2% față de luna ianuarie.

Datele pe total credit nu oferă, însă, o imagine foarte bună în privința evoluției creditului populației, în condițiile în care împrumuturile în valută sunt sever limitate, creditele noi fiind acordate aproape exclusiv în lei.

Creditul în lei nu mai merge la fel de bine

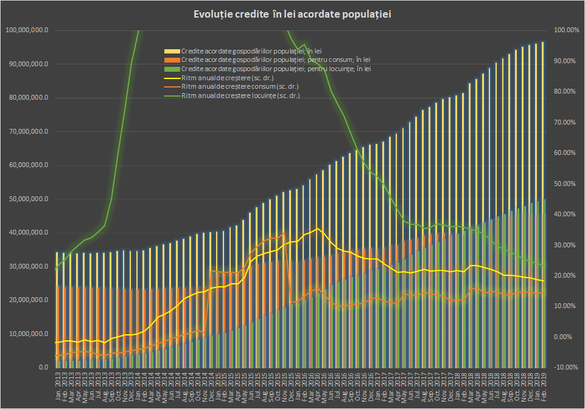

Pe componente ale devizelor, în februarie avem o creștere a creditului în lei cu 18,5% față de anul anterior, la 96,5 miliarde de lei, un sold mai mare cu 15 miliarde de lei. Dinamica anuală este în scădere continuă începând cu finele primului trimestru al anului trecut, când avansul era de peste 23%/an. În termeni lunari, creditul în lei a accelerat față de ianuarie la 0,6%, față de 0,3% anterior. Însă creșterea se păstrează substanțial sub ratele lunare înregistrate în ultimii doi ani. În ianuarie și februarie 2018, creditul în lei avansa cu un total de 1,3 miliarde de lei, față de 860 de milioane de lei în primele două luni din 2019.

Creditul pentru locuințe în lei continuă să decelereze în termen anuali, cu o scădere de aproape 1 punct procentual a dinamicii la 23,4%. Soldul a crescut cu circa 9,5 miliarde de lei față de anul trecut la 49,9 miliarde de lei. După un avans de 558 de milioane de lei în ianuarie, soldul a crescut cu 584 de milioane de lei în februarie. Creșterea pe primele două luni din 2019 e cu circa 213 milioane de lei sub cea din primele două luni de anul trecut.

Ritmul lunar a scăzut în jurul a 1,2%, inferior celor înregistrate nu doar în toate lunile din anul trecut, ci și în toate lunile din ultimii 7 ani.

Creditul pentru consum în lei a accelerat ușor la 14,6% (+0,3 pp) în termeni anuali și la 0,4% în termeni lunari, însă trebuie luat în calcul faptul că împrumuturile de consum au scăzut în volum în lunile decembrie și ianuarie, prima lună a anului fiind chiar foarte slabă, inclusiv în comparație cu anul anterior. Per total, soldul creditelor de consum în lei a crescut cu aproape 5,8 miliarde de lei față de anul trecut la 45,3 miliarde de lei. Cumulat, în primele două luni ale anului soldul pe consum a scăzut cu 90 de milioane de lei, față de o stagnare în același interval din 2018.

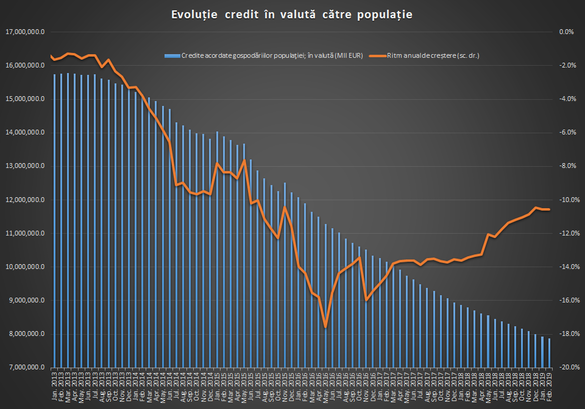

Creditul în valută acordat populației s-a înjumătățit față de maximul istoric

Creditul în valută a continuat să se diminueze la sub 7,9 miliarde de euro, o scădere de 0,8% față de ianuarie și de 10,5% față de februarie 2018. Scăderea anuală a soldului s-a temperat în apropierea a 930 de milioane de euro, față de 1,3-1,4 miliarde de euro la începutul anului trecut, posibil și pe fondul unui efect de bază – un sold mai mic înseamnă rambursări mai mici -, dar și a faptului că n-au apărut noi programe de conversie ale băncilor pentru creditele în franci elvețieni.

În punctul de vârf din decembrie 2011, creditului în valută acordat populației depășea echivalentul a 16 miliarde de euro, fiind stimulat inclusiv de către stat, prin programul Prima Casă, băncile acordând credite ipotecare aproape exclusiv în lei până în 2013, când garanțiile guvernamentale au fost restrânse la moneda națională.

Creditul în pentru locuințe în valută a scăzut cu 8,7% (-498 miliarde de euro) față de anul trecut la circa 5,2 miliarde de euro echivalent. Creditul de consum în valută s-a redus cu 14% (-424 de milioane de euro) la 2,6 miliarde de euro.

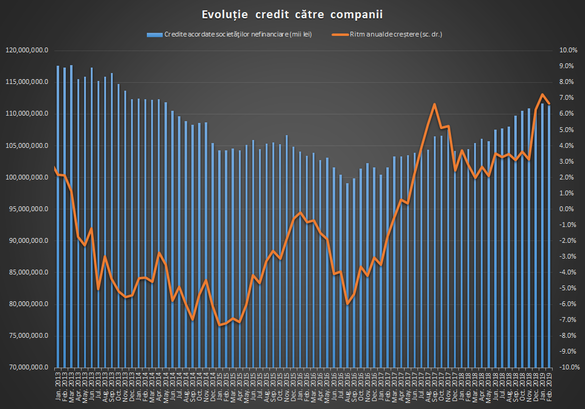

Creditul pentru companii a scăzut în februarie

Creditul acordat societăților nefinanciare a crescut cu 6,7% (+circa 7 miliarde de lei) în termeni anuali la 111,4 miliarde de lei, față de o dinamică anuală de 7,2% înregistrată în ianuarie, dar care a fost influențată și de deprecierea leului. Față de februarie, creditul acordat firmelor a scăzut cu 0,2% sau circa 253 de milioane de lei.

După o scădere în termeni lunari de 1,3% în ianuarie (+875 de milioane de lei), creditul pentru firme în lei a crescut marginal în februarie (+0,1% sau 53 de milioane de lei) la circa 65 de miliarde de lei.

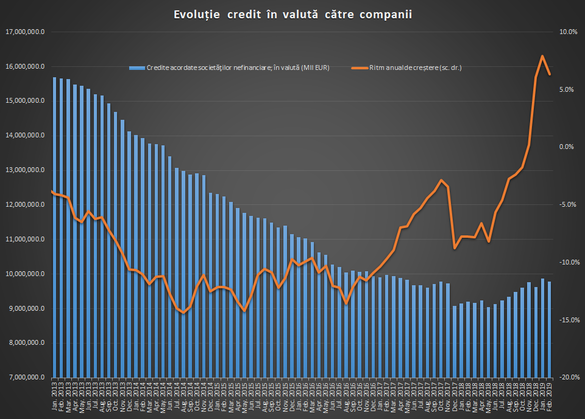

Împrumuturile în valută au trecut pe o dinamică negativă în termeni lunari (-0,8% sau 585 de milioane de euro) la 9,8 miliarde de euro, după un avans consistent de 2,6% în ianuarie (+724 de milioane de euro), când soldul a crescut mai ales pe seama împrumuturilor în alte valute în afara euro.

Față de februarie 2018, dinamica creditelor în valută pentru companii a încetinit la 6,4%, de la 7,9% ianuarie/ianuarie.