Comisia Europeană a atras 14 miliarde de euro din vânzarea de noi obligațiuni cu impact social, fonduri destinate protejării locurilor de muncă și susținerii programelor de ocupare a forței de muncă în Uniunea Europeană, inclusiv în România.

A doua emisiune de obligațiuni în cadrul instrumentului SURE al UE s-a vândut ca pâinea caldă, chiar dacă interesul investitorilor s-a mai atenuat de la prima licitație. Comisia a atras atunci 17 miliarde din vânzarea de obligațiuni pe 10 și 20 de ani, pentru care a primit cereri de 233 miliarde de euro de la investitori.

“Runda aceasta nu mai are aceeași valoare dată de noutate. Dar încă arată bine și [Comisia] nu ar trebui să aibă probleme nici pe viitor cu cererea”, a comenat Jan von Gerich, analist la Nordea Bank, citat de Bloomberg.

Comisia a vândut acum obligațiuni scadente în 2025 și 2050, cererea depășind oferta de circa 13 ori. Investitorii au licitat peste 175 miliarde de euro în total, cu aproape 60 miliarde de euro mai puțin ca la emisiunea anterioară.

Randamentul acceptat pentru titlurile scadente în 5 ani a fost de -0,509%, în timp ce obligațiunile pe 30 de ani au un randament de 0,317%.

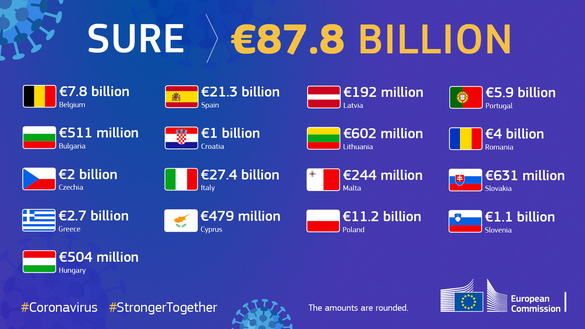

Comisia Europeană a strâns până acum o treime din cele 100 miliarde de euro vizate de emisiunile de obligațiuni cu impact social din cadrul SURE, program de care beneficiază și România.

Fondurile atrase vor fi transferate statelor membre beneficiare sub formă de împrumuturi, pentru a le ajuta să acopere costurile legate în mod direct de finanțarea sistemelor naționale de șomaj tehnic și a unor măsuri similare, puse în aplicare ca răspuns la pandemie.

România va primi împrumuturi de 4,1 miliarde de euro prin instrumentul SURE.