Dobânzile la creditele în lei cu dobândă variabilă, acordate după 2 mai, cresc începând de azi, ca urmare a modificării noului indicator pentru creditele acordate consumatorilor (IRCC), care înlocuiește ROBOR. Ratele vor crește (foarte) ușor și la următoarea actualizare din octombrie. Referințele utilizate pentru cele mai multe credite în derulare - ROBOR la 3 și 6 luni - au crescut mai puțin în același interval.

Noua valoare a indicatorului IRCC este de 2,63% și reprezintă media valorilor tranzacțiilor interbancare din perioada ianuarie-martie, în creștere de la 2,36%, nivel aplicat până acum și calculat în funcție de valorile tranzacțiilor din trimestrul 4 din 2018.

Pentru că IRCC se calculează cu o întârziere de un trimestru, deja știm noua valoare aplicabilă din 1 octombrie: 2,65%, în creștere cu 2 puncte de bază față de cea actuală.

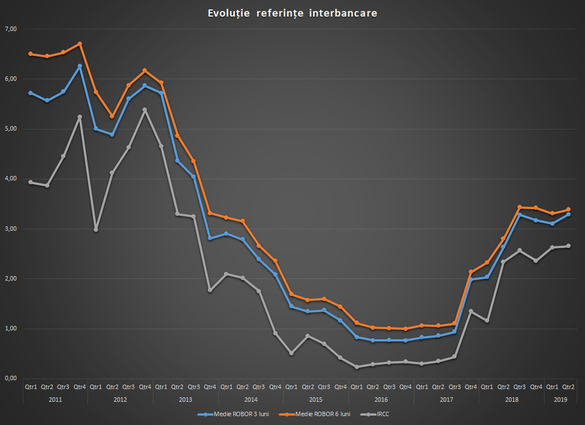

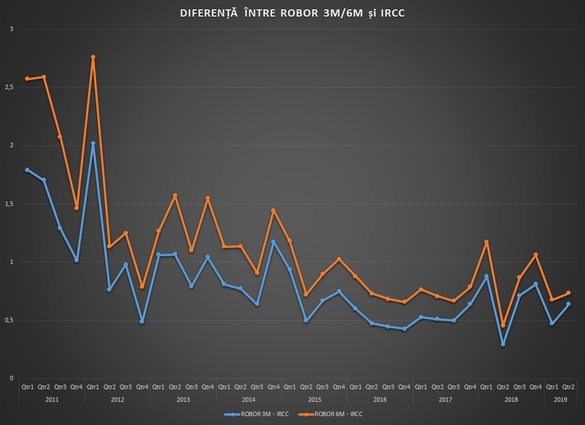

ROBOR la 3 luni, referința cea mai utilizată anterior în cazul creditelor în lei cu dobândă variabilă, inclusiv Prima Casă, avea o valoare medie de 3,17% în trimestrul 4 din 2018, care a scăzut apoi la 3,1% în T1 din 2019. Avem, astfel, o creștere a IRCC și o scădere a ROBOR în intervalul menționat. Media ROBOR la 3 luni a crescut la 3,29% în trimestrul 2. Per total, față de decembrie, media IRCC crește cu 29 de puncte de bază în intervalul menționat, în ce cea a ROBOR la 3 luni e cu 12 puncte de bază mai mare. ROBOR la 6 luni a scăzut cu 3 puncte de bază în același interval.

Ce este și de unde a apărut IRCC și de ce a înlocuit ROBOR

Guvernul PSD/ALDE a introdus IRCC cu ocazia modificării OUG 114/2018 (inclusiv a taxei pe activele bancare). Ministrul de Finanțe Orlando Teodorovici declara că noua referință o să se aplice și creditelor în derulare în locul ROBOR (varianta fiind inclusă într-un draft de lege), ceea ce ar fi însemnat o scădere a ratelor, numai că acest lucru nu s-a întâmplat în cele din urmă. IRCC se aplică împrumuturilor standard în lei acordate după 2 mai și pentru creditele Prima Casă începând cu 5 iunie.

Dincolo de tentativa coaliției de guvernare de a reduce administrativ costurile creditelor, o altă justificare pentru renunțarea la referința ROBOR a fost aceea că indicatorul bazat pe cotații ar fi cel puțin netransparent, dacă nu chiar trucat de către băncile participante, pretext sub care a fost deschisă și o anchetă în Comisia economică a Senatului, condusă de senatorul ALDE Daniel Zamfir, privind modul în care Consiliul Concurenței a închis o anchetă privind evoluția pieței interbancare din perioada de început a crizei financiare din toamna lui 2008.

IRCC reprezintă o medie trimestrială a tranzacțiilor efective realizate de către bănci între ele – este, în fapt, dobânda medie a depozitelor interbancare -, în timp ce ROBOR reprezintă cotațiile oferite de către bănci pentru depozitele plasate – pentru a împrumuta alte bănci - pe mai multe scadențe (overnight, o zi, o săptămână, o lună, 3 și 6 luni și 12 luni).

ROBOR la 3 și 6 luni, indicatorii utilizați anterior în contractele de credit în lei cu dobândă variabilă, sunt, de regulă, peste nivelul dobânzilor la tranzacțiile interbancare efective, în condițiile în care băncile se împrumută între ele pe termene mult mai scurte, cel mai adesea peste noapte, pentru a echilibra bilanțul. Totodată, ROBOR este extras dintr-o procedură de fixing la care participă doar 10 bănci și care care acoperă, cu totul, jumătate de oră, în timp ce dobânda medie la tranzacțiile interbancare acoperă întreaga piață și toată ziua de tranzacționare (datele sunt ponderate cu volumele).

Băncile au fost obligate să calculeze dobânzile variabile la creditele încheiate cu peroanele fizice în funcție de un indicator al pieței (ROBOR pentru lei, LIBOR pentru franci elvețieni și dolari, EURIBOR pentru euro) începând cu 2010, când a fost transpusă în legislația națională o directivă europeană menită să facă mai transparente costurile creditelor. Anterior, băncile puteau pune ce referințe doreau în contracte, inclusiv dobânzi interne, ceea ce a dus la un val de procese pe clauze abuzive.

Chiar dacă băncile au fost obligate să se raporteze la ROBOR, legislația n-a specificat și modul în care să fie actualizată referința în contracte. Unele bănci au luat cotația din ultima zi lucrătoare a trimestrului, altele au calculat o medie pe o anumită perioadă pentru a aplatiza variațiile. Acesta este și motivul pentru care în ofertele de credit ale băncilor se găseau valori diferite ale ROBOR la 3 luni, de exemplu, cu diferențe de câteva puncte de bază între ele (chiar zeci de puncte în unele cazuri). În cazul IRCC nu există acest factor arbitrar, referința fiind furnizată de către BNR după un calcul standard simplu.

E mai bine cu IRCC sau era mai bine cu ROBOR?

Începând cu 2011, IRCC calculat retroactiv a fost, în medie, cu 1,16 puncte procentuale mai mic decât ROBOR la 6 luni și cu 0,83 puncte procentuale față de ROBOR la 3 luni. Dacă s-ar fi aplicat creditelor în derulare, orice diferență ar fi fost, fără discuție, în favoarea împrumutaților. Dar acest lucru nu s-a întâmplat - deși există intenții în Parlament pentru modificarea legii.

Dacă luăm în discuție doar situația actuală, ce contează pentru împrumutat este să fie atent la marja băncii și să calculeze încă de la semnarea contractului cum i se va modifica rata, având în vedere că există această întârziere de aplicare a referinței de trei luni (care pare că a fost introdusă accidental de către legiuitor). Astfel, dacă o ofertă pare foarte bună acum, e posibil ca banca să fi luat deja în calcul creșterea ratelor, așa cum s-a întâmplat când au anunțat primele oferte în funcție de IRCC.

Alte semnale importante pentru împrumutați pot veni din ce anunță banca centrală în legătură cu politica monetară. Pe termen lung, valoarea IRCC urmează aceeași tendință cu cea a ROBOR, însă pot apărea situații în care curba randamentelor se aplatizează sau se inversează, de obicei în situații de stres în piețe.

Dobânzile pe termen scurt tind să se apropie de cele pe termen mediu (3 și 6 luni) în condițiile unui deficit de lichiditate în piață – ceea ce BNR încearcă să pună în aplicare în această perioadă. Totodată, dacă există presiune de devalorizare a leului, piața monetară arată primele semne în cazul unei intervenții BNR, în condițiile în care lichiditatea scade ca urmare a vânzărilor de valută din rezervă. Dobânzile ridicate pe termen scurt reprezintă piedici pentru eventualii speculatori să închidă pozițiile scurte.

Invers, dobânzile pe termen mediu sunt cele care se apropie de cele pe termen scurt când există perspectiva scăderii inflației și a relaxării politicii monetare, lucru ce nu e așteptat în piață în perioada următoare, sau să se depărteze dacă băncile se așteaptă la inflație mai mare și dobânzi de finanțare mai mari.

Piața din România este una cu o adâncime redusă. Lichiditatea este mică și tranzacțiile sunt relativ puține – astfel că piața monetară arată variații zilnice semnificative, mai ales în perioadele de intervenție ale băncii centrale sau de constituire a rezervelor minime obligatorii sau cele de plată a taxelor către Trezorerie. În zona euro, de pildă, piața este mult mai puțin volatilă.