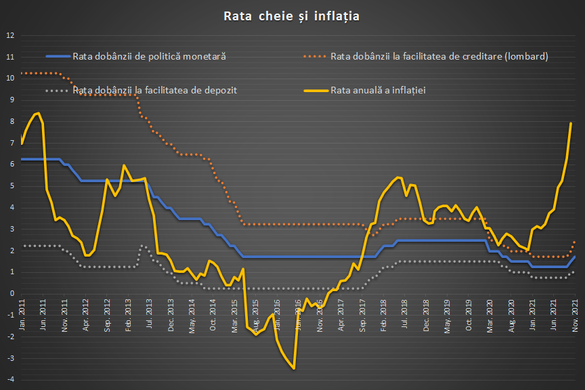

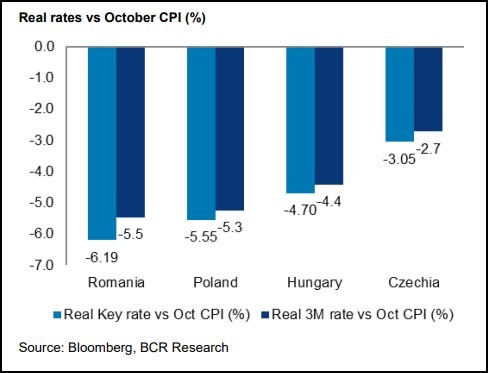

Rata inflației a ajuns la aproape 8% în octombrie, o nouă surpriză negativă. România a ajuns să aibă rata reală cel mai adânc în teritoriu negativ din regiune, după o mișcare de doar 0,25 puncte procentuale a dobânzii cheie de către banca centrală în această săptămână. Principalul mijloc de intervenție devine, însă, rata Lombard, pe fondul unui deficit de lichiditate în sistemul bancar.

Rata anuală a inflației a ajuns la 7,9% în octombrie, de la 6,3% în septembrie, în timp ce piața estima un avans la 7,1%. Marea surpriză negativă a venit, din nou, din creșterea abruptă a prețului energiei – de această dată a gazului natural, care s-a scumpit cu peste o cincime într-o lună și cu 46% față de anul trecut -, dar și alimentele s-au scumpit peste așteptări (1,1% față de septembrie).

Și rata inflației de bază a sărit cu 0,4 pp față de septembrie și a ajuns la 4% pe an. Această rată este cea mai importantă pentru politica monetară, din calculul ei fiind excluse prețurile volatile, administrate și cele la energie, pe care banca centrală consideră că le poate influența prea puțin prin costul banilor. De remarcat că și această rată este în afara țintei BNR de maximum 3,5% pentru indicele prețurilor de consum.

“Datele pe octombrie confirmă că majorările trecute (dar mai urmează și altele) de preț la energie au fost transmise în economie”, arată Valentin Tătaru, economist șef la ING România.

Marți, însă, BNR a ales să crească cu doar 0,25 puncte procentuale dobânda cheie la 1,75%, deși piața aștepta o majorare de 0,5 pp, mai ales după mișcările recente agresive ale băncilor centrale din regiune, care se confruntă și ele cu o inflație ridicată, chiar dacă nu chiar la nivelul celei din România.

“România are de departe cea mai negativă rată reală a dobânzii din Europa Centrală și de Est. În același timp, România are și cel mai ridicat deficit de cont curent ca pondere în produsul intern brut din regiune”, notează Ciprian Dascălu, economist șef la BCR.

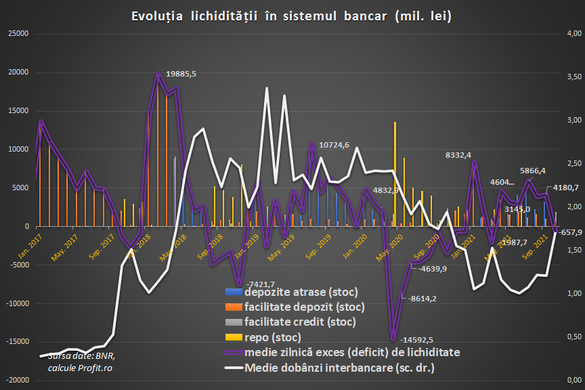

BNR pare că și-a schimbat instrumentul preferat pentru intervenție în rata Lombard prin decizia din această săptămână. Astfel, prin creșterea coridorului simetric din jurul ratei cheie de la 0,5 pp la 0,75 pp, dobânda facilității de depozit a rămas la 0,5%, în timp ce cea a facilității de credit a crescut la 2,5%.

Există un deficit de lichiditate, după cum arată și BNR, ce nu a dispărut nici după ce băncile au primit peste 9,3 miliarde de lei la finele lunii octombrie - sistemul a trecut pe un deficit 658 de milioane de lei de la un excedent de 4,2 miliarde de lei în septembrie. Luna trecută BNR a împrumutat băncile cu 1,9 miliarde de lei în medie zilnic prin Lombard, cea mai mare sumă din ultimul an și nu a mai dat sume semnificative prin repo. Ratele interbancare au crescut deja în octombrie și în prima treime a lui noiembrie.

“Facilitatea de credit va deveni cel mai probabil principalul instrument operațional sub controlul strict al lichidității menit să sprijine controlul strict al cursului de schimb, combinat cu intervenții continue pe curs. Trebuie luat în considerare că efectul cursului în inflație este semnificativ mai mare în România decât în restul țărilor din Europa Centrală și de Est”, crede Ciprian Dascălu.

Intervențiile pentru susținerea leului duc la scăderea lichidității în piață. Mai puțină lichiditate înseamnă credit mai scump, câtă vreme aceasta poate fi obținută doar prin Lombard. Această strategie de creștere a ratei facilității de creditare ar urma să fie aplicată și la următoarea ședință, cea din ianuarie, când BCR estimează că rata cheie va fi majorată cu încă 0,25 pp, dar și ecartul facilităților permanente va crește la 1 pp.

Strategia BNR poate funcționa, însă, câtă vreme rămâne creditor net al sistemului bancar, avertizează Tătaru. “Dacă Ministerul Finanțelor se va apuca să cheltuie mai mulți bani pe final de an, așa cum ne așteptăm să o facă, atunci condițiile de lichiditate s-ar putea ameliora semnificativ, ceea ce ar face rata cheie din nou relevantă”.

Finanțele sunt un important factor în evoluția lichidității. Banii sunt ținuți de Trezorerie în cont separat și ajung în sectorul bancar doar când sunt făcute plăți – salarii, pensii, facturi – și retrași prin taxe. BNR folosește rata cheie atât pentru operațiuni repo, prin care furnizează lichiditate, cât și pentru cele de atragere depozite, prin care o drenează, și din care a mai ținut doar o licitație în ultimele două luni.

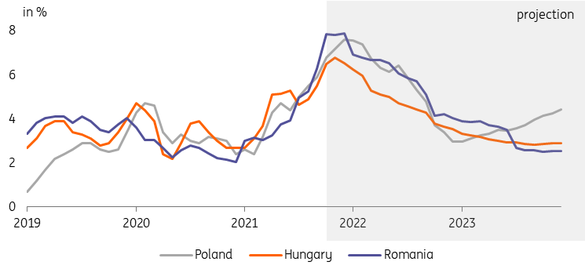

Atât BCR, cât și ING văd rata cheie la 3% la jumătatea anului viitor, dar evoluția va depinde și de celelalte bănci centrale din regiune, dat fiind faptul că România trebuie să mențină un diferențial de dobândă mai ridicat. Ionuț Dumitru, economist-șef la Raiffeisen Bank, estima că BNR va duce dobânda cheie la 3,5% până la jumătatea lui 2022, în condițiile în care inflația va ajunge la 8% fie la finele acestui an, fie în primăvara anului viitor, în funcție de cum vor fi luate în calcul la Statistică intervențiile statului în contractele de energie pentru compensarea factorilor, reducerile acordate consumatorilor vulnerabili, respectiv plafonările de prețuri.

ING estimează la 8% inflația la finele acestui an și la 4% la finele anului viitor. Estimarea BCR este 7,1% la finele anului 2021 și de 4,2% la finele anului viitor.