Industria vinului a revenit pe creștere în acest an, pe fondul vânzărilor semnificative de Crăciun și Revelion, urmând a depăși 385 de milioane de euro, cel mai ridicat nivel din ultimii cinci ani. În același timp, însă, Murfatlar, unul dintre jucătorii importanți de pe piață, a intrat în faliment, cu pierderi în ultimii patru ani de aproape 50 de milioane de euro.

România se situează pe locul 13 în topul celor mai mari producători de vin din lume, iar alături de Portugalia (6,6 mhl), Ungaria (2,9 mhl) și Austria (2,4 mhl), este printre puținele state europene care înregistrează o creștere față de 2016, arată datele unui studiu realizat de KeysFin.

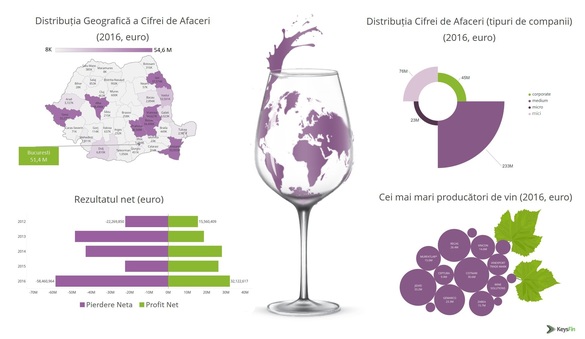

Dacă, în 2012, piața vinului realiza o cifră de afaceri de 336,2 milioane euro, în 2016 a ajuns la 377 milioane euro, pe fondul investițiilor semnificative realizate de producători și ca urmare a creșterii consumului.

Astfel că, după rezultatul negativ al industriei de anul trecut, de 26 de milioane de euro, industria vinului va reveni pe profit în 2017, iar sărbătorile vor avea un cuvânt decisiv.

“Vinul este una dintre băuturile preferate de români, iar de Crăciun și Revelion, acesta nu lipsește de la mesele de sărbători. Toți jucătorii din piață și-au pus mari speranțe în această perioadă a anului, iar perspectivele sunt extrem de favorabile. Avansul consumului, stimulat de creșterea salariilor și sezonalitate, vor îmbunătăți semnificativ balanțele comerciale ale majorității jucătorilor din piață”, afirmă experții de la KeysFin.

Potrivit acestora, “după două recolte slabe, România a revenit la un nivel ridicat de producție a vinului. 2018 se anunță încă un an de creștere, însă evoluția trebuie pusă în context cu imprevizibilitatea cadrului fiscal și a deciziilor macro-economice. Un alt aspect important îl reprezintă cel meteorologic, evoluția vremii urmând să joace un rol semnificativ în nivelul afacerii. Vestea bună este că investițiile semnificative au făcut ca acest sector să își diminueze semnificativ factorul meteosensibil”.

Producția mondială de vin este estimată în acest an să ajungă la 246,7 mhl, după o scădere de 8,2% față de anul 2016 potrivit Organizației Internaționale a Viei și Vinului. Producția scăzută, în special în Europa de Vest, se datorează condițiilor climatice nefavorabile.

Potrivit studiului, în piața vinului activau, anul trecut, 559 companii (CAEN 1121 - producția de vin din struguri și CAEN 0121 - cultivarea strugurilor).

Cea mai mare parte a pieței (61%) a fost generată anul trecut de companiile mijlocii (29 de firme, cu afaceri între 10 și 30 milioane de euro). În piață activaudouă companii mari (cu afaceri de peste 30 mil.euro), 88 de companii mici (mai puțin de 10 milioane de euro) și 440 de microîntreprinderi (cu o cifră de afaceri anuală mai mică de două milioane de euro).

Datele financiare oficiale, comunicate la Ministerul Finanțelor, arată că Jidvei este liderul pieței cu o cotă de 8,8% și este urmat de Cotnari SA, Cramele Recaș cu 8,1% și respectiv 7%. Primii 10 producători de vin din România au avut o cifră de afaceri cumulată de 192 milioane de euro anul trecut, ceea ce reprezintă 51% din piață. Cel mai profitabil jucător de pe piață este, de departe, Cramele Recaș cu un rezultat pozitiv care reprezintă mai mult de o cincime din profitul industriei. Cotnari, Jidvei, Zarea și Carama Ceptura SRL urmează în clasament, primele două firme înregistrând 15% respectiv 9,5% din profitul total al industriei.

Din perspectivă geografică, firmele din județul Vrancea reprezintă 14,5% din piață și sunt urmate de cele din București, Alba, Prahova și Iași (cu câte 10-15% fiecare). Împreună, acestea generează peste 61% din producția internă de vin.

Din punct de vedere al forței de muncă, numărul mediu de salariați a scăzut cu 5% în ultimii 5 ani, la 6.170 în 2016, iar tendința este foarte probabil să continue pe termen mediu datorită investițiilor, mai ales în automatizarea proceselor de producție.

În funcție de tipul de companie, companiile medii au angajat 45% din forța de muncă în 2016, în timp ce în microîntreprinderi existau doar 737 de angajați (11% din total).

Falimentul Murfatlar, unul dintre jucătorii importanți din piața vinului, dovește faptul că industria este în continuare plină de provocări.

După ce, în 2016, a ocupat locul 6 în clasamentul industriei, cu o cifră de afaceri de 15 milioane de euro și o pierdere netă de 18 milioane de euro, compania a emis o notificare oficială de intrare în faliment în 2017.

Puse cap la cap, pierderile Murfatlar din ultimii patru ani s-au ridicat la aproape 50 de milioane de euro.

“Piața vinului se confruntă, ca multe alte sectoare, cu blocajul financiar. Plățile se fac greu, datoriile se achită la termene îndepărtate, iar multe companii ajung astfel în dificultate sau chiar în faliment”, afirmă experții de la KeysFin.

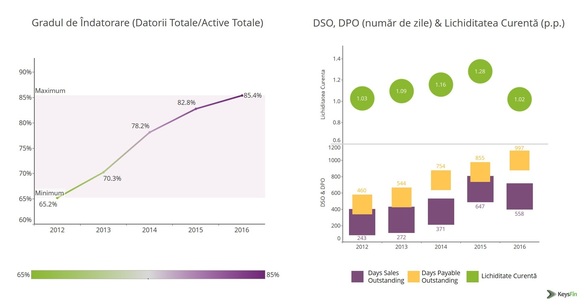

Datoriile comerciale de peste 760 de milioane de euro în 2016 au reprezentat anul trecut 54% din totalul datoriei companiilor din sector. Finantarea bancară a reprezentat numai 9,2% din totalul datoriilor ceea ce arată o dependență crescută de creditul furnizor.

“În aceste condiții, informarea constantă privind evoluția companiilor a ajuns să reprezinte o componentă esențială în dezvoltarea unui business predictibil și sănătos.

"Să emiți o factură fără să te informezi despre sănătatea financiară a partenerului reprezintă o adevărată misiune imposibilă, cu consecințe direct la nivel financiar”, au mai declarat experții.

Un alt studiu KeysFin arăta, recent, că valoarea facturilor restante din economia românească a crescut semnificativ în ultimii ani și a depășit nivelul de 56,7 miliarde de lei la finalul lui 2015, față de 53,4 miliarde lei în 2010. Cele mai multe facturi neachitate au peste 1 an (61%), urmate de cele cu întârzieri de peste nouă luni (20%).

Potrivit analiștilor de la KeysFin, pentru a preîntâmpina problemele financiare, firmele trebuie să se informeze din timp în privința situației partenerilor cu care lucrează. In acest sens, se recomanda tuturor jucatorilor din piata care lucreaza cu facturi cu plata la termen sa apeleze la servicii specializate de management al riscului comercial.

De asemenea, o analiza a sectorului din care fac parte este esential a fi facuta anual pentru a-si face o idee cat mai clara despre evolutia acestuia si potentialele provocari viitoare. Adesea, in urma studiilor si analizelor de sector facute pentru diverse sectoare de activitate, s-au putut explica anumite probleme cu care se confrunta firmele si s-au putut face diverse actiuni care sa stabilizeze domeniul.